De câte ori democraţia grecească arată semne că voinţa poporului e cam greşită, cuvântul Grexit începe să repopuleze rapoartele analiştilor din bănci şi paginile publicaţiilor economice.

De această dată, de vină sunt alegerile anticipate din 25 ianuarie, în care este preconizată victoria stângiştilor radicali de la SYRIZA. Partidul lui Alexis Tsipras s-a căţărat pe primul loc în sondaje cu mesajul „jos austeritatea“ şi promite că va renegocia acordul de cu Troika (Fondul Monetar Internaţional/Comisia Europeană/Banca Centrală Europeană). Totul ar trebui, în viziunea SYRIZA, să se încheie prin relaxarea condiţiilor din acordul prin care Grecia a primit 240 de miliarde de euro şi prin ştergerea datoriilor uriaşe pe care le are statul elen. De cealaltă parte, nemţii, principalii contributori la bail-out-ul grecesc, nu se arată încântaţi de promisiunile fluturate la Atena.

Lichefierea economiei şi ascensiunea SYRIZA

Înainte de criza economică, două partide dominau scena politică din Grecia: liberal-conservatorii familiei Karamanlis de la Noua Democraţie şi socialiştii familiei Papandreou de la PASOK. Ultimii aproape că au dispărut cu criza din opţiunea populară, deşi fac (încă) parte din guvernul de coaliţie cu cei de la Noua Democraţie, condus de Antonis Samaras.

SYRIZA obţinea la alegerile din 2009, pe vremea când era o coaliţie formată din diverse partide de stânga, de la ecologişti la marxişti, 4,6% din voturi – cam cât este intenţia de vot în dreptul PASOK de acum. Apoi a luat 17% din voturi în alegerile anticipate din mai 2012 – în urma cărora a eşuat formarea unei majorităţi parlamentare – şi 27% din voturi în iunie 2012, când a devenit partid, la doar un procent în spatele Noua Democraţie, aşa că a rămas în opoziţie.

Ce s-a întâmplat în Grecia din 2009? Republica Elenă a pierdut un sfert din PIB faţă de 2008 – date de la finele lui 2013 -, rata şomajului a ajuns de la 8% la 26% – şi 57% în rândul tinerilor. Rata sărăciei s-a dublat, o evoluţie nemaiîntâlnită pe timp de pace într-o ţară avansată de la Marea Recesiune.

Programul de austeritate din Grecia a presupus un mix de reducere a cheltuielilor statului şi de creştere a veniturilor publice, concomitent cu liberalizarea economiei şi reducere a birocraţiei.

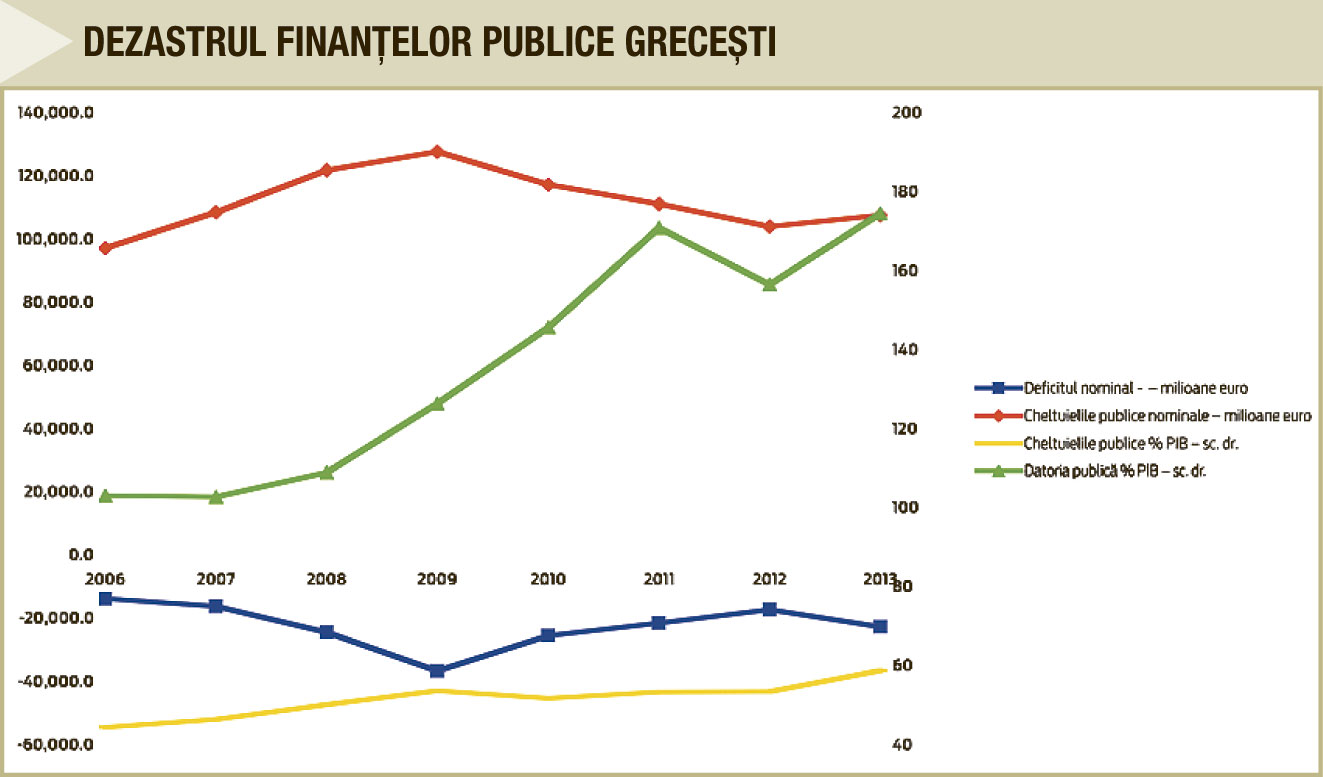

Deficite uriașe

În realitate, Grecia are încă un deficit de 12% din PIB – deficitul a fost constant de peste 10% – şi o datorie publică care a crescut de la 109% din PIB, în 2008, la 175% din PIB în 2013, chiar dacă datoria deţinută de privaţi a fost redusă cu 50% în 2011. Din economia tot mai mică, statul a încasat tot mai mult – ponderea în PIB a crescut de la 40% la 47% – dar a cheltuit şi mai mult, de la 50% la 59% din PIB. Reformele au constat în principal în creşterea taxelor, ceea ce a adâncit recesiunea, ori creşterea vârstei de pensionare şi tăierea unor beneficii sociale.

Între timp, contribuabilii din celelalte ţări europene s-au ales cu trei sferturi din datoria publică a Greciei, astfel că fiecare a rămas cu câte ceva rău din criză. Grecii ar vrea să iasă din marasmul în care se află şi nu au un termen la care acest lucru se va întâmpla, deşi majoritatea se pronunţă în favoarea rămânerii în zona euro. SYRIZA, cu tot cu mesajul său anti-capitalist, le promite sfârşitul austerităţii.

Fără tranşele de împrumut de la Troikă, Grecia intră cu siguranţă în incapacitate de plată faţă de debitori, pentru că nu are acces în mod real la pieţe, iar bonduri de 20 de miliarde de euro au scadenţa în acest an.

De cealaltă parte, garanţii datoriilor ar vrea să-şi primească banii înapoi şi să nu aibă de a face cu o nouă criză ale cărei dimensiuni nu pot fi bănuite. Zona euro a înfiinţat câteva instituţii care au ca scop limitarea contagiunii în caz de urgenţă, însă este greu de estimat cât de eficiente vor fi acesta. Potrivit presei germane, guvernul de la Berlin ar fi dispus să lase Atena să revină la drahmă, dacă nu se poate înţelege cu viitorul guvern – deşi pe canalele oficiale au negat că există vreun astfel de plan sau vreo astfel de intenţie.

Banca Centrală Europeană nu s-a ferit, însă, să aibă o poziţie oficială în acest sens. BCE spune că va tăia liniile de asistenţă financiară pe care le acordă băncilor greceşti, recent capitalizate cu bani împrumutaţi de statul elen. Altfel spus, dacă rezultatul review-ului Troicii din februarie, după formarea noului guvern – dacă rezultatul alegerilor va face posibilă formarea unuia, nu este pozitiv, atunci sistemul bancar din Grecia rămâne fără bani.

Impact direct pentru sistemul bancar

Pentru România, impactul direct şi imediat este cel din sistemul bancar. Băncile elene au în continuare o cotă importantă din sistemul bancar din România, de aproximativ 20% din capital şi 12,5% din active, prin prezenţa Alpha Bank, Piraeus Bank, Bancpost, Banca Românească. Guvernatorul BNR, Mugur Isărescu, a încercat să liniştească spiritele. Acesta a spus că nu crede că Grecia va ieşi din euro, dar că BNR este pregătită pentru orice eventualitate. Cum se pregăteşte o ţară periferică pentru aşa ceva este greu de estimat. Isărescu spune că posibila contagiune din sistemul bancar este limitată, pentru că băncile din România au doar capital grecesc, dar personalitate juridică română. Astfel, dacă pentru BNR ar fi uşor să taie dreptul acţionarilor de a dispune de filialele din România, găsirea unei susţineri ulterioare ar trebui să fie ceva mai dificilă, mai ales în eventualitatea unui run bancar. O soluţie ar fi preluarea acestor bănci de altele din sistem. Amintim că de-a lungul timpului şi fostele mari partide au avut conflicte cu Troika şi au existat numeroase situaţii tensionate, dar acestea s-au încheiat tot cu compromisuri. Iar SYRIZA este un partid care n-a guvernat niciodată, s-a adresat grecilor doar din opoziţie. De multe ori retorica se schimbă când ajungi la conducere.

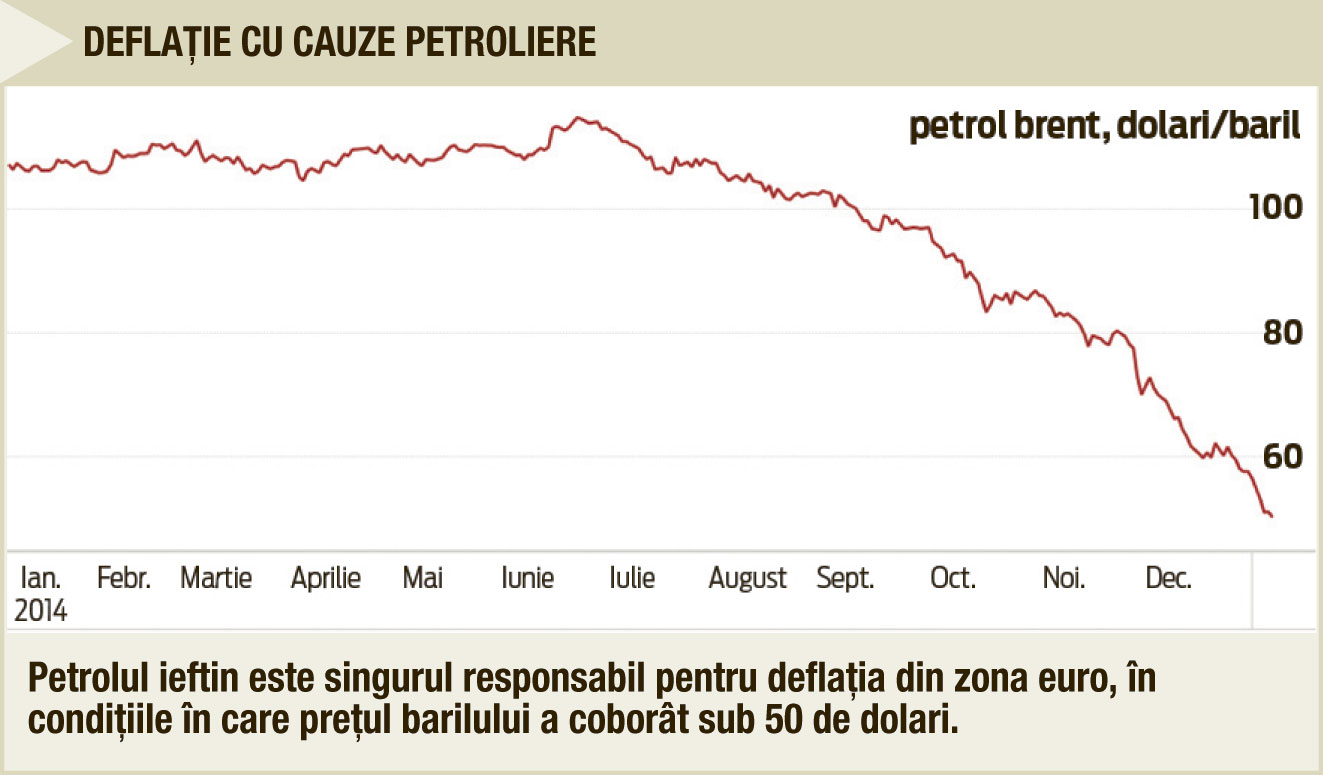

Deflaţia, petrolul şi imprimanta

De mai bine de doi ani se vorbeşte despre perspectivele deflaţiei în zona euro – au făcut-o mai ales analiştii băncilor de investiţii şi economiştii din categoria Paul Krugman. Răbdarea lor a fost răsplătită, după ce datele semnal ale Eurostat au arătat că rata anuală a inflaţiei a coborât la -0,2%, în decembrie, după +0,3% în noiembrie. Dar cum s-a întâmplat asta? Răspunsul vine de la evoluţia preţului petrolului, care a înregistrat o prăbuşire în ultimele luni, mai ales în decembrie. Preţurile energiei, luate în calcul în coşul de consum, au scăzut cu 6,3%, ceea ce ar trebui să lase mai mulţi bani în buzunarele oamenilor, pe care îi pot economisi sau cheltui, după preferinţe. Totodată, preţurile serviciilor au crescut cu 1,5%, ceea ce arată că nu toate preţurile de consum scad.

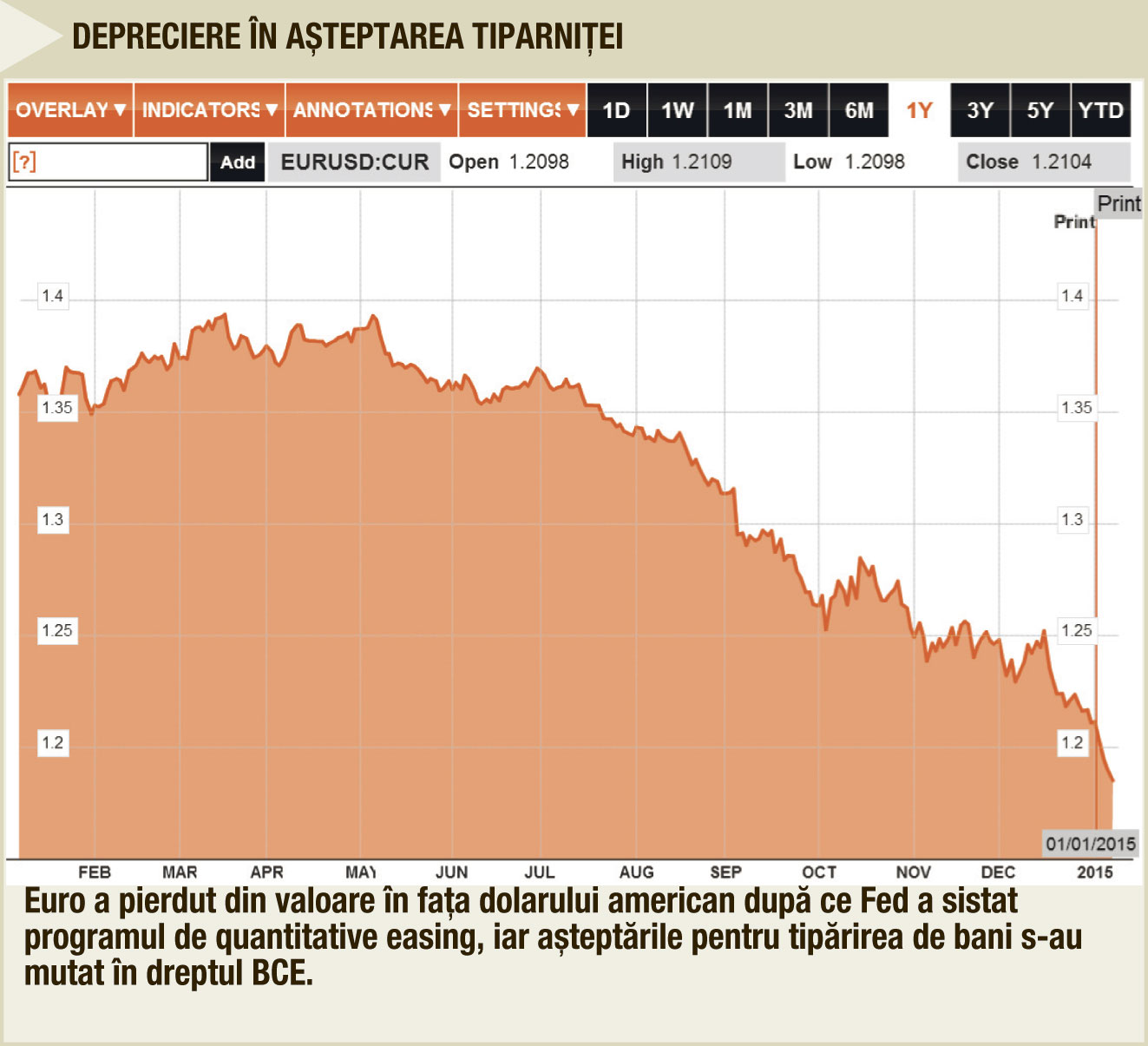

Preşedintele BCE, Mario Draghi, a avertizat însă, înainte de publicarea datelor, despre riscul deflaţiei şi a dat semnale destul de clare că un program de quantitative easing este luat în calcul din ce în ce mai serios. Şi când vorbim de QE, vorbim de varianta japoneză sau americană, care presupune cumpărarea de titluri de stat prin monedă nou emisă. Altfel, BCE a mai injectat bani în economie prin cumpărarea de obligaţiuni corporative. Banca de la Frankfurt – sau cel puţin Draghi, pentru că membrii germani ai board-ului nu sunt aşa de convinşi – speră ca QE să ducă şi mai jos randamentele la obligaţiuni – aflate oricum la minime istorice pentru multe state europene – şi dobânzile din piaţă, ceea ce ar trebui să scoată mai puţini bani din cuferele statelor pentru plata datoriilor publice şi să stimuleze creditarea, prin creşterea lichidităţii.

O consecinţă a deflaţiei, de care ar trebui să le fie cel mai rău frică statelor şi băncilor centrale este, însă, creşterea sarcinii datoriei publice. În deflaţie, debitorii sunt dezavantajaţi pentru că rata reală a dobânzii este mai mare decât rata nominală, efect invers faţă de cel întâlnit într-un mediu inflaţionist.

De cealaltă parte, economisirea este avantajată, pentru că valoarea banului creşte. La nivelul datoriilor din Europa – care au tot crescut în ultimii ani – deflaţia ar pune mai presiuni pe guverne, care s-ar vedea nevoite să scadă cheltuielile sau să facă deficite mai mari.

Necunoscute

Cu şomajul la 11,5% şi o creştere economică apropiată de zero, pentru banca de emisiune a zonei euro opţiunile de relaxare suplimentară au rămas puţine, din moment ce dobânda a fost coborâtă deja la 0%, iar cea pentru depozitele băncilor este în teritoriu negativ. Aşteptările din piaţă că BCE trebuie să mute ceva sunt atât de mari încât euro este la cel mai scăzut nivel faţă de dolari din ultimii nouă ani. Un euro cumpără acum 1,18 dolari, faţă de 1,35 dolari, cu un an în urmă, sau aproape 1,40, în vară. Dintr-un foc, exporturile UE sunt mai competitive, iar importurile mai scumpe. Evoluţia preţurilor petrolului, care se află la sub 50 de dolari barilul, rămâne una din principalele necunoscute ale acestui an. Revenirea acestora în jurul nivelurilor de anul trecut ar trensforma deflaţia europeană la loc în inflaţie.