Prima e a celor care-şi produc – şi-şi promovează, fireşte – propriile branduri. A doua, mai mică şi mai puţin vizibilă, e cea a businessurilor care renunţă, fie şi parţial, la ambiţia de a-şi impune mărcile proprii, fabricând ceea ce le cere retailerul – care-şi va înscrie de altfel pe etichetă propriul brand.

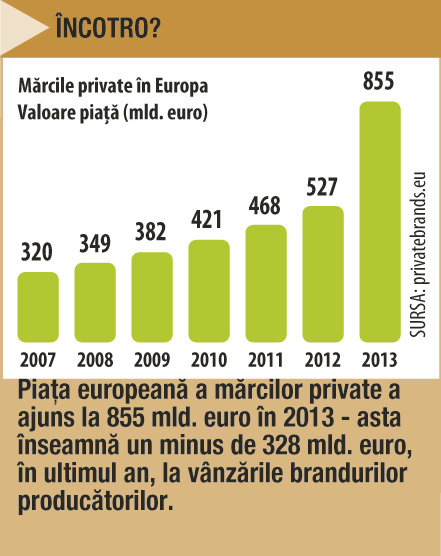

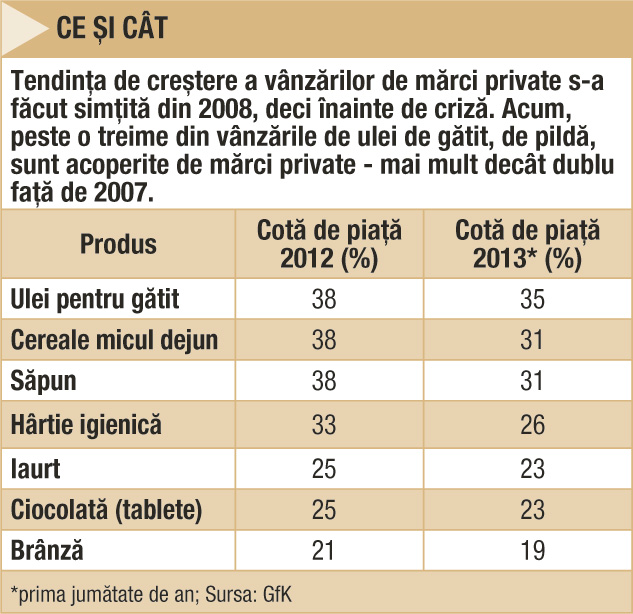

Războiul neconvenţional dintre brandurile consacrate şi cele pe care nu le vedeai, până nu demult, prin reclame – printre ele se numără mărcile Carrefour, Winny, 365, Aro, Cora, Pilos, Clever, K-Classic, Auchan – a intrat deja într-o nouă fază: dacă şi România va urma calea ţărilor occidentale, zeci de mărci ale producătorilor vor fi scoase de pe rafturi, care vor fi umplute tot mai mult cu aşa-numitele „mărci proprii“ ale retailerilor. O privire aruncată asupra evoluţiei vânzărilor de mărci private ale magazinelor – acestea au atins în 2013 circa 2,5 miliarde de euro, conform datelor GfK, ceea ce reprezintă aproximativ 15% din comerţul modern – confirmă scenariul. Iar dacă ar fi să ajungem anul acesta pe media europeană – de 23% -, atunci mărcile private vor contabiliza un plus de încă vreo 1,3 miliarde de euro la vânzări. Pentru comparaţie, în 2007 acestea acopereau doar 2% din piaţă, deci nu erau o ameninţare prea mare. Le lipseau în principal notorietatea şi calitatea asociate brandurilor clasice. Dar acum se suprapun două categorii de factori favorizanţi: pe de o parte, ascensiunea mărcilor private este inevitabilă, dacă luăm drept reper pieţele occidentale, de cealaltă parte avem criza economică (prețurile sunt cu 20% mai mici decât ale producătorilor care vând sub brand propriu).

Începutul lui 2009 a adus, potrivit unui studiu AC Nielsen, o creştere a ponderii mărcilor proprii în vânzările tuturor reţelelor de retail, fără nicio excepţie. Iar numărul de gospodării care au cumpărat cel puţin o dată o marcă privată din orice format de retail a atins potenţialul maxim încă din 2011 – mai mult de 9 din 10 gospodării din România achiziţionând mărci private, arată un studiu GfK.

Pentru retaileri, mărcile proprii înseamnă marje mai mari de profit: introducând pe propriile rafturi produse – de obicei, din categoria economică sau medie – pentru care cheltuielile de promovare şi de distribuţie sunt modice, ei capitalizează valoarea brandului reţelei, îşi maximizează astfel profiturile şi dezvoltă un diferenţiator faţă de concurenţă. „Retailerii pot câştiga o marjă brută superioară, asigurând unicitate (mărcile private se pot găsi numai în lanţul care le comercializează) şi generând trafic adiţional, în special în rândul consumatorilor ce ţintesc preţurile minime dintr-un anumit produs“, explică Alina Florean, senior project manager la Roland Berger Strategy Consultants România.

Cât întinzi coarda…

Cu o astfel de concurenţă la raft, unii producători români nu se mai întreabă, acum, cât pot să fabrice, ci cât şi unde pot să vândă. Ajung deci în situaţia de a alege între a produce exclusiv propriile branduri, care intră pe raft în concurenţă cu cele ale retailerilor, şi a fabrica (şi) mărci private, ceea ce le dă satisfacţia că-şi folosesc mai bine capacitatea de producţie – un volum mai mare permite o mai bună alocare a costurilor fixe -, generând astfel un plus de venituri. Au ei, de fapt, de ales? „Până la urmă, aceste mărci proprii tot vor fi realizate de cineva. Este un fenomen care nu poate fi evitat, ba din contră, va creşte în amploare“, crede Bogdan Belciu, partener la PwC, sugerând că producătorii fac un fel de compromis, străduindu-se să şi conserve avantajele, să-şi stabilizeze businessul şi să găsească şi alte surse de venit, toate acestea în condiţii de presiuni fără precedent din partea competitorilor. „E esenţial însă – îl completează Alina Florean – ca producătorii sa evite canibalizarea mărcilor proprii, asigurându-se de o delimitare clară în poziţionarea produselor comercializate sub brandul propriu şi marca privată (…) retailerii trebuie şi ei să asigure un echilibru în sortimentaţie“. Dacă oamenii caută calitate cât mai ridicată la un preţ cât mai scăzut, cum fac întotdeauna, de ce să nu o găsească pe rafturi? – susţin la unison retailerii. Sorana Georgia, directorul general al Billa, vede „private labels“ ca o alternativă mai ieftină şi de calitate similară cu brandurile consacrate. Acum, mărcile proprii (Clever şi My) aduc 10% din vânzârile retailerului. Ei bine, ţinta e ca procentul să crească până la 30%. Şi nu doar Billa mizează pe mărci proprii: toţi retailerii, de la Carrefour, cora, Auchan, Mega Image, Lidl ori reţeaua Metro – care se adresează revânzătorilor – au planuri mari legate de mărcile private. De exemplu, 80% dintre produsele de pe rafturile Lidl sunt mărci proprii şi deja acestea aduc 12% din vânzări şi celor de la cora.

Rivalizează «private labels» cu brandul propriu? „Nu“ – răspunde categoric Ana Maria Florea-Harrison, managerul de comunicare al cora România – „pentru că vorbim de produse diferite apărute pentru a acoperi nevoi diferite ale consumatorilor. Cine preferă o anumită marcă îi rămâne fidel“.

Cum se văd lucrurile din tabăra producătorilor?

Parteneriatul pare, în acest moment, reciproc avantajos. Dar ce se va întâmpla pe termen lung? Aici, opiniile producătorilor – şi deciziile lor – diferă în funcţie de priorităţi, mize şi specificul companiei. Pentru unii, parteneriatul cu retailerii e un compromis acceptabil, din care toate părţile au de câştigat. „Depinde de strategiile de perspectivă abordate de fiecare“, explicau într-o discuţie anterioară reprezentanţii Scandia Sibiu, argumentând că orice companie care îşi structurează activitatea în funcţie de un plan de business bine pus la punct, bazat pe strategii de marketing şi promovare eficiente, ştie că decizia de cumpărare nu ţine doar de preţ, ci de o multitudine de alţi factori, de la calitate la tradiţie ori reputaţia companiei. Cei de la Farmec iau în considerare un alt avantaj: a lucra cu un retailer internaţional înseamnă a avea şansa „de a ieşi pe pieţe externe“, potrivit lui Mircea Turdean, directorul general al Farmec Cluj-Napoca, deci de a vinde şi în alte magazine din reţeaua internaţională. În schimb, Aurel Tănase, preşedintele patronatului Romconserv (adună 69 de firme), e foarte tranşant: „Producătorii care acceptă să lucreze cu marile lanţuri de magazine şi să producă sub marcă proprie pentru aceştia sunt iniţial tentaţi de posibilitatea de a produce şi vinde cantităţi mari, doar că în final afacerea este păguboasă şi nu fac altceva decât să se autoelimine de pe piaţă“.

Cum vor rezista brandurile consacrate, pe termen lung, în războiul cu mărcile private? „Ceea ce-i protejează pe producători este capacitatea de a inova, de a dezvolta şi a introduce noi produse, în timp ce retailerii copiază originalul“, formulează o soluţie Bogdan Belciu, făcând o comparaţie cu industria farmaceutică: „Aşa cum medicamentele generice devin o problemă în condiţiile în care medicamentele originare sunt din ce în ce mai rare, la fel şi mărcile proprii pot crea probleme producătorilor care nu au puterea de a inova“.

Şi, până la urmă, chiar sunt mărcile private un pericol chiar atât de mare pentru brandurile autohtone? Dacă plecăm de la scenariul potrivit căruia încă cel puțin 1,3 mld. euro se vor muta de la brandurile producătorilor la cele ale retailerilor, atunci pare evident că supravieţuirea tuturor brandurilor devine o imposibilitate matematică.

“Mărcile private au un nivel de preţuri similar cu pieţele de retail din Vestul Europei – cu aprox. 20-30% mai mici în cazul mărcilor fanion şi cu 40-60% în cazul mărcilor economice (…) rivalizează cu brandurile proprii ale producătorilor doar pe segmentul de preţuri minime” – Alina Florean, Senior Project Manager Roland Berger

Tot înainte

Cota de piaţă pentru mărcile proprii ale retailerilor a crescut în 18 din cele 20 de ţări europene monitorizate în studiul “International Private Label Yearbook”, realizat de Nielsen şi prezentat la târgul internaţional de mărci proprii organizat anual de PLMA (Asociaţia Producătorilor de Mărci Private).

ÎN CENTRU. Dintre toate pieţele analizate, mărcile private deţin cea mai mare cotă de piaţă în Elveţia (53%) şi Spania (51%). În Marea Britanie, Germania, Belgia şi Portugalia acestea acoperă peste 40% din vânzări.

ÎN NORD. În ţările scandinave, cota de piaţă a mărcilor private a trecut de 29% în Danemarca, Suedia şi Finlanda. Norvegia recuperează decalajul, câştigând mai mult de două procente, până la 27%.

ÎN EST. Creşteri ale vânzărilor de mărci private s-au înregistrat şi toate ţările din Europa de Est. Cota de piaţă a trecut de 30% în Slovacia, Ungaria şi Polonia ajungând până la 27% în Republica Cehă, 24% în Grecia şi 21% în Turcia.

În trei paşi

Piaţa autohtonă de mărci private este estimată la 2,5 mld. euro în 2013, de 10 ori mai mare decât cea a cafelei.

LA ÎNCEPUT: Două au fost, iniţial, atuurile mărcilor private: preţul mai mic cu cel puţin 20% faţă de mărcile producătorilor şi faptul că erau girate de brandurile consacrate ale retailerilor. Insuficient însă pentru a vinde în cantităţi mari, din moment ce în mentalitatea consumatorilor “preţ mai mic” se traducea prin “calitate mai slabă”.

PE PARCURS: Odată cu creşterea puterii de cumpărare, retailerii au schimbat strategia – concret, au păstrat preţurile mici, dar au venit pe piaţă cu produse cu un raport calitate/preţ mai bun şi ambalaje asemănătoare cu cele ale mărcilor producătorilor. De pildă, Carrefour se concentrează, mai nou, pe marca proprie cu acelaşi nume, după ce ani la rând a avut în prim-plan o altă marcă proprie, No. 1.

ÎN PREZENT: De la preţuri foarte mici, mărcile private au urcat rapid spre nivelul mediu-superior, ca alternativă la brandurile premium ale producătorilor. Lanţul de hypermarket-uri -real,, de exemplu, a lansat marca Selection, care se poziţionează pe un nivel superior de calitate. La fel şi Tradiţia Gustului (Cora) sau Eco (Mega Image).