Trecerea datei de înregistrare pentru primirea dividendelor înseamnă scăderi puternice pentru companiile care au ales să-și răsplătească acționarii cu o parte din profiturile de anul trecut.

Dividendele mari aferente profiturilor de anul trecut oferite de unele companii listate la BVB au fost unul dintre motivele pentru care bursa a avut un start foarte bun în acest an. Mai exact, un prim-trimestru care a însemnat randamente de peste 30% pe indici și pe anumite acțiuni.

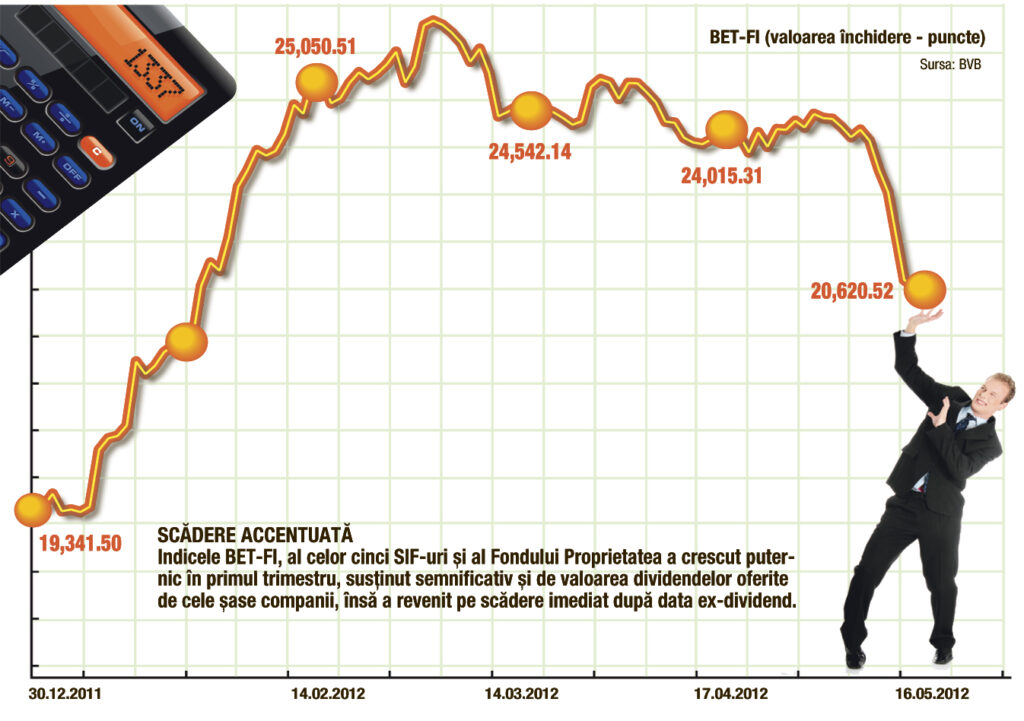

Din păcate, „luna de miere“ nu a durat prea mult, așa că piața de capital și-a modificat trendul, principalele cauze fiind instabilitatea politică (atât internă, cât și externă), revenirea recesiunii în Uniunea Europeană, criza din Grecia etc. Cele mai importante acțiuni de la BVB rămân cele financiare. În special cele cuprinse în indicele BET-FI, adică cele cinci societăți de investiții financiare (SIF) și Fondul Proprietatea (FP), care au oferit și anul acesta dividende mari, randamente care, procentual, sunt mult peste dobânzile depozitelor bancare.

Și care au susținut, la BVB, atât lichiditatea zilnică, cât și creșterea. Investitorii au cumpărat titluri ale SIFurilor și FP nu doar pentru a beneficia de creșterea așteptată a cotațiilor, ci și pentru a beneficia de dividende. Prin urmare, primul lucru care se întâmplă după trecerea datei de dividend (data la care trebuie ca investitorul să fie înregistrat ca acționar pentru a primi partea din profit), este o depreciere imediată a cotației, cu un nivel apropiat de cel al randamentului dividendelor.

Acțiuni doar pentru dividende

„Teoretic, la data ex-dividendului titlurile ar fi trebuit să se corecteze cu valoarea dividendului, ca urmare a micșorării valorii companiei cu capitalul distribuit către acționari“, spune Daniela Ropotă, analist la Intercapital Invest. „Acțiunile se pot corecta însă cu mai mult sau cu mai puțin decât valoarea dividendului, datorită unor aspecte pentru randamente mici ale dividendelor sau o lichiditate care implică un impact minor la data ex-dividend, a perspectivelor de activitate ale emitenților care să motiveze acționarii să păstreze titlurile pe termen mai lung în speranța unor câștiguri mai mari, sau a sentimentului de piață, care poate induce o stare de pesimism la nivel general“, adaugă Daniela Ropotă.

Pentru titlurile listate la București, ultima variantă pare a fi cea mai probabilă. Investitorii nu par dispuși să păstreze titlurile în portofoliu după data ex-dividend, drept pentru care corecțiile sunt majore. Ultima, cea de marțea trecută, a însemnat o cădere de 25%, maximul posibil intra-day la BVB, pentru titlurile SIF Transilvania (SIF3), în condițiile unui randament al dividendului de circa 26%.

Căderea a fost dramatică, de la 0,585 lei/acțiune la 0,516 lei/acțiune, nivel la care întregul câștig de anul acesta a dispărut, cotația din prima ședință a anului fiind de 0,567 lei/acțiune. SIF Transilvania a oferit dividende în valoare de aproape 187 milioane lei, cele mai mari din istoria companiei, reprezentând circa 90% din profitul de anul trecut.

Vinde și pleacă

Situația este similară pentru majoritatea titlurilor purtătoare de dividend anul acesta. SIF Moldova a scăzut cu 13,8% la data ex-dividend, după un randament de circa 16,5%, Fondul Proprietatea, cu 7,2%, la un câștig de 7,4%, SIF Oltenia, cu 9,9%, la un profit de 10%, în timp ce SIF Muntenia a coborât doar 4% în condițiile unui randament de aproape 10%.

Indicele BET-FI a evoluat similar. După ce, la sfârșitul primului trimestru, avea o creștere de 29%, la jumătatea lunii mai aprecierea față de finele anului trecut mai era de doar 6,6%. Deprecierea între sfârșitul lunii martie și jumătatea lunii în curs, mai exact în 16 mai, a fost de 17,4%.

Pe piețele de capital se poartă o zicală: „Sell in may and go away“ („vinde în mai și pleacă“). Și nu doar datele ex-dividend sunt de vină pentru zicală, ci și faptul că pe perioada verii (mai-octombrie) bursele au tendința să crească mult mai puțin decât în noiembrie-aprilie. Dacă adăugăm și perspectivele de piață, negative în prezent, atunci nu avem de ce să ne mirăm că ne aflăm într-o perioadă de deprecieri.

Dacă ne uităm la situația politică instabilă, mai ales cea internă, și la macroeconomie, unde vedem că am reintrat în recesiune tehnică după două trimestre consecutive de scădere, este de mirare că principalii indici ai BVB sunt încă pe plus față de finele anului trecut. La 16 mai, indicele BET al celor mai importante zece companii listate consemna o creștere de 8,8%, BET-C, indicele compozit al tuturor acțiunilor de la bursă, de doar 1,2%, iar indicele extins BET-XT (cele mai importante 25 de titluri listate), de 5,9%. Din păcate, dacă situația de incertitudine persistă, iar pe plan extern nu sunt semne de rezolvare rapidă, BVB va continua pe trendul de depreciere.

25% este scăderea cotației SIF Transilvania în ziua ex-dividend, scădere apropiată de nivelul randamentului dividendelor

Teoretic, la data ex-dividendului titlurile ar fi trebuit să se corecteze cu valoarea dividendului, ca urmare a micșorării valorii companiei cu capitalul distribuit către acționar. Daniela Ropotă, analist Intercapital Invest.