Aurul, în așteptarea reducerilor de dobânzi. Ce potențial există pentru un nou vârf de preț?

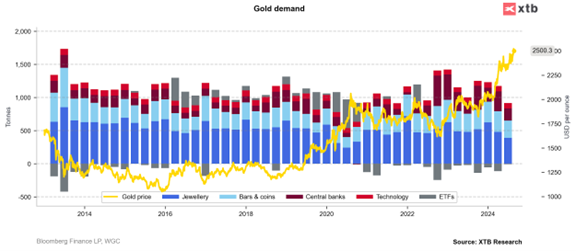

Evaluând datele din al doilea trimestru al anului 2024, analiștii XTB, companie specializată în tranzacționarea pe piețele internaționale, remarcă o reducere semnificativă a cererii. Cererea pentru bijuterii a atins cel mai scăzut nivel din 2020, iar cererea totală este cea mai redusă din 2021.

În acești ani, cererea a fost slabă, în principal din cauza încetinirii economice cauzate de pandemie. Cererea pentru bijuterii, care constituie coloana vertebrală a cererii de aur, a scăzut sub nivelul mediu istoric de 550 de tone pe trimestru, înregistrând doar 410 tone în trimestrul anterior.

Această scădere poate fi atribuită prețurilor ridicate, unui dolar american puternic și incertitudinii economice din China. Totuși, se așteaptă o îmbunătățire a cererii odată cu începerea sezonului nunților din India, unde aurul joacă un rol esențial. Mai mult, reducerea taxelor de import pentru aur în India ar putea stimula suplimentar cererea în trimestrul II al anului.

Cererea investițională și băncile centrale rămân pilonii pieței

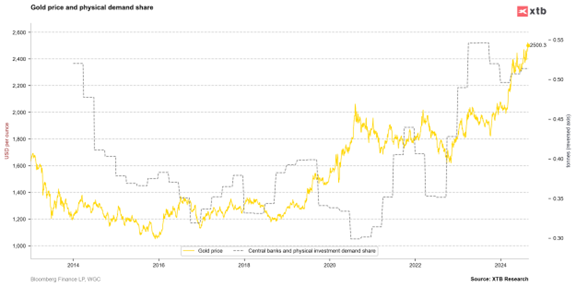

Cererea pentru lingouri și monede de aur rămâne robustă și, alături de cererea din partea băncilor centrale, constituie în prezent baza achizițiilor de aur pe piață. Aceste două segmente dețin o pondere de peste 50% din cererea totală.

Băncile centrale și-au majorat semnificativ achizițiile de aur în ultimii ani, pe fondul incertitudinilor economice și geopolitice, dar și din dorința de a se îndepărta de dolarul american. Un exemplu este Banca Populară a Chinei, care a făcut achiziții constante în ultimii doi ani. Totuși, a oprit cumpărările în ultimele luni, generând incertitudini în rândul investitorilor.

Totuși, alte bănci centrale și-au menținut nivelul achizițiilor. Surpriza a venit din partea Băncii Naționale a Poloniei, care a achiziționat 14 tone de aur în iulie,

Surprinzător, cel mai mare jucător pe piața achizițiilor de aur în prezent este Banca Națională a Poloniei. Aceasta aplică o strategie ce pare a fi orientată spre diversificare, având scopul de a atinge o pondere de 20% a aurului în rezervele naționale.

ETF-urile pe aur, în atenția pieței

Primele fonduri tranzacționate la bursă (ETF-uri) pe aur au fost lansate acum aproximativ 20 de ani.De atunci, investitorii nu mai trebuie să cumpere aur sub formă de lingouri sau monede pentru a se bucura de avantajele investiționale pe care le oferă aurul. Iar acestea sunt destul de numeroase, luând în considerare, printre altele, diversificarea sau dorința de a limita volatilitatea portofoliului de investiții.

Achiziționarea unei unități ETF pe aur necesită ca fondul să cumpere aur fizic, reducând astfel cantitatea de aur disponibilă pe piață. Este dificil de spus în mod clar dacă investitorii reacționează la creșterea prețurilor aurului și cumpără unități de fond sau dacă aurul crește în valoare deoarece fondurile cumpără aur. În orice caz, corelația este pozitivă.

Am avut excepții de la această regulă în ultimii 2-3 ani – fondurile ETF pe aur au vândut aur, dar, în același timp, am observat o consolidare foarte largă a aurului, iar creșterea de anul trecut a continuat, în ciuda vânzărilor ulterioare ale fondurilor.

Cu toate acestea, se poate observa o relație istorică – investitorii cumpără unități ETF pe aur atunci când ratele dobânzilor sunt reduse, iar acest moment va veni foarte curând. Dacă ETF-urile ar reveni la cantitatea record de aur deținută, adică aproximativ 110 milioane de uncii, de la cele 82 de milioane de uncii actuale, ar însemna că cererea pe piață ar fi în jur de 800 de tone. Acest lucru ar putea inversa în mod clar situația recentă de surplus de ofertă, subliniază analiștii XTB.

Reducerea ratelor dobânzilor – un factor clar de creștere pentru aur?

Ratele mai scăzute ale dobânzilor creează un mediu favorabil pentru aur, deoarece acestea implică o creștere a masei monetare și, potențial, a inflației. În contextul în care aurul are o ofertă limitată, iar extracția anuală crește într-un ritm mai lent decât masa monetară, prețul aurului ar trebui să crească pe termen lung.

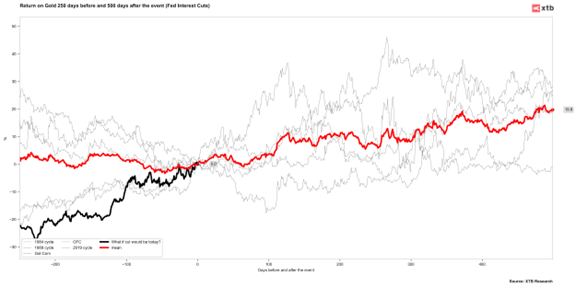

Analiza comportamentului aurului înainte și după prima reducere a ratei dobânzii de către Fed din ultimii 40 de ani indică o creștere medie de aproximativ 20% în decurs de doi ani după reducere. În majoritatea cazurilor, aurul a înregistrat creșteri semnificative, iar doar într-un singur caz a avut o scădere, însă aceasta nu a depășit 10%.

Creșterile din 2024 sunt deja substanțiale, ajungând la aproximativ 20%.

Privind comportamentul mediu al prețului aurului pe 5 și 10 ani, precum și pe termen lung (începând cu anii 1950), aurul a înregistrat câștiguri pentru cea mai mare parte a anului. Cu toate acestea, există o anumită scădere în septembrie. Investitorii se întorc pe piață din vacanță, portofoliile sunt reechilibrate, în august s-au înregistrat foarte des vârfuri istorice pentru aur, ceea ce a dus ulterior la o corecție, iar, în plus, în septembrie, de obicei, Fed a luat decizii importante.

Deși piața indică clar o reducere, aceasta este deja complet evaluată de piață. Acest lucru dă o probabilitate de până la 33% pentru o reducere dublă de 50 de puncte de bază. Într-un astfel de scenariu, nu poate fi exclusă realizarea de profituri după decizia Fed programată în septembrie, iar sezonalitatea prevede o astfel de mișcare de piață, precizează analiștii XTB.