Statul român îşi supune contribuabilii uneia dintre cele mai mari poveri fiscale din Europa, potrivit datelor Băncii Mondiale şi ale Comisiei Europene, care contrazic situaţia roz a fiscalităţii prezentată de premierul Victor Ponta.

«Noi nu putem fi aici El Dorado pentru toată lumea. (…) Avem cea mai mică taxare, cu excepţia Bulgariei». Mesajul transmis de premierul Victor Ponta Consiliului Investitorilor Străini, după ce aceştia au protestat faţă de introducerea unor noi taxe şi majorarea altora, este demolat de realitatea înfăţişată de toate statisticile comparative ale fiscalităţii din regiune. România nu doar că nu are a doua cea mai mică rată de taxare din Europa, dar se situează chiar în plutonul fruntaş al celor mai împovărătoare regimuri fiscale din regiune.

Afirmaţiile premierului sunt false chiar şi în privinţa nivelului cotei unice de impozitare a veniturilor şi profiturilor, de 16%: acesta este mai mare nu doar doar decât cel impus în Bulgaria, existând şi alte state europene, puţine e drept, cu cote mai reduse.

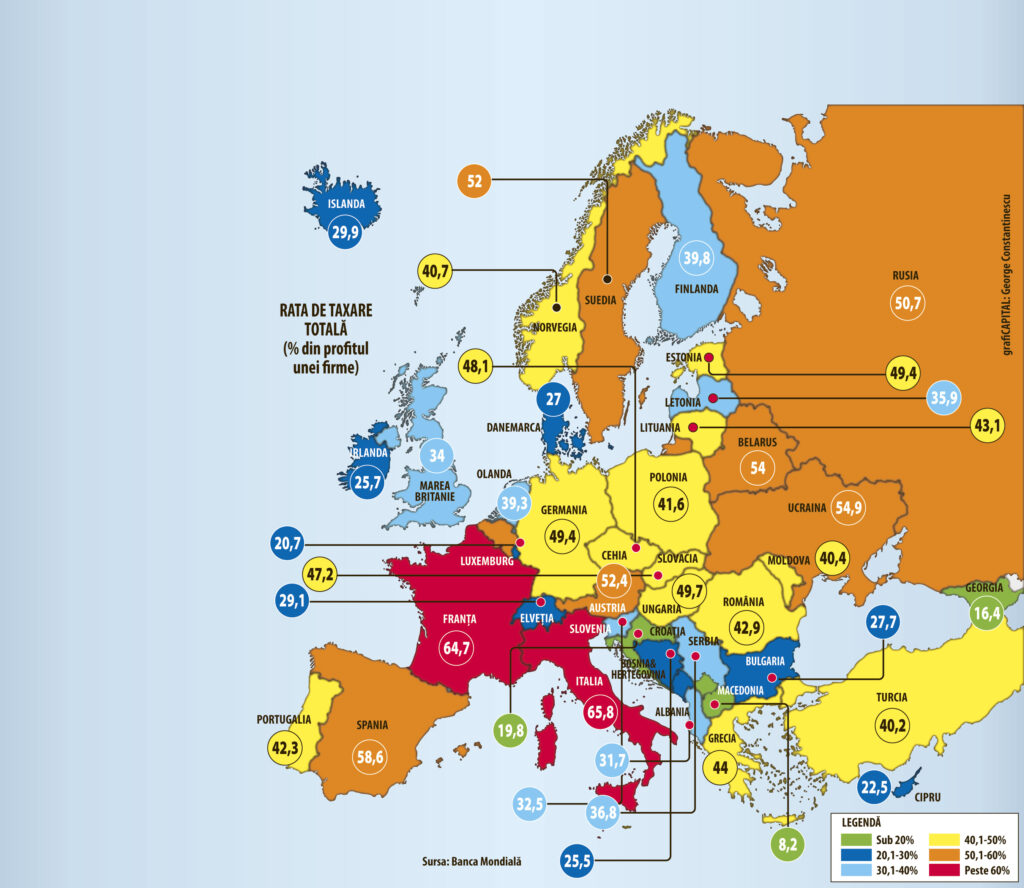

Impozitarea terenurilor este singurul capitol la care România are o fiscalitate evident mai redusă decât celelalte state europene. Restul taxelor şi impozitelor, în special cele pe muncă, duc povara totală a fiscalităţii chiar peste media celor mai bogate state, din OECD. Potrivit calculelor Băncii Mondiale, în raportul Paying Taxes 2014, pentru o firmă românească rata totală de taxare (incluzând impozit pe profit, taxe pe muncă şi alte impozite) ajunge aproape de 43% din profit. Media OECD este de 41,3%. Statul înghite, prin diverse taxe şi impozite, mult mai puţin din profitul companiilor chiar şi în economii foarte bogate. Doar câteva exemple: Marea Britanie, cu 34%, Elveţia, cu 29,1%, dar şi statele nordice – 27% în Danemarca, 39,8% în Finlanda sau 40,7% în Norvegia. De menţionat că aceste procentaje nu iau în calcul taxa pe valoarea adăugată, unde România are a doua cea mai mare cotă de impunere din Europa – 24%, nici nivelul accizelor, unde recent anunţatele majorări ne vor duce în plutonul fruntaş european. Nu a fost inclus, de asemenea, nici impactul introducerii noului impozit de 1,5% pe construcţiile speciale ale firmelor, nici al viitoarelor creşteri de impozite locale, deoarece încă nu pot fi calculate.

Mitul taxelor mari din statele nordice, perpetuat de politicienii români de fiecare dată când vor să susţină că fără creşteri ale fiscalităţii nu sunt posibile cheltuieli sociale importante, este demontat, de asemenea, de datele Băncii Mondiale şi ale Comisiei Europene. Astfel, aceste state compensează nivelul ridicat al unor impozite şi contribuţii cu o fiscalitate lejeră în alte zone, reducând, în plus, la minimum birocraţia şi costurile administrative suplimentare pe care le transferă contribuabililor. În fapt, numărul de taxe care trebuie achitate în fiecare an de întreprinzătorii români este printre cele mai ridicate de pe continent: 39, faţă de doar 4 în Norvegia şi Suedia, 7 în Franţa, 10 în Danemarca. Stăm încă bine, totuşi, faţă de ţări ca Albania sau Serbia. Plata taxelor consumă nu doar banii contribuabililor, ci şi timpul. Şi aici fiscul românesc ştie să îşi ţină aproape contribuabilii multă vreme: pentru a-şi plăti dările, o firmă autohtonă are nevoie de 200 de ore în fiecare an, faţă de doar 83 de ore în Norvegia, 93 în Finlanda sau 110 în Marea Britanie.

Taxe şi tarife fără număr

Taxele şi impozitele principale nu sunt însă singurele costuri impuse de stat de care contribuabilii trebuie să ţină cont. Un amplu registru al taxelor şi tarifelor nefiscale datorate bugetului central, dar şi multe alte alte taxe şi tarife datorate primăriilor fac viaţa grea companiilor şi persoanelor fizice de fiecare dată când au nevoie sau sunt obligate să obţină o autorizaţie, un aviz sau să suporte costul unui control al autorităţilor. Spre exemplu, pentru Agenţia Naţională pentru Protecţia Mediului sunt prevăzute 19 taxe şi tarife de autorizare. Un producător de echipamente electrice şi electronice datorează 500 de lei doar ca să se înregistreze. Obţinerea evaluării unui impact asupra mediului presupune plata a 100-2.000 de lei, în funcţie de proiect, iar pentru a parcurge proceduri de emitere a avizului de mediu pentru planuri si programe, în diverse etape, tariful e de 500 – 2.500 lei. În domeniul sanitar veterinar există alte 12 taxe de autorizare (ex. 200-500 lei fiecare unitate cu vânzare en – detail, până la 3.635 lei o unitate farmaceutică, sau 106-646 lei pentru autorizarea fiecărui obiectiv al unităţilor care procesează alimente de origine animală). În domeniul gospodăririi apelor există 6 taxe de autorizare, alte 3 în inspecţia în construcţii, 10 în domeniul agriculturii şi dezvoltării rurale, 5 în domeniul învăţământului, 7 tarife pentru operaţiuni de autorizare, avizare, verificare şi alte activităţi efectuate de ISCIR, plus nenumărate alte tarife şi taxe pentru care spaţiul acestei reviste nu ar fi suficient.

Premise pentru adâncirea crizei

Într-un astfel de context fiscal împovărător, creşterile de taxe şi impozite anunţate pentru anul viitor vor sărăci şi mai mult contribuabilii români, distrugând competitivitatea oricum precară a economiei. În condiţiile în care statul va majora şi mai mult costul fiscalităţii pentru companii, competitivitatea economiei va rămâne să se bazeze doar pe costul redus al forţei de muncă, şi acesta ameninţat de planul majorării salariului minim pe economie cu 100 de lei anul viitor. Deşi motorul creşterii economice, exportul, ar fi trebuit să fie înlocuit, treptat, anul viitor, de cererea internă şi de investiţii, măsurile anunţate de Guvern vor avea ca efect restrângerea acestora, arată reprezentanţii celor mai importante companii locale, reuniţi în Consiliul Investitorilor Români (CIR). „De exemplu, impozitul de 1,5% asupra stâlpilor de electricitate şi asupra conductelor de gaze realizate de acţionarii privaţi reprezintă, practic, un impozit pe o investiţie realizată, consecinţa firească fiind renunţarea la investiţii. În ceea ce priveşte consumul intern, cel puţin cel al populaţiei şi al agenţilor economici, se va restrânge şi mai mult. O creştere a preţurilor va conduce la limitarea achiziţiilor“, arată reprezentanţii CIR, precizând că astfel va fi afectată macrostabilitatea economică a României, obţinută cu eforturi uriaşe.

Speranţe bugetare utopice

„Creşterea accizelor, dar şi a altor taxe, nu este neutră pentru economie, chiar dacă s-ar confirma aşteptările autorităţilor şi nu s-ar transfera integral în preţuri. Şomajul şi deficitul de cerere au crescut deja din 2013. Creșterea accizelor, mai ales pentru bunuri cu cerere inelastică, agravează evaziunea fiscală, dar mai ales mănâncă din profiturile companiilor, care vor reduce planurile de investiţii şi numărul de angajaţi. Astfel se va adânci criza“, arată analistul financiar Florin Cîţu.

Guvernul riscă astfel să afecteze economia de dragul unor încasări suplimentare la buget care nici ele nu sunt prea certe. Pentru că un nivel mare de taxare conduce adesea la creşterea evaziunii sau la omorârea „găinii cu ouă de aur“ pe care se bazează veniturile statului. Dimpotrivă, reducerea fiscalităţii poate crea premise pentru creşterea încasărilor la buget, nu neapărat prin reducerea masivă a evaziunii, cât prin susţinerea creşterii economiei. „În România sunt, probabil, mulți oameni care nici dacă impozitul ar fi 3% nu s-ar grăbi să declare ceva statului. Dar nu ei sunt problema. În România mai există destui contribuabili care plătesc impozite și care s-ar bucura dacă, de exemplu, contribuțiile sociale ar scădea. Ei ar fi stimulați să muncească mai mult, la fel cum firmele ar fi motivate să creeze noi locuri de muncă. Este posibil ca statul să aibă de câștigat dacă îi despovărează pe acești oameni de nivelul infernal al cotizațiilor“, spune profesorul de economie Bogdan Glăvan, precizând că miza reformei fiscale nu e să reduci economia subterană, ci să crești PIB. Un PIB mai mare este în avantajul tuturor.