Doar o mică parte a firmelor care îşi declară insolvenţa reuşesc să se repună pe picioare în urma aplicării unui plan profesionist de reorganizare a activităţii. În opinia lui Arin Stănescu, preşedintele Uniunii Naţionale a Practicienilor în Insolvenţă, aproximativ 90% dintre firmele aflate în insolvenţă sunt, de fapt, în faliment. Mai precis, şansele de a convinge creditorii de viabilitatea unui plan de reorganizare sunt nule.

„Din păcate, este adevărat că cea mai mare parte a insolvenţelor sunt, de fapt, falimente. Vina nu este exclusiv a debitorilor, a creditorilor, a legii sau a celor care o aplică. Fiecare are vina lui. Poate mai mult în zona debitorilor, unde lipseşte, pur şi simplu, cultura antreprenorială. Un creditor nu are cum să accepte un plan de restructurare absolut necredibil. În al doilea rând, nu poţi veni în faţa creditorilor cu acelaşi management care a dus debitorul în situaţia de a declara insolvenţa. Mulţi debitori nu înţeleg că managementul trebuie schimbat pentru a avea credibilitate în faţa creditorilor“, spune Stan Tîrnoveanu, avocat partener al Zamfirescu Racoţi Predoiu (ZRP), firmă care a deschis recent şi o casă de insolvenţă.

Lumea „ţepelor“ imobiliare…

Poveştile de succes sunt cu atât mai greu de găsit cu cât intenţiile debitorilor nu sunt întotdeauna cele mai bune. „Băncile devin uneori reticente din cauza practicilor neoneste ale debitorilor. Unele companii folosesc procedura insolvenţei împotriva intereselor creditorilor… De exemplu, sunt destul de multe situaţii în care băncile nu văd şanse de reuşită în zona proiectelor imobiliare. De multe ori, dezvoltatorii nu fac altceva decât să încerce să îndestuleze acţionarii sau fondatorii proiectelor care, direct sau prin diverse vehicule, ajung şi în postura de creditor“, arată Tîrnoveanu.Debitorii de rea-credinţă au la îndemână şi posibilităţi legale pentru a-şi îndeplini scopul. Odată cu declanşarea procedurii insolvenţei, se constituie cinci grupe de creditori. Planul de reorganizare este votat pe fiecare grupă în parte. Cum în postura de creditor se află de multe ori, direct sau prin diverse fonduri de investiţii ori furnizori de servicii, chiar cei care au dezvoltat proiectul, ei vor susţine reorganizarea.

În aceste condiţii, chiar dacă banca are 90% din datoria debitorului şi se opune planului de reorganizare, dacă creditorii din celelalte patru categorii votează planul, acesta va fi pus în practică în ciuda dorinţei băncii. Dacă planul este acceptat, firma este sub protecţia insolvenţei o perioadă de până la trei ani, timp în care acţionarii mascaţi, în creditori, îşi vor recupera cu prioritate banii. În situaţia expusă mai sus se află bănci mari din România.

… şi a bunurilor fără valoare

Nici în ceea ce priveşte calitatea activelor pe care practicienii în insolvenţă ar trebui să le valorifice lucrurile nu stau bine. „Majoritatea activelor pe care trebuie să le valorificăm în procedurile de faliment sunt terenuri, construcţii şi utilaje care arată, majoritatea, ca fiarele vechi. Ştiţi cum e piaţa imobiliară din România! Se reuşeşte cu mare dificultate să vinzi ceva. Majoritatea societăților care intră în insolvenţă nu mai au, practic, nimic“, arată Arin Stănescu, într-un interviu pentru Lumea Justiţiei.

Evaluările „optimiste“ ale pieţei insolvenţelor, care vorbesc despre miliarde de euro, adunând activele unor companii cu probleme şi înmulţindu-le cu preţul lor de piaţă la care, în realitate, nu cumpără nimeni nu mai par plauzibile. În 2010, valoarea bunurilor vândute abia dacă a atins 200 de milioane de euro, iar în 2011, nu a trecut cu mult de această valoare. Un dosar în care un dezvoltator imobiliar datorează 50 de milioane de euro către creditori şi în care se valorifică activele pentru 19-20 de milioane de euro este un succes. În aceste condiţii, se va ajunge la o selecţie mai atentă a clienţilor.

„În mod cert, ne vom selecta clienţii. Căutăm în primul rând cazuri care se pretează la reorganizare. Nu dorim cantitate cu orice preţ, ci calitate. Vrem să fim în top dar să creştem calitativ“, spune Stan Tîrnoveanu, care conduce temporar cea mai nouă casă de insolvenţă, ZRP Insolvency.

200

de milioane de euro au reuşit să recupereze practicienii în insolvenţă în 2010. Suma nu va fi mai mare nici în 2011

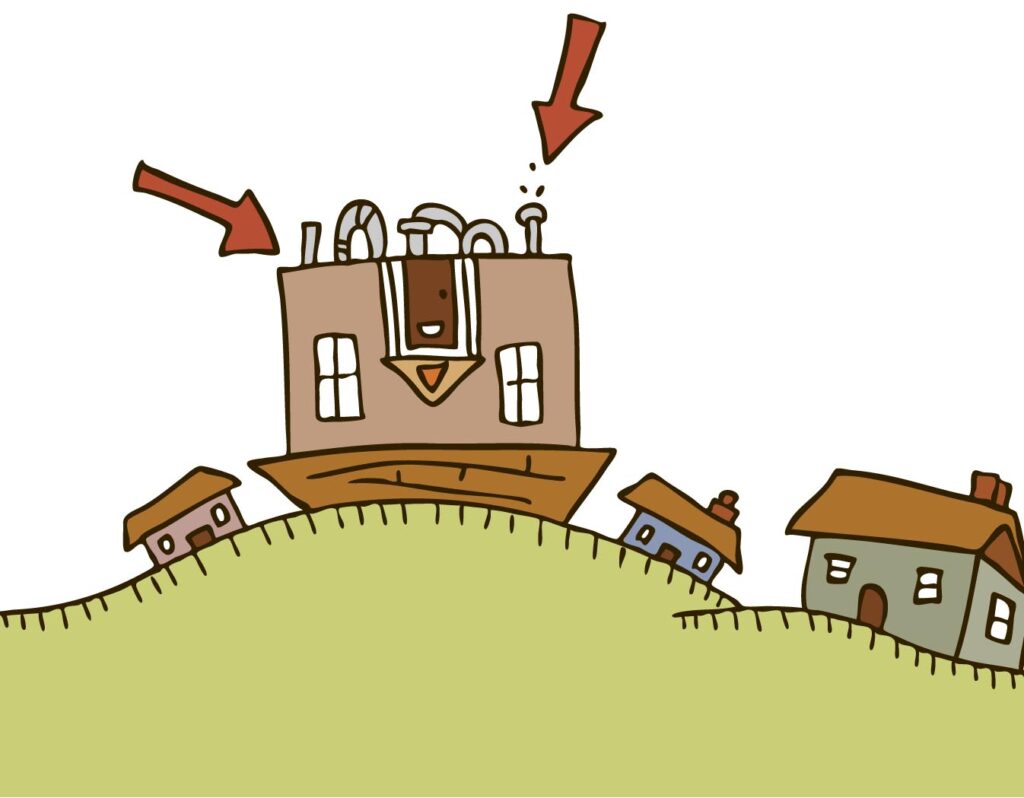

Explozie

Numărul insolvenţelor a crescut de trei ori în patru ani.

O aparentă mină de aur pentru practicienii în insolvenţă care vor avea însă mult de muncă.