Am arătat ce spune teoria și ce arată modelele indiferent de teoria pe care o au la bază – reacția econmomiei la un șoc de politică monetara este negativă. Intuiția ne spune acest lucru și nimic nu s-a schimbat de la David Hume și până astăzi, când scoți bani din economie/crești dobânzile economia suferă. Nu neg că în 2008 erau momente dificile. De panică. Dar aici vorbim de oameni cu experiență. Ei sunt “piloții” economiei și ne așteptam de la ei să nu se piardă în astfel de momente. De aceea le oferim, ca societate, tot felul de beneficii. Nu am vrea ca în cazul unei defecțiuni tehnice un pilot de avion să se piardă cu firea sau să devină orgolios. Așa și aici. Este nevoie de o atitudine calmă. Și atunci mă întreb- ce scenarii i-au fost prezentatae guvernatorului și conducerii BNR ca reacții la retragerea lichidității din piață? Pentru cultura dumneavoastră, reacția BNR, până la retragerea agresivă a lichidității, a fost similară cu cea țărilor din Asia sau cea a Mexicului. În primul rând încerci să calmezi piețele, le spui că nu înțeleg, acel deficit de cont curent nu este mare, economia este sănătoasă etc. După aceea încerci să lași moneda să se deprecieze, să vezi unde merge. Iar după aceea te panichezi și crești dobânzile. Dobânzile mai mari îți asigură oprirea deprecierii, dar nu fac nimic în a opri recesiunea. Din contră, o agravează.

Revenind. Este important de înțeles, și numai când se vor face publice transcripturile discuțiilor din 2008 (așa cum a făcut și FED acum câțiva ani), care a fost raționamentul pe care s-a bazat conducerea BNR când a ales să retragă lichiditatea. Ce scenariu au luat în considerare? Avem frânturi pe ici pe colo și se pare că banca centrala credea că economia atunci era într-o perioadă de supraîncălzire. Dar această teorie ignoră informații oferite de piața creditului, dinamica masei monetare, deciziile BNR din ultimele 12 luni. Toate arătau altceva. În plus, nu pot să cred că nimeni din BNR nu a spus nimic despre pericolele unor decizii bazate pe informații oferite de “output gap”. Sau este posibil ca banca centrală să fi crezut că deprecierea se va transfera în prețuri mai mari. Iar se ignoră informații aici. Atât contextul cât și ce se întamplase cu efectul de “pass-through” (cat din depreciere se transferă în prețuri) în perioada premergătoare crizei. Să lăsăm modelele și ipotezele la o parte. Oricum, majoritatea guvernatorilor nu le folosesc. Niciun model nu estimează foarte bine (sunt indulgent, toate au estimări pentru viitor cu marje de eroare foarte mari). Dar este nevoie de ele, le folosim, le folosesc și eu. Dar în realitate rolul lor este mai mult de analiză ex-post. Deciziile de politică monetară, vrem nu vrem, implică o doză foarte mare de subiectivism. Eu îi spun subiectivism, guvernatorul îi spune artă. Sigur l-ați auzit de foarte multe ori spunând că politica monetară este o artă. Asta înseamnă că deciziile au la bază percepția celor care conduc banca centrală asupra modului cum funcționează economia. Cum reacționează la șocuri și mai ales la cel de politică monetară.

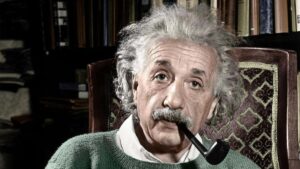

Florin Cîțu

analist financiar