Chiar dacă preţurile locuinţelor au mai scăzut, accesul la creditare rămâne greoi şi scump. Doar pentru solicitanţii care pot aduce un avans de 25% băncile coboară nivelul venitului minim cerut. Oferta se întâlneşte tot mai rar cu cererea la nivelul preţurilor pe piaţa rezidenţială, care a devenit de mai multe luni una a cumpărătorului. Potrivit ultimului raport de piaţă al Colliers International, în prima jumătate a acestui an preţul pe metru pătrat pentru o locuinţ

Chiar dacă preţurile locuinţelor au mai scăzut, accesul la creditare rămâne greoi şi scump. Doar pentru solicitanţii care pot aduce un avans de 25% băncile coboară nivelul venitului minim cerut.

Oferta se întâlneşte tot mai rar cu cererea la nivelul preţurilor pe piaţa rezidenţială, care a devenit de mai multe luni una a cumpărătorului. Potrivit ultimului raport de piaţă al Colliers International, în prima jumătate a acestui an preţul pe metru pătrat pentru o locuinţă nouă este de 1.685 euro cu TVA, în condiţiile în care salariul mediu net pe economie nu depăşea 328 de euro/lună, în luna iunie. Aşadar, un salariu mediu intră de cinci ori în preţul de vânzare al unui metru pătrat de locuinţă nouă, iar situaţia este aproape identică în cazul celor vechi.

Soluţia rămâne împrumutul ipotecar, dar creditarea nu prea dă semne de reviriment. Populaţia rămâne în aşteptare atât din cauza neîncrederii, cât şi din cauza nesiguranţei aduse de criză, iar băncile, chiar dacă activitatea e profitabilă, nu sunt dispuse să finanţeze decât în condiţii dure. „Băncile au nevoie de un climat economic pozitiv. Acest lucru nu se poate realiza imediat, deci este nevoie de un orizont timp mai mare, aproximativ şase luni sau chiar un an“, consideră George Ivan, senior consultant în cadrul DTZ Echinox.

Cumperi ce îţi permite venitul

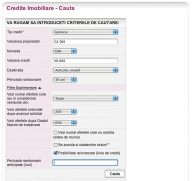

Astfel, cel mai important susţinător al dorinţei românilor de a deţine propria locuinţă rămâne venitul, atât cel personal, cât şi pe familie. Uitându-ne la pretenţiile băncilor, salariile mici rămân problema. Astfel, pentru un credit de 40.000 de euro, pe o perioadă de 30 de ani şi cu un avans de 25%, cel mai scăzut venit pe familie este solicitat de Unicredit. Sunt necesari 2.250 de lei lunar, cerinţele fiind valabile pentru un credit ipotecar clasic. Pentru Prima Casă, banca cere un venit de 1.650 de lei/lună, în aceleaşi condiţii. Raiffeisen oferă credite ipotecare clasice de 40.000 de euro, doar celor cu venituri de 3.150 lei lunar dar avansul solicitat este de 35%, iar în cazul locuinţelor achiziţionate prin Prima Casă venitul necesar este de 2.037 lei. Pretenţii asemănătoare apar şi în oferta OTP Bank, un venit pe familie de 3.050 lei/lună, pentru un credit clasic, şi 2.000 de lei pentru Prima Casă.

Îndatorarea dă calculele peste cap

Chiar dacă cei interesaţi sunt eligibili la credit, gradul de îndatorare este elementul care poate bloca accesul la finanţare. Acesta este stabilit de bănci pentru fiecare client. Teoretic, este cuprins între 28% şi 70%, dar de obicei se acceptă maximum 65%, media pe piaţă fiind, anul acesta, de 43,8%.

În fapt, o familie cu un venit lunar de 2.250 de lei nu se poate încadra la plata unei rate mai mari de 985,5 de lei. Aceasta în condiţiile unui avans de minimum 25%, pentru un credit ipotecar de 40.000 euro, şi doar dacă nu ar mai avea alte cheltuieli luate în considerare de bănci la stabilirea gradului de îndatorare.

Cât despre evoluţia preţurilor, analiştii cred că, după impactul negativ provocat de Prima Casă (majorarea preţurilor locuinţelor vechi), ar putea apărea şi o veste bună, adică adaptarea preţurilor pentru a se încadra în program, în speranţa că după scăderea, în 2009, a vânzărilor cu 90%, cererea îşi va întoarce faţa şi către apartamentele noi.

Ieftiniri insuficiente

6.700 de apartamente noi sunt disponibile pe piaţa din Bucureşti, în creştere cu circa 40% faţă de nivelul înregistrat la sfârşitul anului trecut

Cădere dramatică la vânzări