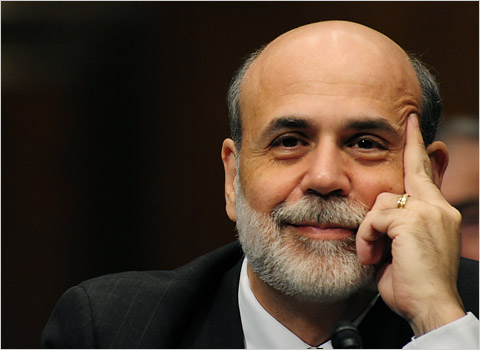

Comentariile lui Bernanke potrivit cărora Fed ar putea reduce treptat stimulentele pentru economia SUA dacă aceasta dă semne de redresare au condus la creșterea abruptă a randamentelor bondurilor americane în ultimele două luni, ceea ce este echivalent cu ștergerea a 317 miliarde de dolari din valoarea de piață a acestora, potrivit Bloomberg.

Mizuho Asset Management, care administrează active de 32 miliarde dolari, a achiziționat suplimentar în ultima lună bonduri pe 10 ani și mai mult. HSBC Private Bank, cu 480 miliarde de dolari în active, a cumpărat titluri SUA când randamentul pe 10 ani a crescut la 2,5%.

Deutsche Asset & Wealth Management, care administrează circa 1,3 trilioane dolari, deține bonduri scadente în mai puțin de 4 ani mizând pe faptul că ratele de împrumut de pe piața americană vor rămâne scăzute.

Mișcarea de rezistență

După ce în ultimii cinci ani și-au dublat deținerile de bonduri de trezorerie până la 5,6 trilioane de dolari, investitorii rezistă la căderea pieței cu 3,2% în lunile mai și iunie și la retragerile record de aproape 80 miliarde dolari din fondurile de bonduri din ultima lună.

De când președintele Fed a semnalat că ar putea reduce programul de achiziție de bonduri în acest an, cea mai mare piață din lume de bonduri și cea mai tranzacționată oferă acum cele mai înalte randamente față alte țări dezvoltate din ultimii trei ani.

“Este cea mai lichidă piață din lume. Piața a fost volatilă și unor investitori nu le place asta, dar nu există motiv să evite bondurile SUA. Recentele mișcări sunt reacții exagerate”, spune Yoshiyuki Suzuki, șeful departamentului de instrumente cu venit fix din Tokyo al Fukoku Mutuali Life Insurance, care administrează active de 57,1 miliarde dolari. El a spus că a achiziționat bonduri pe 10 ani în ani și și-a consolidat poziția la sfârșitul lunii iunie.

Creșteri spectaculoase ale randamentelor

Randamentul bondurilor SUA pe 10 ani a crescut în ultima săptămână cu 2,74%, comparativ cu minimul de 1,61% din 1 mai. Prețul bondurilor cu scadența în mai 2023 emise la 1,75% a scăzut cu 20,63 dolari per 1.000 dolari valoare nominală, până la 91,5 în ultima săptămână.

Randamentele au crescut cu 39 de puncte de bază din 19 iunie, când Ben Bernanke a spus că va reduce achizițiile lunare de bonduri de 85 miliarde dolari dacă cea mai mare economie din lume va îndeplini obiectivele băncii centrale. Randamentul mediu din ultimii cinci ani a fost de 2,74%.

Bondurile americane pe 10 ani și mai mult ofereau un randament cu 85 puncte de bază peste datoriile suverane non-americane în data de 5 iulie, potrivit indicilor Bank of America Merrill Lynch. Bondurile non-americane cu maturități similare ofereau randamente mai mari cu un an înainte.

Randamentul bondurilor SUA pe 10 ani depășea cu 102 puncte de bază pe cel oferit de bondurile germane cu aceeași maturitate, pe 5 iulie, cea mai mare diferență din iulie 2006 încoace. Diferența față de bondurile britanice a crescut la 25 puncte de bază pe 5 iulie, după ce în ianuarie ofereau mai puțin de 23 de puncte de bază.

Fed, prea optimistă

“Randamentele se apropie acum de un nivel cu care suntem confortabili. Ratele bondurilor ar putea merge mai sus pe termen lung, dar nu luăm în considerare o scădere accentuată a pieței bondurilor. Nu suntem așa de optimiști ca Fed în termeni de perspective de creștere. Așadar, credem că este foarte probabil ca o variație extremă să fi fost depășită”, spune Willem Sels, șeful strategiilor de investiții al HSBC Private Bank din Londra.

Teama de reducere a achizițiilor de bonduri de către Fed (care nu e altceva decât o tipărire de bani) a cauzat scăderea cu 2% în luna mai a pieței bondurilor SUA de 10,5 trilioane dolari, aceasta fiind cea mai severă scădere din decembrie 2009. Piața a scăzut cu încă 1,3% în iunie, potrivit unui indice al Bank of America Merrill Lynch.

Investitorii care au injectat în ultimii șase ani fonduri de 1,26 trilioane dolari în bonduri în au retras 70,9 miliarde dolari din fonduri mutuale (deținute în general de investitori de retail) în iunie și încă 9 miliarde dolari din fondurile tranzacționate – ETF-uri (deținute în general de instituționali și investitori privați).

Din 2008 și până în prezent, China și-a crescut de 2,6 ori deținerile de bonduri SUA, până la 1,3 trilioane dolari. În aceeași perioadă, Japonia și-a sporit deținerile de titluri ale trezorerie SUA cu 88%, până la 1,1 trilioane dolari.

Analiștii chestionați de Bloomberg estimează că până la finele anului randamentele la bondurile pe 10 ani va cădea la 2,42%.

Cele mai “scumpe” vorbe din lume

8 iulie 2013, 12:58

Ultima modificare în 8 iulie 2013, 15:58

Cei mai mari investitori din Asia și Europa mizează încă pe bonduri ale Trezoreriei SUA, chiar dacă în ultimele două luni au suferit pierderi puternice din câteva vorbe. Mai exact, vorbele președintelui Federal Reserve Ben Bernanke i-au costat pe aceștia o sumă uriașă.

Etichete:

Publicat in categoriile: Știri de ultimă oră

Ne puteți urmări pe Facebook, Telegram sau pe Google News

Publicat in categoriile: Știri de ultimă oră

Ne puteți urmări pe Facebook, Telegram sau pe Google News

Pentru comentarii sau drept la replică, ne puteți contacta pe pagina noastră de Facebook

- O NOUĂ ȚARĂ PE HARTA EUROPEI: „Este o sinucidere”

- Cum a schimbat aurul faţa Australiei

- Cât se va deprecia leul după reducerea-surpriză a dobânzii BNR?

- Luna Nouă din Rac răscolește sufletul colectiv

- Grecii nevoiți să renunțe la mii de bugetari dacă vor 8,1 mld. euro de la troică

- O nouă maladie respiratorie ameninţă lumea

- Din 2014, salariile la stat se vor acorda în funcţie de performanţă

- Rata de absorbţie curentă a fondurilor europene a ajuns la peste 19%

- Șeful Renault: Piaţa auto europeană se va contracta şi în următorii doi ani

- FMI va înrăutăţi prognoza privind economia mondială