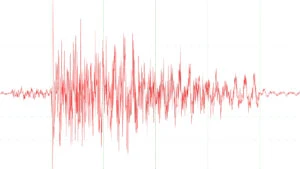

A trecut mai mult de un an de la declanşarea crizei din 2007. A fost numită criza sub-prime, piaţa ipotecilor de risc ridicat fiind considerată vinovată pentru declanşarea acesteia. Aserţiunea că preţurile din sectorul imobiliar merg doar în sus a fost în mod evident factorul care a pus bazele acestei crize, punånd instituţiile financiare într-o poziţie extrem de dificilă. Trezirea la realitate într-un moment în care sistemul financiar era virusat în mare parte de aceste produse toxice a adus în pieţele financiare o criză de încredere profundă, care a blocat circulaţia capitalului, suprimånd lichiditatea. Criza s-a propagat rapid la nivel global, cele mai afectate fiind pieţele de acţiuni, iar BVB nu a făcut excepţie de la regulă. Cåt de mult a scăzut BVB şi care sunt perspectivele? Indicele care urmăreşte evoluţia celor 5 SIF-uri, BET-FI, a coboråt pånă la un minim de 10.012 puncte, valoare unde se situa în primăvara lui 2004. A fost nevoie de trei ani ca să urce de la 10.000 puncte la maximul de 96.000 puncte atins în vara lui 2007 şi de doar un an pentru a pierde tot ce a cåştigat. Corecţie de -89,6%. Cifrele sunt asemănătoare în cazul indicelui BET: în trei ani a urcat la 10.800, iar apoi a căzut la un minim de 2.596. Corecţie de -76%. O pierdere de -90% indică o corecţie foarte puternică, însă trebuie analizată din două perspective, statistic şi fundamental. Statistic, cea mai gravă şi severă criză, cea din timpul marii depresiuni din anii 1930, a dus indicele pieţei de acţiuni din SUA, Dow Jones Industrial Average, de la un maxim de 380 puncte la un minim de 41 puncte. Corecţie de -89,2%. Statistic corecţia de pe BET-FI e la fel de puternică. Perspectiva fundamentală ţine cont însă de starea companiilor. După o cădere extremă, dacă fundamentele rămån slabe, chiar nu există motive pentru revenire. Perspectivele de evoluţie ale companiilor trebuie atent evaluate şi comparate prin valorile indicatorului PER cu randamentele din piaţa monetară, considerată a avea un risc mult mai mic, şi cu cele din alte pieţe. La BVB există companii bune, dintre cele lichide, la care randamentul dividendului a ajuns peste 10%, iar PER-ul sub 6-7, ceea ce constituie un semnal pozitiv. Rămån de cåntărit perspectivele acestora în anii ce urmează, considerånd conjunctura actuală.

Crah bursier

26 noiembrie 2008, 00:00

Ultima modificare în 26 noiembrie 2008, 02:00

A trecut mai mult de un an de la declanşarea crizei din 2007. A fost numită criza sub-prime, piaţa ipotecilor de risc ridicat fiind considerată vinovată pentru declanşarea acesteia. Aserţiunea că preţurile din sectorul imobiliar merg doar în sus a fost în mod evident factorul care a pus bazele acestei crize, punånd instituţiile financiare într-o poziţie extrem de dificilă. Trezirea la realitate într-un moment în care sistemul financiar era virusat în mare parte de aceste

- Când concedierea devine sinonimă cu transferul

- Dolarul, moneda de refugiu

- Bursa curăţă, în cădere, câştigurile fondurilor mutuale

- Clauze care atrag modificarea costurilor în contractele de credit bancar

- Servicii online cu jumătate de măsură în asigurări

- Micile economii dau rezultate mari pentru minicompanii

- Facilităţi acordate «în joacă» pentru grădiniţele făcute de firme

- Target nou la bănci: banii pensionarilor

- Instabilitatea burselor continuă

- În vremuri de criză, managerii se întorc la şcoală