O scurtă istorie a creditelor în CHF arată că toate creditele în franci elveţieni care acum fac probleme românilor sunt luate înainte de 2009 şi aproape toate sunt credite ipotecare, fie de consum, fie pentru achiziţia de locuinţe. Pe vremea boom-ului economic/financiar/imobiliar, câteva bănci din sistem au promovat creditele în franci elveţieni ca fiind cele mai ieftine pentru clienţi, mai ieftine chiar decât cele în euro şi mult mai ieftine decât cele în lei, la o dobândă de puţin peste 6%, în funcţie de bancă.

Clienţii au putut să împrumute sume la care n-ar fi avut acces printr-o altă monedă şi au făcut-o în condiţii avantajoase la acel moment. Astfel, în jur de 10% din creditul acordat populaţiei a ajuns să fie denominat în franci elveţieni la sfârşitul anului 2008, după care au început problemele pentru debitori. La acel moment, 54% din volumul creditelor acordate românilor persoane fizice era în valută. În 2007, Banca Naţională a României relaxase normele prudenţiale, iar pentru bănci nu exista obligativitatea de a trata diferit debitorii în lei (fără risc valutar), faţă de cei în euro sau franci, expuşi fluctuaţiilor valutare. Le-a înăsprit abia în august 2008, când piaţa imobiliară era în vârf, dar prea târziu să mai prevină efectele ulterioare, pentru că în septembrie a venit criza.

Citiți și: FALIMENTUL PERSONAL: Datornicii pierd controlul asupra vieţii private

Stabilitate de scurtă durată

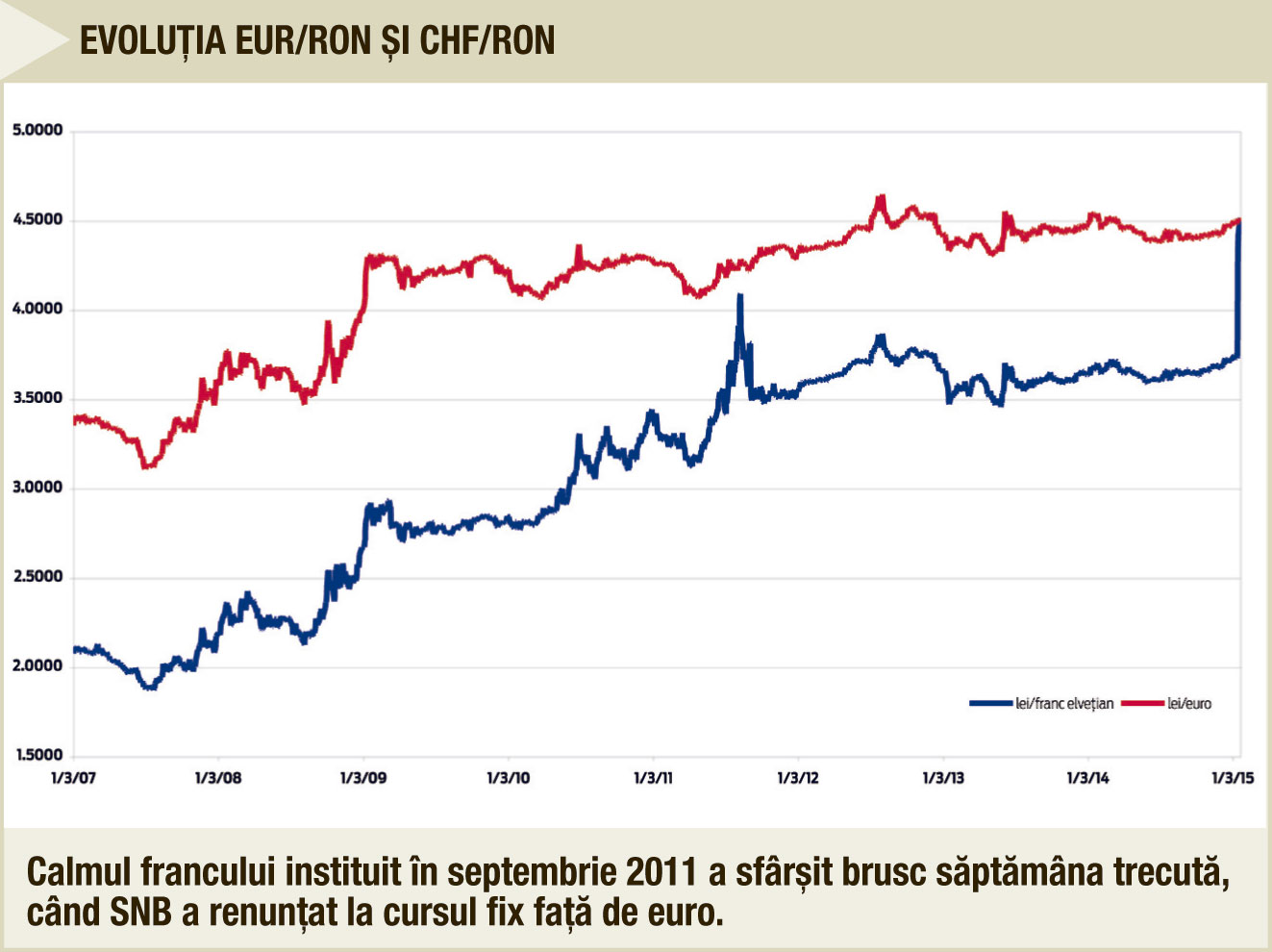

Pe lângă criza economică, ceea ce a însemnat pentru unii reducerea veniturilor sau pierderea locului de muncă, aceştia s-au confruntat şi cu o depreciere foarte ridicată şi accelerată a leului în faţa francului, accentuată pe două canale. Leul se deprecia faţă de euro şi euro se deprecia faţă de franc. Astfel, de la 1,8 – 2,2 lei/franc, francul a crescut la aproape trei lei în 2009 şi a ajuns la patru lei în 2011, când SNB a legat cursul de euro. Debitorii au avut o perioadă de relativă stabilitate până în 15 ianuarie, când, fără avertismente, elveţienii au ridicat ancora faţă de euro şi francul a ajuns la paritate cu moneda europeană, sau chiar mai valoros. Aceasta a adus panică pe pieţele internaţionale, dar și pentru debitorul român, care şi-a văzut brusc ratele mai mari cu 20% faţă de ziua anterioară. SNB ajunsese să deţină rezerve valutare echivalente cu 70% din produsul intern brut, după cei peste trei ani în care a tipărit continuu franci pentru a ţine cursul fix, iar presiunea socială şi politică pentru abandonarea ratei fixe era în creştere, astfel că, deşi decizia a fost surprinzătoare, era de aşteptat să vină la un moment dat.

Citiți și: ATAC kamikaze european în RĂZBOIUL VALUTAR

România, prinsă din nou nepregătită

La fel ca şi cu alte ocazii, România a fost prinsă nepregătită. În anii care s-au scurs din 2008, parte din creditul în franci a ajuns la scadenţă, parte a ajuns neperformant, iar o foarte mică parte a fost convertit. Conversia n-a fost văzută ca o soluţie reală de către clienţi, care ar fi trebuit să accepte un curs dublu, în multe cazuri, faţă de cel de la momentul la care au luat creditele.

„Ajutorul“ primit de la bancă pentru cei cu dificultăţi la plata ratelor a constat, în principal, în reeşalonări şi rescadenţări, soluţii de restructurare care cresc costul total al creditului, în schimbul unor rate mai mici pe o scurtă perioadă. Unii clienţi au primit în loc de ajutor dobânzi mai mari la credite, în cazul băncilor care au avut dobânzi interne. Acestea au calculat marje extrem de ridicate în 2010, când o ordonanţă de urgenţă a guvernului le-a obligat să transparentizeze costurile de creditare. Practic, în urma operaţiunilor de aritmetică bancară, întreaga dobândă a devenit marjă, din moment ce referinţa Libor era apropiată de 0. Astfel, în loc să beneficieze de scăderea referinţelor, clienţii au plătit mai mult şi în franci, şi în lei.

BNR susţine că doar 75.000 de români au credite în franci, alte surse dau o cifră de aproximativ 150.000 de români. Detalii în statisticile BNR nu există. Creditul în alte valute, incluzând şi dolarul sau yenii japonezi, acordat populaţiei avea un volum de aproape 10 miliarde de lei, dintr-un volum total al creditului de 101 miliarde de lei, date BNR pentru luna noiembrie 2014. Din cele 10 miliarde, 3,5 miliarde de lei este suma destinată achiziţiei de locuinţe.

Anul electoral a adus proiecte electorale

În timpul campaniei prezidenţiale din 2014, mai mulţi deputaţi şi senatori s-au îmbulzit să propună proiecte de lege prin care creditele în valută să fie convertite în lei. Unele proiecte se refereau la toate valutele şi voiau conversia creditelor la cursul spot, dar cu dobânzi mai mici pentru debitori – cazul proiectului PSD – Birchall -, altele urmăreau conversia creditelor în franci la cursul de la data acordării – proiectul UDMR – Cseke Attila.

Proiectul PSD a primit aviz favorabil de la guvern, şi chiar şi BNR a venit cu amendamente la el ce nu schimbau foarte mult viziunea iniţială – la conversia la cursul curent, clienţii ar fi beneficiat de dobânda curentă la lei a băncii, redusă în acest moment. Însă acest proiect a intrat la sertar şi politicienii şi-au adus aminte de el abia în 15 ianuarie. Deputaţii au convocat o întâlnire la Comisia de buget-finanţe unde au discutat cu BNR, bancherii, Ministerul de Finanţe şi asociaţiile de consumatori, în urma căreia nu s-a ajuns la absolut nicio concluzie, afară de aceea că ar trebui făcut ceva.

BNR, prin vocea şefului Supravegherii, Nicolae Cinteză, vrea ca problema să fie rezolvată de fiecare bancă în parte, cu fiecare client în parte şi a avertizat că o conversie la cursul istoric bagă mai multe instituţii de credit în faliment. Acestea ar cădea cu capitalizarea la 2%, în unele cazuri, şi la 6% în altele, şi că nu ar avea acţionari capabili să le susţină.

Bancherii au întrebat cine suportă costurile la sfârşitul zilei, iar ANPC şi asociaţia AURSF au propus să se facă o conversie la cursul de la data acordării creditelor + 20%. Guvernul a relansat „Electorata“ de anul trecut şi a propus ca veniturile eligibile să crească de la 2.200 de lei brut la 3.000 de lei brut. Deputaţii au venit cu tot felul de propuneri de calcul a cursului de schimb, respinse de BNR. O idee de final, care s-a desprins, aparţine preşedintelui Comisiei, Viorel Ştefan (PSD), care susţine că dacă împrumutaţii în franci ajung o problemă socială, atunci nu ar trebui exclusă intervenţia cu fonduri de la buget – deşi nimănui nu-i place să plătească pentru alţii, spune acesta – pentru că statul îşi asumă obligaţii sociale şi există precedente în care se fac transferuri către clienţii băncilor (ex. prima pentru sistemul economisire-creditare).

Ce măsuri au luat băncile

Până să cadă din Parlament un colţ de lege, debitorii şi băncile au o problemă acum şi nu toate stau cu mâna în sân. Prima care a anunţat că sare în ajutorul clienţilor a fost OTP Bank. Banca ungară, care are experienţa excesului de credite în franci la ea acasă, a anunţat clienţii că le va reduce timp timp de trei luni ratele cu până la 1,5 puncte procentuale. Clienţii trebuie să-şi asume, însă, o formulă de dobândă, ceea ce va fi problematic pentru cei care se judecă cu banca exact din pricina modului de calul al dobânzii.

Volksbank a anunţat apoi că, timp de trei luni, clienţii vor plăti în lei ratele, la cursul francului din decembrie. De altfel, clienţii băncii austriece cu credite în franci ar trebui să fie cei mai fericiţi în perioada următoare, pentru că Cinteză a confirmat că, după preluarea VB de către Banca Transilvania, stocul de credite în această valută va fi convertit cu un discount în favoarea clienţilor, aceeasta fiind clauză în contractul de vânzare. Dacă ultima ofertă publicată în presă e corectă, viitorii clienţi BT vor plăti rate la jumătate faţă de sfârşitul anului trecut.

Raiffeisen Bank e ultima bancă ce a anunţat că vine în sprijinul clienţilor: va calcula scăderea Libor CHF la şase luni de acum şi nu de la jumătatea anului. Impactul resimţit de clienţi va fi, însă, minor, doar câţiva franci la media din portofoliu. Celelalte nouă bănci cu credite în franci n-au anunţat încă nimic.

Ce soluţii există?

Dacă ofertele individuale ale băncilor ajută într-o mai mică sau mai mare măsură, nu se poate ajunge la o soluţie pentru toţi debitorii cu credite în franci? Ar fi foarte dificil.

Legal, se poate găsi o soluţie care să vizeze toate creditele în valută, nu doar pe cele în franci, pentru că o lege nu poate fi discriminatorie şi constituţională în acelaşi timp. Tocmai din acest motiv, este foarte greu de crezut că polticienii îşi vor asuma să aducă pierderi ridicate în sistemul financiar, adoptând o lege care să ducă la conversia creditelor în valută la cursul iniţial, ori la cursul iniţial plus o marjă. BNR se opune vehement acestei soluţii şi am văzut în trecut că n-a trecut nimeni peste cuvântul ei.

Compensarea băncilor/debitorilor cu bani de la buget nu poate fi exclusă, depinde de cum estimează decidenţii că înclină balanţa costului politic. Cu cât francul va sta mai sus, cu atât presiunea celor cu credite în franci va creşte. Dar şi cei cu credite în euro şi-ar putea dori, apoi, subvenţii. Până la urmă, şi euro s-a apreciat în faţa leului cu 30-40%.

Ce pot face românii este să citească bine contractul de credit, să se uite atent la clauze şi să se informeze, s-ar putea să plătească dobânzi mai mari decât ar trebui. Acesta este un temei serios de a purta o discuţie cu banca de pe altă poziţia decât a celui ce vină să ceară, mai ales dacă ne uităm la istoria recentă a proceselor pe clauze abuzive din România.

Citiți și: FALIMENTUL PERSONAL: Datornicii pierd controlul asupra vieţii private

Citiți și: ATAC kamikaze european în RĂZBOIUL VALUTAR

Cei care sunt într-o situaţie disperată pot spera că Parlamentul va adopta rapid legea insolvenţei persoanelor fizice într-o formă rezonabilă. Discuţiile sunt, însă, abia la început. Până la o soluţie, decizia BCE de a tipări 1.100 de miliarde de euro până în 2016 va pune şi mai multă presiune pe aprecierea francului.

10 miliarde de lei însumează creditele românilor în alte valute decât euro

125% este creșterea ratei în lei la un credit contractat în franci, faţă de 2007