Compania de consultanță imobiliară Cushman & Wakefield a publicat rezultatele studiului Hotel Operator Beat T4 2021, ce sprijină industria hotelieră şi prezintă performanța pieței din regiuniea CEE, incluzând România. Studiul a fost realizat în urma unui sondaj cu privire la preferinţele, planurile şi proiectele în curs de dezvoltare ale operatorilor hotelieri internaționali și regionali, activi sau interesați de această regiune, precum şi opinia lor cu privire la impactul Covid-19 asupra pieţei hoteliere și a redresării acesteia, conform unui comunicat Cushman & Wakefield Echinox.

Sondajul, realizat în T4 2021, a fost completat de membrii executivi reprezentând peste 30 de operatori prezenți deja sau interesați să se extindă în CEE. Operatorii intervievați au un portofoliu total de peste 730 de hoteluri, cu mai mult de 121.000 camere deja operaționale în regiune, și 590 de unități hoteliere cu peste 50.000 de camere în faza de planificare.

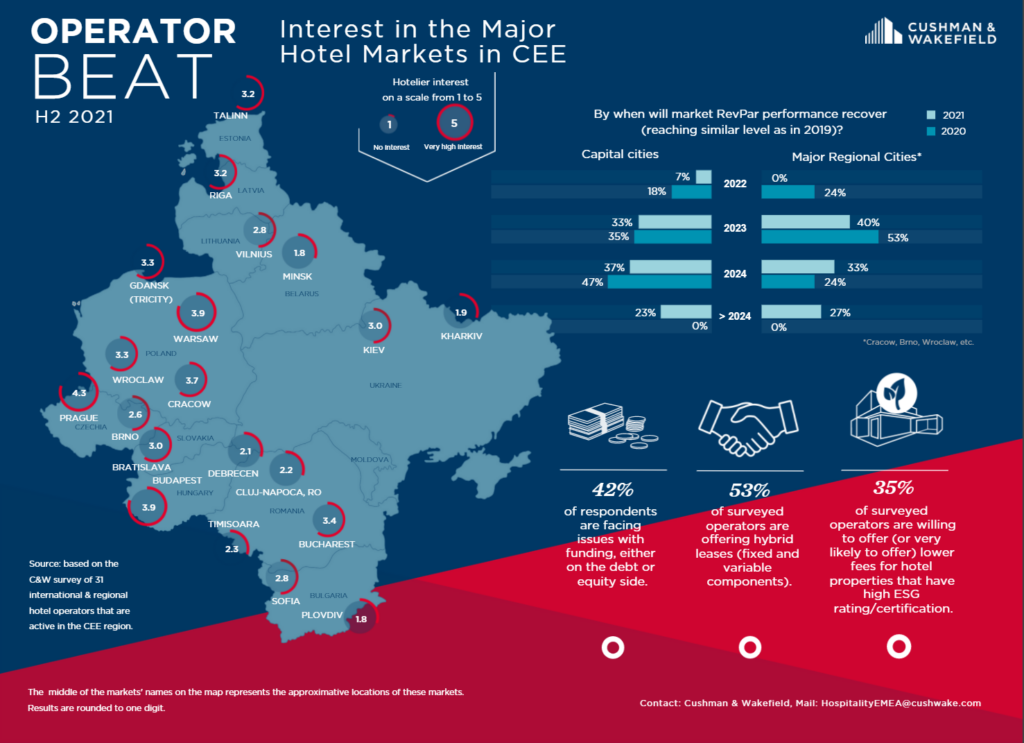

Din cele 20 de piețe analizate din regiune, Praga, Varșovia, Budapesta și București sunt principalele orașe de interes pentru principalii operatori. Comparativ cu 2020, interesul acestora s-a mutat către capitale, în detrimentul orașelor secundare sau terțiare.

Astfel, Bucureștiul a fost indicat ca fiind o piață atractivă și foarte atractivă pentru 58% dintre operatorii intervievați. Important de menționat că sondajul a relevat că jucătorii care au părăsit piața la un moment dat sunt foarte interesați să reintre în București.

Doar o mică parte dintre operatori nu au vizat capitala drept obiectiv principal pentru extindere, deoarece strategia lor este mai degrabă orientată fie către stațiuni din țară, fie către Europa Centrală și de Vest.

Potrivit STR, rata medie de ocupare a hotelurilor din București a fost în 2021 de 32,1%, reprezentând o creștere de 77,7% față de 2020, cel mai mare avans înregistrat dintre toate capitatele din Europa Centrală și de Est (Bratislava, București, Budapesta, Praga, Sofia și Varșovia).

Cererea de cazare per noapte din partea turiștilor internaționali a început să crească mai repede

Pe fondul îmbunătățirii ratei de ocupare, venitul pe camera disponibilă (RevPAR) în Capitală s-a majorat cu 67,3% comparativ cu 2020, avans care a plasat piața bucureșteană de asemenea pe primul loc între capitalele din regiune. Per ansamblu, piața hotelieră din București a atins un RevPAR de 20,5 euro, al treilea cel mai ridicat din capitalele din regiune, afectat negativ de scăderea ratei medii zilnice (ADR). Acest lucru este explicat prin faptul că hotelierii mizează în perioada de revenire pe o strategie axată pe volum, astfel că au redus prețul pe cameră.

STR arată că ADR-ul în euro al Capitalei a înregistrat o scădere de 5,9% în 2021 față de 2020. Această tendință este rezultatul ADR-ului redus din ianuarie 2021 până în mai 2021, deoarece hotelierii au pus accentul pe creșterea volumului. Totuși, ADR-ul a început să crească semnificativ din iunie 2021, odată cu relaxarea restricțiilor de călătorie şi cu reluarea evenimentelor reprogramate.

Este important de subliniat faptul că, odată cu relaxarea restricțiilor de călătorie în cursul anului 2021, deși piața este în continuare dominată de cererea internă, cererea de cazare per noapte din partea turiștilor internaționali a început să crească mai repede decât din partea celor români. Mai mult decât atât, analizele Oxford Economics privind mixul de turiști din 2021 arată că acesta este similar cu cel din 2019. Toate acestea, dar și faptul că mai multe proiecte de hoteluri au fost amânate, indică faptul că Bucureștiul va înregistra o redresare rapidă a cererii pentru sectorul hotelier.

Cluj-Napoca este o altă piață țintă pentru operatorii din industria hospitalității, jumătate dintre respondenți exprimându-și interesul pentru acest oraș, una dintre piețele secundare cu cea mai rapidă dezvoltare din România. Atractivitatea tot mai mare a orașului stârneste interesul marilor lanțuri hoteliere. Majoritatea respondenților sunt mărci de renume internațional dintre care unele nu sunt încă prezente în Cluj-Napoca sau în alte orașe din România. Deși, piața este în prezent dominată de hoteluri independente (circa 77,9% din oferta actuală de camere), în perioada următoare vor fi dezvoltate două noi hoteluri reprezentând circa 270 de camere – Radisson Blu și Courtyard by Marriott.

Alte orașe din România menționate de operatorii din studiu drept piețe țintă sunt Iași, Constanța și Brașov. Este important de subliniat faptul că Brașovul devine o piață hotelieră destul de dinamică având în vedere vitoarele proiecte anunțate până în 2023, care vor totaliza circa 660 de camere apartinând atât unor lanțuri internaționale, cât și locale. În Constanța, până la sfârșitul anului 2022, vor fi dezvoltate aproximativ încă 100 de camere noi sub brandul Crown Plaza by IHG Hotels.

Majoritatea operatorilor se așteaptă la o revenire mai rapidă

Potrivit sondajului Hotel Operator Beat, majoritatea operatorilor se așteaptă la o revenire mai rapidă a piețelor hoteliere din zonele turistice și din orașele regionale la nivelurile din 2019, decât cele din capitale.

David Nath, Head of Hospitality, CEE & SEE Cushman & Wakefield: „Bucureștiul devine o piață foarte dinamică în Europa Centrală și de Est. Acest lucru se vede în performanțele sănătoase înregistrate atât în perioada pre-covid, cât și în cea de revenire, dar și în nivelul de lichiditate din 2021, când au fost tranzacționate patru hoteluri, cu o valoare totală de aproximativ 19,2 milioane de euro, și în varietatea proiectelor viitoare. În plus, echipa noastră este în proces de selecție a unui operator pentru unul dintre cei mai importanți jucători de pe piață (un nume confidențial momentan). Am fost încântați să vedem un interes ridicat al lanțurilor hoteliere internaționale pentru capitala României şi am remarcat o dorinţă din ce în ce mai mare pentru intrarea pe piață a unor operatori care nu sunt încă prezenți, dar care cred în potențialul orașului.”