Cei care îşi păstrează economiile în depozite bancare pot sta liniştiţi. În ciuda scăderilor de dobândă operate de BNR, piaţa nu se grăbeşte să preia aceste modificări. Portofoliul de investiţii al populaţiei îşi va modifica structura în următoarea perioadă, arată un studiu realizat de UniCredit. Specialiştii băncii remarcă schimbări în comportamentul financiar al populaţiei şi anticipează că aceasta îşi va îndrepta atenţia către plasamente în unităţ

Cei care îşi păstrează economiile în depozite bancare pot sta liniştiţi. În ciuda scăderilor de dobândă operate de BNR, piaţa nu se grăbeşte să preia aceste modificări.

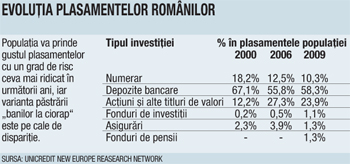

Portofoliul de investiţii al populaţiei îşi va modifica structura în următoarea perioadă, arată un studiu realizat de UniCredit. Specialiştii băncii remarcă schimbări în comportamentul financiar al populaţiei şi anticipează că aceasta îşi va îndrepta atenţia către plasamente în unităţi de fond şi vehicule pe termen lung: asigurări de viaţă, tradiţionale sau unit linked, sau pensii private. Unul dintre motive este scăderea randamentelor bancare în ultima perioadă, depozitele pierzându-şi în timp din atractivitate.

Până la sfârşitul verii, analiştii financiari nu se aşteaptă la noi modificări importante de dobândă, nici din partea BNR, nici din partea băncilor comerciale. Acum, dobânda medie la depozitele populaţiei este în jur de 6,94% pe an. Dacă se atinge ţinta de inflaţie medie anuală pentru 2007, de 6,5%, depozitele bancare îşi păstrează încă o minimă atractivitate. La începutul anului, dobânda pasivă medie pe sistemul bancar depăşea 7%. Există bănci la care randamentul anual se situează încă peste 7%, deşi majoritatea au coborât sub acest nivel.

Siguranţa oferită acum de bănci şi obişnuinţa populaţiei va încetini totuşi migraţia către alte instrumente de investiţii, încă din acest an. Pentru a se trece la plasamente pe bursă, unităţi de fond, asigurări de viaţă sau pensii private facultative ar trebui să existe şi o creştere mai accentuată a veniturilor. Este puţin probabil că şi în acest sector vor surveni mutaţii majore pe termen scurt.

Pe termen mediu şi lung, lucrurile stau însă altfel. Putem vorbi de schimbări în structura avuţiei populaţiei, chiar dacă acestea vor surveni ceva mai greu decât şi-ar dori actorii din piaţa financiară. Datorită apariţiei fondurilor de pensii private obligatorii, populaţia va învăţa să-şi orienteze parte din venituri către o rentă viitoare. Chiar dacă nu reprezintă o formă clasică de economisire, în timp, contribuţiile la fondurile de pensii se vor transforma în veritabile active financiare ale populaţiei. Odată înţelese avantajele investiţiilor în fonduri de pensii, poate creaşte şi piaţa asigurărilor de viaţă, şi cea a pensiilor facultative. Bram Boon, director general ING Asigurări Viaţă, e de părere că trendul ascendent înregistrat de asigurările de viaţă în ultimii zece ani va continua.

Ponderea poliţelor de viaţă în totalul pieţei de asigurări a crescut de la 6%, în 1997, la 20%, în prezent, valoarea asigurărilor de viaţă pe cap de locuitor ajungând la finele lui 2006 la 49,1 euro. De asemenea, se observă o tendinţă de maturizare a pieţei asigurărilor de viaţă, în sensul că populaţia a început să-şi diversifice plasamentele şi pe acest segment. Studiul realizat de UniCredit oferă o oglindă aproape completă a modului în care este de aşteptat să evolueze toate aceste vehicule investiţionale în următorii doi ani.

În aşteptare

«Nu cred că vor mai exista mari modificări de dobândă în acest an. Băncile ar mai putea scădea doar 0,25% din dobânda la depozitele bancare.»

Daniel Marinescu, analist financiar