Supermarketuri, fabrici de ciment, bănci sau website-uri. Ele au fost ţinta celor mai spectaculoase fuziuni şi achiziţii care au avut loc anul trecut în România. Unele, începute mai demult, deja s-au finalizat, în timp ce altele încă mai au de parcurs unele etape (inclusiv obţinerea acordului Consiliului Concurenţei). Cert este că unele mărci familiare românilor au dispărut sau vor dispărea în curând de pe piaţă în urma acestor tranzacţii.

Una dintre cele mai importante tranzacţii pe plan local a avut loc în decembrie, când grupul Carrefour a cumpărat cele 86 de magazine Billa din România. Deţinute de germanii de la REWE, supermarketurile, cu o suprafață de vânzare de circa 83.000 de metri pătraţi, au fost vândute pentru o sumă estimată la peste 95 de milioane de euro. În 2014, Carrefour România a avut o cifră de afaceri de 4,56 de miliarde de lei şi un profit net de circa 120 de milioane de lei, în timp ce Billa România raportase o cifră de afaceri de 1,41 de miliarde de lei şi un profit net de 2,3 milioane.

Înaintea tranzacţiei, de care se pare că au fost interesate şi Mega Image şi un fond de investiţii, Carrefour opera în România 189 de unităţi, din care 29 de hipermarketuri. „Datorită acestei achiziţii, Carrefour devine primul operator de supermarketuri din România, întărindu-şi astfel oferta multiformat şi mergând totodată mai aproape de clienţii săi“, au declarat reprezentanţii grupului francez. Nu este prima tranzacţie între Carrefour şi REWE – cu un an în urmă, un contract similar a fost semnat în Italia. În acelaşi timp, nu este prima tranzacţie de acest gen a Carrefour în România – în 2007, francezii au cumpărat lanţul de supermarketuri Artima pentru 55 de milioane de euro.

Se strâng rândurile în sectorul bancar

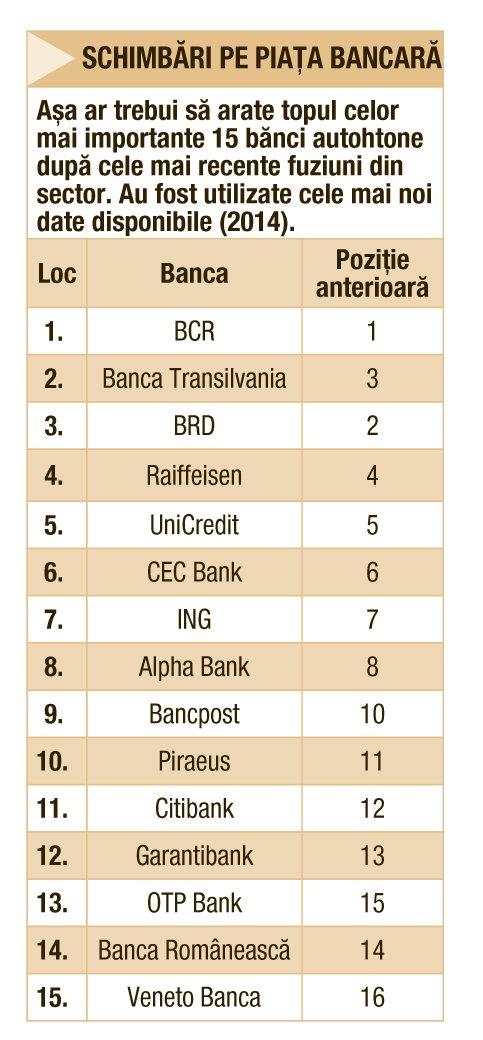

Tot în 2015 au fost finalizate două achiziţii importante pe piaţa bancară. Spre finele anului, filiala românească a Millennium Bank a fost integrată oficial în OTP Bank România, după ce palma fusese bătută încă din iulie 2014, pentru 39 de milioane de euro. După integrare, OTP Bank a ajuns la o cotă de piaţă de circa 2%, urcând pe locul al 14-lea în România în funcţie de active (chiar al 13-lea, după dispariţia Volksbank). Reţeaua teritorială a băncii a crescut cu circa 50%, ajungând la 125 de unităţi, în timp ce numărul de bancomate s-a majorat cu 35%, până la 170 de ATM-uri. „Este un moment cheie în evoluţia OTP Bank România, care ne apropie de obiectivul nostru strategic pe termen mediu, şi anume acela de a ne clasa în top 10 bănci la nivel naţional“, a declarat directorul general László Diósi.

Pe 4 ianuarie 2016, Banca Transilvania a anunţat încheierea cu succes a fuziunii cu Volksbank România. Preluarea a avut loc pentru un preț estimat la 600 de milioane de euro (iar prin retragerea din România, foştii acţionari ai Volksbank şi-ar fi asumat o pierdere de circa un miliarde de euro). Pe lângă banii plătiţi pe acţiuni, Banca Transilvania a alocat, de asemenea, aproximativ 330 de milioane de euro pentru ștergerea unor datorii pentru 34.000 din clienţii Volksbank: „În total, a fost acordată clienților VBRO o diminuare a datoriei totale de 1,5 miliarde de lei prin oferta care a constat în restituirea comisionului de risc pentru credite indiferent de monedă, prin oferta de discount-uri pentru conversia creditelor în franci elvețieni, respectiv prin diminuarea automată a datoriei totale pentru creditele curente“, se arată într-un comunicat al BT. În urma fuziunii, portofoliul de clienţi al BT a crescut la circa 2,2 milioane (din care aproximativ 170.000 sunt foşti clienţi ai Volksbank).

Contracte globale, efecte locale

Fuziuni şi achiziţii la nivel global pot ajunge să aibă implicaţii şi pe piaţa locală. După ce hipermarketurile Real au dispărut în urmă cu câţiva ani, fiind transformate în Auchan, un alt lanţ comercial important din România ar putea ajunge să-şi schimbe (parţial) proprietarul: în luna iunie a anului trecut, olandezii de la Royal Ahold au anunţat că îi vor prelua pe belgienii de la Delhaize pentru peste nouă miliarde de euro. Delhaize deţine cele peste 400 de magazine Mega Image, acestea reprezentând circa 8% din numărul total de unităţi al noii firme apărute în urma tranzacţiei, Ahold Delhaize. Este posibil ca schimbarea de acţionariat să modifice şi strategia pe piaţa locală, care a fost în ultimii ani de expansiune rapidă.

Fuziuni şi achiziţii la nivel global pot ajunge să aibă implicaţii şi pe piaţa locală. După ce hipermarketurile Real au dispărut în urmă cu câţiva ani, fiind transformate în Auchan, un alt lanţ comercial important din România ar putea ajunge să-şi schimbe (parţial) proprietarul: în luna iunie a anului trecut, olandezii de la Royal Ahold au anunţat că îi vor prelua pe belgienii de la Delhaize pentru peste nouă miliarde de euro. Delhaize deţine cele peste 400 de magazine Mega Image, acestea reprezentând circa 8% din numărul total de unităţi al noii firme apărute în urma tranzacţiei, Ahold Delhaize. Este posibil ca schimbarea de acţionariat să modifice şi strategia pe piaţa locală, care a fost în ultimii ani de expansiune rapidă.

O altă fuziune internaţională importantă, cea dintre producătorii de bere AB InBev şi SAB Miller (primul ar urma să-l preia pe cel de-al doilea pentru circa 105 miliarde de dolari), ar fi putut avea efecte interesante şi pe piaţa noastră. SAB Miller deţine aici Ursus Breweries, în timp ce AB InBev a deţinut Bergenbier SA până în 2010. Acum, însă, Bergenbier şi mărcile adiacente sunt în proprietatea Molson Coors Brewing Company, astfel încât fuziunea pe plan internaţional nu va avea nicio problemă din cauza pieţei româneşti.

Însă în alt caz, cel al fuziunii dintre producătorii de materiale de construcţii Lafarge şi Holcim, care a fost încheiată în iulie 2015, poziţiile importante deţinute de cele două companii pe piaţa autohtonă le-au silit să renunţe la unele din active pentru a primi aprobarea autorităţilor. Astfel, în România urmează să fie păstrate activele Holcim, care includ fabricile de ciment din Câmpulung şi Aleşd, o staţie de măcinare şi un terminal de ciment la Turda, 13 staţii ecologice de betoane, trei staţii de agregate, două staţii de lianţi speciali şi un terminal de ciment în Bucureşti. În acelaşi timp, activele Lafarge (fabricile de ciment de la Medgidia şi Hoghiz şi staţia de măcinare de la Târgu Jiu) vor fi preluate de producătorul irlandez de ciment CRH.

Şi fabrica de anvelope din Slatina îşi va schimba proprietarul, în urma unei tranzacţii începute anul trecut prin care fostul acţionar, Pirelli, a fost preluat de ChemChina pentru peste şapte miliarde de euro. Se pare că modificarea nu va avea nici un impact semnificativ asupra unităţii de pe malul Oltului, care este una dintre cele mai moderne şi mai profitabile ale grupului.

Un caz foarte asemănător este cel al grupului Rompetrol (actualmente KMG International). În urmă cu circa o lună, firma privată China Energy Company (CEFC) a anunţat că a preluat 51% din această companie de la kazahii de la KazMunayGas. La prima vedere, nu sunt motive pentru a crede că operaţiunile din România (rafinăriile Petromidia şi Vega Ploieşti, dar şi cele peste 700 de benzinării) ar putea fi afectate de această schimbare.

Agitaţie în online

Nu la fel de uşoară a fost soarta unuia dintre cele mai importante site-uri de mică publicitate din România, care a fost schimbată radical de o tranzacţie internaţională. Grupul norvegian Schibsted Media Group a vândut către sud-africanii de la Naspers (care deţine în România, printre altele, olx.ro) site-ul de anunțuri tocmai.ro. „Schibsted a ajuns la un acord cu Naspers pentru preluarea operațiunilor din Ungaria. Schibsted va vinde către Naspers operațiunile deținute în Romania şi Portugalia“, se arăta într-un comunicat dat publicităţii de norvegieni. În urma preluării, tocmai.ro a fost închis, utilizatorii fiind redirecționați automat către olx.ro.

Nu la fel se va întâmpla, se pare, cu Fashion Days, un important retailer online a cărui preluare a fost iniţiată de eMAG în primăvara anului trecut. Fashion Days va rămâne un brand independent și își va păstra numele. Asta şi pentru că în spatele ambelor companii se află acelaşi acţionar principal, Naspers. „Fashion Days îşi va continua dezvoltarea cu ajutorul strategic al eMAG şi îşi va muta biroul central la Bucureşti“, au anunţat reprezentanţii eMAG, care au subliniat că societatea pe care intenţionează să o preia are peste patru milioane de utilizatori şi 500.000 de produse disponibile, de la peste 1.000 branduri internaţionale. Fashion Days operează pe trei pieţe din regiune.

Cât de deasă e sita Concurenţei?

Nu toate tranzacţiile prin care două sau mai multe firme decid să-şi unească forţele pentru a câştiga un loc mai important pe piaţă au, însă, şanse de succes. Asta pentru că orice înţelegere de acest gen are nevoie de aprobarea Consiliului Concurenţei. Din fericire, avocaţii firmelor îşi fac de obicei bine treaba şi nu le dau celor de la Concurenţă motive de respingere a fuziunii sau achiziţiei. Totuşi, în urmă cu doar câteva luni preşedintele instituţiei, Bogdan Chiriţoiu, anunţa că urmăreşte cu atenție fenomenul de concentrare a sectorului de retail alimentar. „Este posibil ca unii dintre actorii de pe piaţă să considere să-și dorească să iasă din România. Dacă vor apărea tranzacții noi, Consiliul Concurenței le va analiza caz cu caz, pentru că trebuie să fim atenți la posibilele efecte asupra consumatorilor. Din partea noastră va exista o oarecare reticență în aprobarea tranzacțiilor noi“, a declarat acesta în cadrul unei conferinţe din octombrie 2015.

Ar putea însemna că o tranzacţie de genul celei dintre Carrefour şi Billa nu va fi aprobată? Vom trăi şi vom vedea. Ceea ce este clar este că sunt deja sectoare ale economiei locale în care există deja format un oligopol sau un risc destul de mare să se ajungă la oligopol (vezi, de exemplu, domeniul telefoniei mobile), plus zonele în care există monopol de facto (ca în sectorul utilităţilor publice). Iar interesul consumatorilor este, desigur, ca astfel de cazuri să fie cât mai puţine. Asta chiar cu preţul interzicerii unor tranzacţii între marii jucători de pe piaţă.

96 de milioane de euro ar fi plătit Carrefour pentru cele 86 de magazine ale Billa România. În urma tranzacţiei, grupul francez devine cel mai important jucător din comerţul autohton

Este posibil ca unii dintre actorii de pe piaţă să considere să-și dorească să iasă din România. Dacă vor apărea tranzacții noi, Consiliul Concurenței le va analiza caz cu caz, pentru că trebuie să fim atenți la posibilele efecte asupra consumatorilor.

Bogdan Chiriţoiu, președintele Consiliului Concurenței

125 de unităţi are OTP Bank România după ce a preluat recent filiala locală a Volksbank. Numărul de agenţii ale băncii maghiare a crescut cu circa 50% în urma fuziunii

8% din magazinele viitorului grup de retail format prin fuziunea olandezilor de la Ahold cu belgienii de la Delhaize sunt unităţile Mega Image deţinute în România de aceştia din urmă