Austria se prezintă cel mai bine din punctul de vedere al rentabilităţii şi creşterii companiilor cotate, însă rezultatele obţinute de emitenţi din România, Ungaria sau Cehia ameninţă supremaţia Vienei.

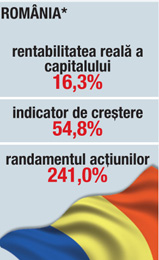

O comparaţie cu Austria arată că România stă mai bine în privinţa randamentelor bursiere, dar mai prost la capitolul rezultate financiare. Compania mediană pentru toate cele 70 de societăţi analizate în Austria are o rentabilitate a capitalului aproape dublă faţă de a celor 50 de emitenţi români (6% faţă de 3,1%), un indicator de creştere de 17,5%, faţă de 16,1% în România, însă randamentul acţiunilor este aproape la jumătate la Viena faţă de cel de la BVB şi Rasdaq (18,1% are compania mediană din Austria, 34,5%, cea din România). În privinţa primelor zece companii din top, lucrurile stau un pic diferit, cu o creştere a afacerilor ceva mai mare în România, dar cu rentabilităţi mai bune în Austria. Profiturile bursiere sunt însă, şi în acest caz, mult mai mari în România.

O comparaţie cu Austria arată că România stă mai bine în privinţa randamentelor bursiere, dar mai prost la capitolul rezultate financiare. Compania mediană pentru toate cele 70 de societăţi analizate în Austria are o rentabilitate a capitalului aproape dublă faţă de a celor 50 de emitenţi români (6% faţă de 3,1%), un indicator de creştere de 17,5%, faţă de 16,1% în România, însă randamentul acţiunilor este aproape la jumătate la Viena faţă de cel de la BVB şi Rasdaq (18,1% are compania mediană din Austria, 34,5%, cea din România). În privinţa primelor zece companii din top, lucrurile stau un pic diferit, cu o creştere a afacerilor ceva mai mare în România, dar cu rentabilităţi mai bune în Austria. Profiturile bursiere sunt însă, şi în acest caz, mult mai mari în România.

Diferenţa cea mai mare faţă de celelalte ţări este că, în România, pe primele locuri s-au clasat societăţi din industrie, mai precis din industria aeronautică, metalurgică şi din cea producătoare de maşini şi echipamente, faţă de alte ţări unde au avut întâietate firme din domeniul imobiliar sau din cel financiar. Singura companie de pe podium legată de sectorul imobiliar este Dafora, care şi-a extins operaţiunile şi în zona dezvoltărilor rezidenţiale.

Diferenţa cea mai mare faţă de celelalte ţări este că, în România, pe primele locuri s-au clasat societăţi din industrie, mai precis din industria aeronautică, metalurgică şi din cea producătoare de maşini şi echipamente, faţă de alte ţări unde au avut întâietate firme din domeniul imobiliar sau din cel financiar. Singura companie de pe podium legată de sectorul imobiliar este Dafora, care şi-a extins operaţiunile şi în zona dezvoltărilor rezidenţiale.

Primele trei companii austriece din clasamentul analizei Strategic Performance Analysis, realizată de Contrast Management Consulting, au obţinut un indicator de creştere de peste 215,8%, faţă de doar 33% în anul 2005. Rentabilitatea reală a capitalului acestora a atins şi ea 27,7%, iar randamentul acţiunilor la bursă a crescut exponenţial, de la 60%, în 2005, la 109,2%, în 2006.

Un factor decisiv pentru rezultatele pozitive înregistrate de companiile austriece este expansiunea în Europa Centrală şi de Est, pe pieţe aflate în plină dezvoltare în această perioadă.

„Companiile austriece au identificat potenţialul superior al pieţelor din Europa Centrală şi de Est şi au mizat pe acesta cu mult înaintea altor jucători vestici“, spune Thomas Gabriel, Managing Partner Contrast Management-Consulting. „Atât proximitatea geografică, nevoia depăşirii unei pieţe interne relativ restrânse, cât şi experienţa mediului matur de afaceri, au contribuit în mod semnificativ la dinamismul şi succesul companiilor austriece atât pe piaţa internă, cât şi pe pieţele din Europa Centrală şi de Est“, completează el.

O bună parte din aceste companii au o prezenţă importantă şi în România. Cea mai bine clasată dintre companiile cu activitate pe piaţa românească este Raiffeisen International, aflată pe locul al treilea în clasamentul Contrast. „Nevoia sporită de credite a contribuit la îmbunătăţirea poziţiei Raiffeisen International pe piaţă, pe baza reţelei ce cuprinde mai mult de 2.800 de unităţi în regiune“, afirmă Katja Fiedler, Manager Investor Relations Raiffeisen International.

O bună parte din aceste companii au o prezenţă importantă şi în România. Cea mai bine clasată dintre companiile cu activitate pe piaţa românească este Raiffeisen International, aflată pe locul al treilea în clasamentul Contrast. „Nevoia sporită de credite a contribuit la îmbunătăţirea poziţiei Raiffeisen International pe piaţă, pe baza reţelei ce cuprinde mai mult de 2.800 de unităţi în regiune“, afirmă Katja Fiedler, Manager Investor Relations Raiffeisen International.

O altă companie din clasament prezentă şi în România este S&T, specializată în furnizarea de servicii IT. Aceasta ocupă poziţia a 11-a, din cele 70 de companii austriece analizate, cu o rentabilitate reală a capitalului de 12%, o creştere de 22% şi un randament al acţiunilor de 54%. „Principalii parametri ai strategiei pe termen lung sunt concentrarea atât pe ţările din Europa Centrală şi de Est, ce înregistrează ritmuri ridicate de creştere, cât şi asupra segmentului de soluţii de afaceri, ce oferă o profitabilitate mult mai ridicată decât segmentul de infrastructură IT“, explică Martin Bergler, CFO al companiei, planurile de viitor. Aflată pe primul loc în 2004 şi 2005, compania petrolieră OMV a coborât pe locul 21, ca urmare a randamentului negativ al acţiunilor, deşi indicatorii financiari au fost şi în 2006 peste media celorlalte companii.

Imobiliarele sunt la mare căutare şi în Cehia, acolo unde cea mai performantă companie cotată la bursă este dezvoltatorul imobiliar Orco. Creşterea acesteia în anul 2006 a fost una ieşită din comun, aproape 1.700%, şi s-a bazat în principal pe achiziţiile de active, în valoare de circa 425 de milioane de euro, realizate cu precădere în Cehia, Rusia şi Ungaria, dar şi în alte ţări din Europa Centrală şi de Est, şi chiar şi în Germania. Poziţiile doi şi trei sunt ocupate de două companii care au activităţi importante şi în România, Zentiva şi CEZ.

Imobiliarele sunt la mare căutare şi în Cehia, acolo unde cea mai performantă companie cotată la bursă este dezvoltatorul imobiliar Orco. Creşterea acesteia în anul 2006 a fost una ieşită din comun, aproape 1.700%, şi s-a bazat în principal pe achiziţiile de active, în valoare de circa 425 de milioane de euro, realizate cu precădere în Cehia, Rusia şi Ungaria, dar şi în alte ţări din Europa Centrală şi de Est, şi chiar şi în Germania. Poziţiile doi şi trei sunt ocupate de două companii care au activităţi importante şi în România, Zentiva şi CEZ.

Dacă Sicomed, deţinută de Zentiva, nu a reuşit să ajungă mai sus de poziţia 32 în clasamentul Contrast pentru România din cauza indicatorului de creştere negativ, compania-mamă din Cehia a reuşit o performanţă mult mai bună. Creşterea sa a fost de 11,80%, în condiţiile unei rentabilităţi reale a capitalului de 12,9%. Demn de luat în seamă este faptul că randamentul acţiunilor la bursă a fost doar la jumătatea celui reuşit de subsidiara românească, în ciuda unor rezultate financiare net superioare. De altfel, un aspect definitoriu pentru piaţa cehă în 2006 a fost randamentul scăzut al acţiunilor, media pentru cele zece companii din clasamentul Contrast fiind de doar 3,5%. O altă companie prezentă în România, CEZ, a reuşit să obţină şi ea rezultate foarte bune în 2006 (rentabilitate reală a capitalului de 12% şi randament al acţiunilor de 29%), acestea plasând-o pe locul al treilea în rândul companiilor din Cehia analizate.

Sectorul energetic este foarte bine reprezentat în Cehia, în afară de CEZ mai fiind incluse în studiu şi compania de electricitate Prazska Energetika şi cea petrolieră Unipetrol.

O altă prezenţă importantă este Komercni Banka, care a profitat de pe urma evoluţiei economiei cehe, reuşind să realizeze şi câteva achiziţii strategice majore, între care furnizorul de credite ipotecare MPSS.

Companiile listate la bursa de la Ljubljana se remarcă prin faptul că, deşi nu au avut o rentabilitate extraordinar de bună comparativ cu societăţile cotate din alte ţări est-europene, au adus investitorilor un randament foarte bun, peste cel din Austria sau Cehia. Primele trei companii analizate au avut o rentabilitate medie de 6,1%, în vreme ce media rentabilităţii reale a capitalului pentru toate cele zece companii prezente în top este de doar 2,6%.

Cu toate acestea, creşterea preţului acţiunilor la Bursă, dividendele şi acţiunile gratuite acordate au adus investitorilor un profit excelent, 68,7% în medie pentru primele trei companii şi 39,4% pentru toate cele zece. Chiar dacă rezultatele financiare ale companiilor slovene arată mai slab decât cele ale competitorilor din alte ţări, se poate remarca o corelaţie între profitabilitate şi creşterea afacerilor, companiile cel mai bine poziţionate având atât rentabilităţi mai bune decât celelalte, cât şi indicatori de creştere mai buni.

Cel mai performant emitent din Slovenia este producătorul de medicamente Krka, o prezenţă constantă de altfel în vârful clasamentului din această ţară. Compania ocupă primul loc şi în clasamentul realizat de Contrast Management Consulting pentru perioada 2004 – 2006. Rezultatele financiare ale Krka diferă mult de ale celorlalte societăţi cotate din Slovenia, rentabilitatea reală a capitalului fiind de 20%, de aproape opt ori mai mare decât media şi de trei ori mai mare decât a următoarei clasate din acest punct de vedere, Aerodrom.

Următoarele poziţii sunt ocupate de compania petrolieră Petrol şi de grupul de retail Merkur, specializat în aparaturi şi aplicaţii industriale, precum şi în produse electrocasnice.

La fel ca în cazul Cehiei, şi în Ungaria reprezentantele sectorului imobiliar la bursă au avut cele mai bune performanţe în anul 2006. Este vorba, în primul rând, de dezvoltatorul imobiliar BIF, care a avut nişte rezultate excelente, atât din punctul de vedere al profitabilităţii, cât şi al creşterii afacerii. Rezultate care au condus, aşa cum era şi normal, la un randament foarte bun al acţiunilor la bursă, nu mai puţin de 83%. În clasamentul pe ultimii trei ani, compania a ocupat poziţia a patra, o dovadă a faptului că rezultatele recente nu ţin numai de conjunctură, ci şi de o strategie bine gândită.

La fel ca în cazul Cehiei, şi în Ungaria reprezentantele sectorului imobiliar la bursă au avut cele mai bune performanţe în anul 2006. Este vorba, în primul rând, de dezvoltatorul imobiliar BIF, care a avut nişte rezultate excelente, atât din punctul de vedere al profitabilităţii, cât şi al creşterii afacerii. Rezultate care au condus, aşa cum era şi normal, la un randament foarte bun al acţiunilor la bursă, nu mai puţin de 83%. În clasamentul pe ultimii trei ani, compania a ocupat poziţia a patra, o dovadă a faptului că rezultatele recente nu ţin numai de conjunctură, ci şi de o strategie bine gândită.

Pe locul al doilea s-a aflat banca FHB, specializată în finanţări ipotecare. Aceasta a profitat atât de dezvoltarea sectorului bancar, ca urmare a creşterii nivelului de trai al populaţiei, cât şi de avântul luat de piaţa imobiliară. Cel mai interesant lucru în ceea ce priveşte companiile din Ungaria este însă că până şi ultimele clasate au avut rezultate bune. Media rentabilităţii reale a capitalului pentru ultimele trei clasate este de 11,3%, iar cea a indicatorilor de creştere, 5,6%. De asemenea, randamentul mediu al acţiunilor pentru cele trei companii a fost de 27,7%.

Dintre companiile prezente şi în România, OTP Bank a avut cele mai bune performanţe, reuşind să se claseze pe locul al treilea. O altă companie cu activităţi în România, MOL, nu a reuşit să îi sensibilizeze prea mult pe investitori, randamentul adus de acţiuni fiind de doar 11%. Indicatorul de creştere nu a fost nici el nemaipomenit, doar 7%, iar poziţia MOL în topul performanţelor companiilor ungureşti cotate a fost doar a 11-a.

«Companiile austriece au identificat potenţialul pieţelor din Europa Centrală şi de Est şi au mizat pe acesta cu mult înaintea altor jucători vestici.»

«Companiile austriece au identificat potenţialul pieţelor din Europa Centrală şi de Est şi au mizat pe acesta cu mult înaintea altor jucători vestici.»

Thomas Gabriel, Managing Partner Contrast Management-Consulting