Prognozele instituțiilor financiare cu privire la creșterea economică la nivel mondial pentru anul 2020 au fost ajustate de la prognoza inițială de creștere medie de peste 3% la o scădere de aproximativ 4,9% în iunie, ca efect al întreruperii unei părți importante a producției, al problemelor apărute în lanțul de aprovizionare și distribuție, simultan cu apariția unor dezechilibre atât pe partea de cerere cât și pe partea de ofertă, precum și a incertitudinilor cu privire la evoluțiile pe termen scurt și mediu.

Estimările din luna iunie 2020 indică o scădere medie de 5,8% a PIB-ului real în cazul țărilor central și est-europene și o scădere medie mai pronunțată în țările vest-europene, de 10,2%, apropiată de prognoza pentru Statele Unite de 8%.

Impactul asupra PIB-ului pare să fie mai amplu, atât în țările dezvoltate cât și în cele emergente, pentru că economiile sunt interconectate, dependente de comerțul și transportul internațional, de furnizori și clienți externi, în condițiile reducerii abrupte a investițiilor și a consumului la nivel național. Evaluarea impactului se referă numai la etapa inițială, fără luarea în considerare a posibilității de izbucnire a unui nou episod de creștere a numărului de cazuri de îmbolnăviri în toamna acestui an.

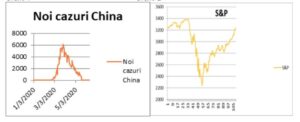

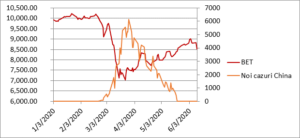

Primul semnal al crizei COVID a apărut în China la începutul anului, atunci când numărul cazurilor de îmbolnăviri a crescut galopant până a atins maximul, după care a înregistrat o scădere semnificativă de la o perioadă la alta. Astfel, graficul evoluției numărului de cazuri în China este în formă de V întors așa cum se poate observa din graficul 1.

Mai mult, coeficientul de corelație dintre principalii indici bursieri de pe cele mai importante piețe de capital din lume (spre exemplu, a se vedea graficul 2) și numărul de noi cazuri apărute în China în perioada respectivă este negativ și cu o valoare absolută de peste 0,8, ceea ce pune în evidență o legătură inversă foarte puternică între evoluția pandemiei în China și evoluția piețelor de capital. Astfel, graficul evoluției piețelor financiare are forma literei V, fiind simetric față de cel al numărului de cazuri COVID din China.

Piețele internaționale de capital au fost printre primele care au reacționat la veștile referitoare la răspândirea virusului începând cu luna februarie, consemnând o scădere pronunțată a indicilor, în jur de 35% în decurs de câteva săptămâni, pe măsură ce numărul de cazuri de îmbolnăviri, inițial în China și ulterior in Europa și SUA, creștea galopant. Reacțiile investitorilor de pe burse au generat volatilități ridicate, cu deosebire în primele zile de la răspândirea virusului în afara granițelor Chinei, odată cu creșterea numărului de noi cazuri de îmbolnăviri, simultan cu luarea măsurilor de diminuare a activității economice (lockdown) și de distanțare socială.

Ulterior piețele de capital au avut o revenire consistentă în formă de V în următoarele 2 luni, în jur de 85%, pe fondul programelor generoase de sprijin guvernamental pentru întreprinderi și al stimulilor monetari și fiscali, în contextul reducerii numărului de cazuri de infecții cu COVID -19.

Investitorii de pe burse au reacționat emoțional amplificând volatilitatea, orice veste bună determinând creșteri fără fundamente economice pe termen lung, prin prisma faptului că măsurile anunțate nu au avut timpul necesar să producă efecte cuantificabile și să fie analizate sub aspectul eficacității lor, iar orice creștere a numărul de noi cazuri s-a concretizat în scăderi ale prețurilor instrumentelor financiare. Un exemplu în acest sens este anunțul făcut de oficialii din SUA la începutul lunii iunie, cu privire la faptul că, în luna mai a crescut valoarea vânzărilor din retail, bursele contabilizând anunțul pozitiv cu un avans de aproximativ 4%. Creșterea încrederii investitorilor a determinat o recuperare rapidă, care a fost susținută de reacția promptă a guvernelor cu privire la susținerea economiei prin diferite forme de sprijin, demonstrând faptul că factorii de decizie au aplicat lecțiile învățate cu ocazia crizei din 2008.

Evoluția de tip V confirmă că piețele bursiere sunt decuplate de economiile respective, acest fapt fiind cel mai elocvent în perioada de revenire a burselor, ca urmare a unor factori de natură emoțională care nu au legătura cu fundamentele economice. Aceasta evoluție in V a piețelor de capital se poate repeta, având în vedere efectele de runda a 2-a, deoarece incertitudinile cu privire la evoluțiile economice viitoare persistă, inclusiv cele cu privire la un posibil al doilea val al pandemiei, așteaptat la toamnă.

Evoluția în V a piețelor de capital ce constă în reduceri ample ale indicilor bursieri, urmate de o recuperare destul de rapidă s-a manifestat astfel:

- S&P 500 a atins 3.380 de puncte în 14 februarie, pentru ca în 23 martie să atingă 2.237 puncte, înregistrând o scădere cu 34%, urmată de o revenire la 3.232 puncte, la începutul lunii iunie recuperând astfel aproximativ 90% din pierderi.

- Dow Jones Industrial Average (DJIA- blue chip) atinsese peste 29.000 de puncte la începutul lunii februarie, pentru ca la mijlocul lunii martie să ajungă la puțin peste 18.000 de puncte consemnând o scădere de aproximativ 36%, urmată de o recuperare de peste 90% la începutul lunii iunie, când indicele a atins valoarea de 27.000 de puncte.

- NYSE Composite Index (all stocks) înregistra 14.000 de puncte la începutul lunii februarie pentru ca la mijlocul lunii martie să scadă la putin peste 9.000 de puncte, înregistrând o pierdere de aproximativ 40%, urmată de o revenire la 12.600 de puncte la începutul lunii iunie, recuperând 90%.

- FTSE 100 a pierdut în martie 34% față de luna februarie, scăzând de la 7.300 puncte la 4.900 de puncte, recuperând peste 80% până în luna iunie, când a atins 6.400 puncte. Indicele DAX a avut o evoluție similară, scăzând 38% în martie față de februarie, de la 13.700 de puncte la 8.500 puncte, pentru ca la începutul lunii iunie să recupereze mai mult de 80%, indicele atingând 12.000 de puncte.

- BET a urmat aceeași evoluție, scăzând cu aproximativ 30% în luna martie urmat de o recuperare de peste 80%, odată cu scăderea numărului de îmbolnăviri cu COVID – 19.

Indicele de volatilitate VIX, denumit și indicele fricii, a atins valoarea de 82 în 16 martie 2020, valoare comparativă cu cea din octombrie 2008 (80). Depășirea valorii de 30 a indicelui VIX pune in evidență îngrijorările puternice ale investitorilor cu privire la evoluțiile pe termen scurt ale piețelor de capital din SUA și reflectă un risc în creștere pe care și-l asumă investitorii.

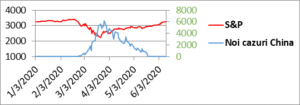

Factorul care a influențat evoluția burselor internaționale în perioada de vârf a pandemiei pare să fi fost numărul de cazuri de noi îmbolnăviri în China. Astfel, între evoluția indicelui S&P 500 și numărul de noi cazuri de îmbolnăviri cu COVID -19 din China se observă o corelație negativă puternică în graficul 3, valoarea coeficientului fiind de -0,87. Astfel, creșterea accentuată a numărului de îmbolnăviri în China a determinat o scădere a indicelui S&P 500, iar revenirea acestuia la valori apropiate de cele dinainte de criză s-a produs, pe măsura ce s-a înregistrat o scădere a numărului de noi cazuri.

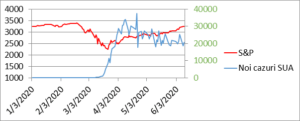

În același timp, corelația dintre indicele S&P 500 și numărul de noi cazuri de îmbolnăviri din SUA prezentată în graficului 4, este negativă și la aproape jumătate față de corelația cu numărul de îmbolnăviri din China, având o valoare de -0,46 și reflectă faptul că bursa din SUA a digerat perspectivele negative și a reacționat la primele semne ale creșterii numărului de cazuri în China, evoluția pandemiei în SUA nemaifiind o surpriză, care să sperie investitorii și sa provoace corecții majore de preț.

La nivelul bursei locale, indicele BET a scăzut cu aproximativ 30% până la sfârșitul lunii martie, urmând evoluțiile principalii indici internaționali, precum S&P 500, DJIA, FTSE 100 și DAX, care au cunoscut scăderi în jur de 35%, recuperarea pierderilor în procent de aproximativ 80% – 85% având loc în următoarele 2 luni. În această perioadă, Bursa de la București s-a înscris în aceeași tendință de volatilitate ridicată, în corelație atât cu numărul de noi cazuri de îmbolnăviri, cât și ca efect al reducerii activității întreprinderilor în majoritatea domeniilor de activitate.

Aceeași corelație puternic negativă, de – 0,81, o constatăm și în cazul evoluției indicelui BET raportat la evoluția numărului de noi cazuri de îmbolnăviri în China. A se vedea în acest sens graficul 5.

Pe de altă parte, din analiza corelației între indicele BET și numărul de noi cazuri din SUA, prezentată în graficul 6, rezultă o corelație negativă moderată de -0.46, care se diminuează pe măsură ce numărul de noi cazuri de îmbolnăviri scade. Astfel, reacția bursei locale se înscrie în contextul general al evoluției burselor internaționale care au reacționat la primele semne ale manifestării pandemiei în China, unda transmiterii pandemiei mai târziu și în SUA nemaifiind o surpriză, efectele fiind deja absorbite de piețele de capital.

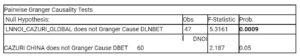

Influența numărul de cazuri de îmbolnăviri din China sau din alte state cu economii dezvoltate asupra evoluției burselor reiese și din testul Granger, care relevă faptul că se manifestă o cauzalitate puternică unidirecțională dinspre variabila numărul de îmbolnăviri către variabila indici bursieri.

În concluzie, evoluția piețelor de capital a fost în V și relevă o revenire temporară rapidă, care nu ține cont de fundamentele economice pe termen lung, punând în evidență decuplarea burselor de economia reală. Ținând cont de impactul semnificativ al pandemiei în economie și de efectele de runda a doua, probabil că vom mai asista la episoade de volatilitate crescută, ce constau în căderi și reveniri ale piețelor de capital. Analizele de corelații și de cauzalitate confirmă faptul că evenimentul care a determinat o reacție puternică a burselor a fost evoluția pandemiei în China, din perspectiva numărului de noi îmbolnăviri, acesta fiind un indicator al capacității de răspândire rapidă a virusului și de afectare a țărilor și economiilor care încă nu cunoscuseră cazuri de infectări cu virusul COVID – 19.