De ce deținerea numerarului este o mișcare inteligentă pentru a reduce riscul de portofoliu? După cum arată MW, piețele financiare nu sunt pe cale să se prăbușească, deși, așa cum s-a prognozat recent, piața bursieră s-ar putea schimba oricând.

Acțiunile cu risc mai mare nu oferă niciun avantaj pe termen lung

În schimb, motivul reducerii riscului de portofoliu este că strategiile acțiunilor cu risc mai mare nu oferă niciun avantaj pe termen lung.

Asumarea unor riscuri exagerate înseamnă, pe lângă faptul că vei avea nopți nedormite degeaba, ci că vor exista și șanse mai mari să duci de râpă toate strategiile în cel mai prost moment posibil.

Iată ce scrie MarketWatch:

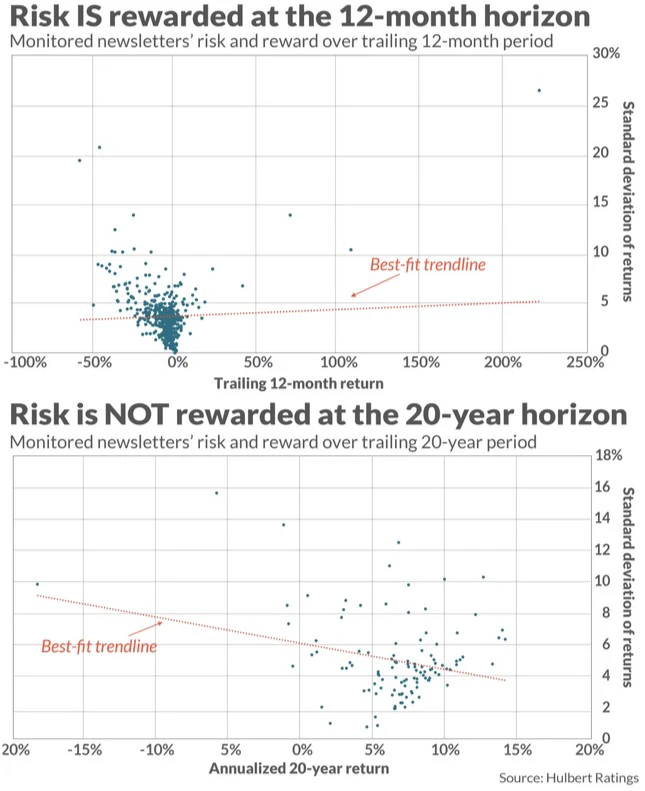

Luați în considerare cele două grafice de mai jos, care prezintă recompensă față de risc pentru două perioade de timp diferite la buletinele informative de investiții monitorizate de firma noastră de audit al performanței. Graficul de sus se concentrează pe randamentele pe 12 luni – și aici există o corelație pozitivă între risc și rentabilitate (după cum demonstrează linia de tendință ascendentă). Acest lucru nu este surprinzător, deoarece atunci când piața este în creștere, cele mai bune performanțe le vor avea cei care și-au asumat cel mai mare risc.

Din graficul de jos reiese contrariul, reflectând randamentele și riscul pe 20 de ani. Acum, relația dintre risc și rentabilitate este semnificativ negativă, așa cum demonstrează linia de tendință, în scădere abruptă.

Riscul nu va fi inevitabil

Nici acest rezultat nu este surprinzător, deoarece, în cele din urmă, riscul va fi inevitabil, iar o perioadă de două decenii va include clar mai multe perioade de risc crescut. Când se va întâmpla asta, acțiunile care s-au descurcat bine pe termen scurt aproape sigur vor avea de suferit.

De ce deținerea numerarului este o mișcare inteligentă pentru a reduce riscul de portofoliu.

Pentru a înțelege de ce riscul și recompensa nu sunt legate între ele în modul în care majoritatea cred, luați în considerare această particularitate a aritmeticii simple: după o pierdere a unui anumit procent, este nevoie de un câștig procentual mai mare pentru a reveni.

De exemplu, pentru a vă recupera după o pierdere de 50%, portofoliul vostru trebuie să aibă un câștig de 100%.

Cheia succesului pe termen lung este evitarea asumării riscurilor din ce în ce mai mari

Prin urmare, renunțați la mai puțin de jumătate din profit atunci când reduceți riscul la jumătate. Luați în considerare că, din 1973, bursa din SUA a produs un randament anual de 7,7% anual (conform unei baze de date construite de Edward McQuarrie de la Universitatea Santa Clara).

Așadar, dacă în loc să investești 100% din activele tale pe piața de valori ai investit doar 50% și nu ai obținut nimic pentru cealaltă jumătate din bani, randamentul tău anual ar fi cu 4,2% — 0,3 dintr-un punct procentual anual mai bun decât câștigul.

Adică exact jumătate din randamentul anual pe termen lung al pieței, de 7,7%.

Cheia succesului pe termen lung la bursă este evitarea asumării riscurilor din ce în ce mai mari. În schimb, ar trebui să depuneți eforturi pentru a menține riscul suficient de scăzut, astfel încât să puteți supraviețui inevitabilelor bear markets.