Poliţa RCA, obligatorie prin lege, şi asigurările de viaţă, necesare în zeci de situaţii, inclusiv la contractarea unui credit, au fost şi au rămas principalele generatoare de vânzări pentru societăţile de asigurare din România. La finele lui 2012, mai bine de 48% din valoarea totală a primelor brute subscrise în România proveneau din cele două linii de asigurare. Dacă mai punem la socoteală şi faptul că majoritatea clienţilor au contact cu firmele de asigurări şi aud de produsele acestora doar pentru că legea RCA îi obligă să intre în contact cu aceste societăţi, ne putem face o idee asupra importanţei celor două segmente. Un colaps al vânzărilor de poliţe de viaţă sau de RCA ar echivala cu o prăbuşire definitivă a întregii pieţe.

Cele două linii de asigurare se află astăzi într-un moment crucial, după cum arată cifrele şi după cum recunosc chiar actorii din piaţă consultaţi de Capital. Cea mai mare problemă a asigurătorilor de viaţă: creşterea fulminantă a răscumpărărilor înainte de termen şi lipsa unor stimulente fiscale pe modelul consacrat în majoritatea ţărilor europene.

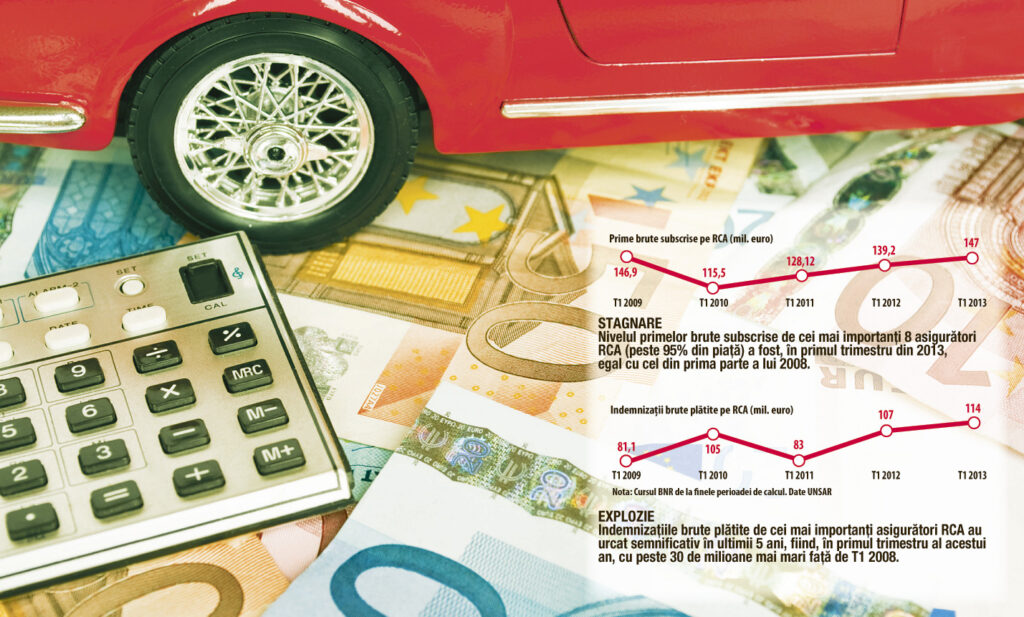

Durerea celor 13 societăţi autorizate să vândă RCA în România: explozia daunelor morale acordate de instanţe familiilor victimelor din accidente rutiere, alături de frecvenţa foarte mare a daunelor (cea mai mare din Europa). Problema majoră este că, având în vedere veniturile mici ale românilor, dar şi lipsa unei tradiţii în domeniu, societăţile de asigurare nu au ce pune în locul poliţelor clasice. Reuşesc cu greu să compenseze pierderile din cele două zone fierbinţi.

Criza a speriat clienţii cu asigurări de viaţă

În ultimii patru ani, nivelul răscumpărărilor în avans a polițelor de asigurare de viață crește constant. „La nivelul agregat al segmentului de asigurări de viață, gradul de volatilitate a crescut începând din anul 2009. Practic, nivelul răscumpărărilor a ajuns în ultimii patru ani să se situeze la procentaje reprezentând 23%-26% din primele brute subscrise anual de asigurători, în ansamblul lor, după ce, anterior, acest indicator se plasa la 13%-15%.

În acest moment, nu există semnale care să indice o modificare semnificativă a situației consemnate în ultimii ani“, spune Marius Onofrei, director comunicare Allianz Țiriac.După cum arată statisticile obținute de Capital de la specialiștii din piață, după primele trei luni din 2013, răscumpărările în avans reprezentau peste 33% din totalul primelor brute subscrise în aceeaşi perioadă. Asigurătorii au plătit sau mai au de plătit răscumpărări de circa 117 milioane de lei. La această sumă, se adaugă un volum de răscumpărări parțiale în avans (asigurați care au solicitat retragerea unei părți din asigurare, în speranța că în scurt timp își vor relua plata primelor) de 42 de milioane de lei. Comparativ cu plățile făcute de asigurători pentru polițele ajunse la maturitate (68 de milioane de lei), răscumpărările sunt la nivel dublu.

Loviţi în plin de declinul creditării

Din cauza scăderii creditării pe segmentul de persoane fizice, asigurările de viață sau de grup aferente creditelor ipotecare și de nevoi personale au ajuns să ocupe segmente cuprinse între 0,4% și 3% din businessul de „life“ al unei societăți de asigurări. Există însă societăți importante de asigurare unde acest procentaj merge spre 50% sau chiar 100% din cifra de afaceri. Printre acestea, Ergo, BRD sau BCR Asigurări, societate care ocupă locul 10 în topul asigurătorilor din România şi unde segmentul de bancassurance reprezintă nucleul afacerii. Cele mai mari scăderi pe partea răscumpărărilor de polițe au fost înregistrate pe segmentul unit linked, unde răscumpărările totale și parțiale au ajuns să însemne mai mult de 84% din totalul primelor brute subscrise. În cazul asigurărilor de viață suplimentare, nivelul răscumpărărilor a fost de 25% din totalul subscrierilor.

Viitor incert

În aceste condiții, perspectivele nu sunt deloc bune, elementele care pot aduce profit pe unul dintre cele mai mari segmente din piața asigurărilor, cel de viață, fiind din ce în ce mai reduse. „După modelul pieţei europene de asigurări de viaţă, un motor care poate genera o creştere importantă a industriei din România îl reprezintă canalul bancassurance. Printr-un proces de vânzare calitativ care să respecte şi să protejeze drepturile consumatorului, fiind orientat pe nevoile clientului bancar, putem creşte şi diversifica oferta de asigurări de viaţă vândute prin intermediul băncilor. De asemenea, mă aștept ca piaţa asigurărilor de sănătate să fie stimulată semnificativ imediat după implementarea reformei în domeniul sănătăţii“, spune Theodor Alexandrescu, preşedinte la Metropolitan Life.

Mariana Diaconescu, președinte directorat Asirom, speră că „va exista o creștere de aproximativ 3% în anul 2013 față de anul 2012“. Reprezentanții Allianz Țiriac spun că, în ultimii patru ani, „vânzările anuale de polițe de asigurări de viață au înregistrat o evoluție relativ liniară, cu variații marginale, în vecinătatea valorii de 400 milioane de euro“, tendință care probabil se va păstra. Bram Boon, CEO ING Asigurări de Viață, crede că vom avea o creștere cel mult marginală în acest an.

RCA mai mică decât oricând

Doar puţin peste 82% din totalul autovehiculelor din România erau asigurate RCA la finele lunii martie 2013 în ciuda faptului că vorbim despre o poliţă obligatorie prin lege. Cele 3,83 milioane de contracte valide la sfârşitul primului trimestru reprezintă cel mai scăzut nivel din ultimii 5 ani, cu aproape 100.000 mai mic decât în martie 2012 şi cu peste 700.000 mai mic, decât în decembrie anul trecut. Frecvenţa mare a accidentelor rutiere şi, în special, escaladarea sumelor acordate de instanţe victimelor accidentelor rutiere au redus substanţial apetitul marilor jucători pe piaţa RCA. Nume importante pe acest segment, cum ar fi Generali sau Omniasig, şi-au redus substanţial expunerile, în timp ce societăţile care mai păstrează un oarecare interes încep să-şi selecteze foarte atent clienţii. Este şi cazul Astra Asigurări, cea mai mare companie de profil din România, al cărei preşedinte, Iulius Alin Bucşa, spune clar că nu îşi mai propune creşteri pe zona RCA şi se concentrează asupra segmentării clintelei. Societatea pe care o conduce a fost lovită în plin de plăţile pentru daune morale şi de daunele provocate de românii care locuiesc în afara graniţelor.

Şi mai grav este faptul că marii reasigurători încep să plece din România din aceleaşi două motive. „Unul dintre principalele motive pentru care o parte dintre reasigurători părăsesc de tot piaţa din România este înrăutăţirea rezultatelor din portofoliile RCA, cauzată de competiţia acerbă, sume mari de despăgubire acordate pentru daune morale şi retenţii mici ale companiilor de asigurări“, comentează Guy Hudson, partener la JLt Re.

De menţionat că, la finele anului trecut, cu tot cu rezerve, asigurătorii aveau blocaţi peste 1,3 miliarde de lei din daune morale. _

Reglementarea despăgubirilor vătămărilor corporale devine prioritară pentru linia RCA; în caz contrar, gradul de penetrare a acestor poliţe se va reduce.

Adrian Marin, CEO, Generali Asigurări

Introducerea unor deductibilități fiscale ar reprezenta un stimulent important pentru industrie, dar și pentru dezvoltarea economică.

Bram Boon, CEO, ING Asigurări de Viață