În primul scenariu, Băncii Centrale Europene i se permite să injecteze lichiditate în sistemele financiare ale economiilor vulnerabile. Recesiunea este evitată, ratele dobânzilor sunt menţinute la un nivel scăzut pe termen scurt, dar inflaţia va depăşi ţinta de 2%, în vreme ce moneda Euro se va deprecia.

În a doua varianta, un program de defaulturi voluntare este agreat de către statele cele mai îndatorate, ceea ce va conduce la o spirală de contracţie a economiei şi o recesiune prelungită, care va dura între doi şi trei ani şi va rezulta într-o scădere cu aproximativ 5% a PIB-ului Zonei Euro.

În scenariul al treilea, Grecia este nevoită să părăsească Zona Euro, după care suferă o recesiune severă, o depreciere rapidă a monedei şi un puseu inflaţionist. Statele rămase în Zona Euro vor căuta să protejeze moneda printr-o disciplină fiscală dură şi prin luarea de măsuri care să redea încrederea investitorilor, însă se vor confrunta cu o recesiune de până la doi ani.

Un alt scenariu posibil este un acord franco-german care pleacă de la constatarea că actuală zonă Euro este nesustenabilă, lasă loc pentru apariţia unui bloc monetar mai mic şi mai strict reglementat. „Noua monedă Euro” ar urma să se aprecieze puternic, iar economiile din noul bloc monetar ar trece printr-un boom al consumului intern. În schimb, economiile excluse din „Noua Zonă Euro” vor înregistra o depreciere puternică a monedelor proprii şi se vor confrunta cu o recesiune masivă.

Perspective sumbre

„ Ne aşteptăm ca aceste scenarii să aibă un impact şi în afara zonei Euro. Ţări precum Marea Britanie, Statele Unite şi ţările central şi est-europene, printre care şi România, s-ar putea să se confrunte cu scăderea nivelului exporturilor şi cu probleme ale sistemului bancar. Pe de altă parte, unele dintre aceste ţări s-ar putea să aibă şi un nivel mai ridicat de intrări de fluxuri de capital, pe măsură ce investitorii vor căuta să-şi plaseze o proporţie mai ridicată a portofoliilor lor în «zone sigure». Alte state, precum China, vor trebui să se confrunte cu o scădere simţitoare a exporturilor”, a declarat Yael Selfin, director PwC, liderul departamentului de macroeconomie.

El mai spune că defaulturile ordonate ale statelor cele mai îndatorate, ieşirea Greciei din Zona Euro, precum şi expansiunea masei monetare în Zona Euro, vor face din Marea Britanie un „adăpost” pentru capitaluri. Fluxurile de capital dinspre Zona Euro către Marea Britanie vor duce la o apreciere a lirei sterline în faţa Euro. Costurile de finanţare vor scădea de asemenea, pe măsură ce investitorii cumpără obligaţiuni guvernamentale britanice în dauna celor mai riscante din Zona Euro.

„Cu toate acestea, principalul partener comercial al Marii Britanii sunt statele din Zona Euro, destinaţia pentru aproximativ 50% din exporturile britanice. O apreciere a lirei sterline combinată cu o recesiune în Zona Euro vor întuneca perspectivele de creştere ale Marii Britanii”, a adăugat Selfin.

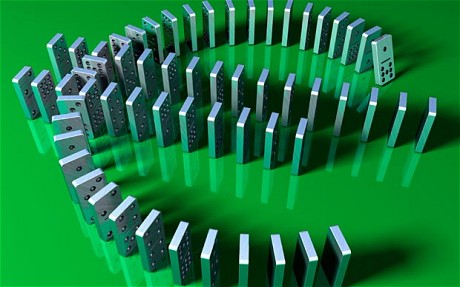

„Aşteptaţi-vă la surprize de proporţii anul viitor. Trecem în acest moment printr-o perioadă de incertitudini fără precedent în Zona Euro. Consecinţele politice şi economice ale crizei din Zona Euro sunt greu de cuantificat, deşi au caracteristici comune. O ajustare bruscă la noile realităţi fiscale va fi inevitabilă, indiferent de calea pe care o vor urma liderii polici”, a mai spus Selfin.

El mai explică faptul că Zona Euro în 2012 s-ar putea să fie foarte diferită de cea pe care o cunoaştem azi, iar implicaţiile pentru companiile din interiorul şi din exteriorul regiunii sunt uriaşe. Presiunile investitorilor şi sumele substanţiale din datoria publică ce ar trebui refinanţate până în primăvara anului viitor vor duce la o rezolvare într-un fel sau altul a actualei faze a crizei în primul trimestru din 2012.

„Deşi le-a luat doi ani liderilor politici europeni să ia o decizie în problema crizei datoriilor suverane, soluţia finală la care vor ajunge va fi cel mai probabil implementată imediat pentru a minimiza reacţiile pieţei ce ar îngreuna implementarea planului de salvare”, o concluzionat Selfin.