În mod concret, programatorii şi informaticienii care colaborează cu companii de IT inclusiv multinaţionale, sub forma de PFA, au de ales între a avea riscul de a achita toate contribuţiile aplicabile contractelor individuale de munca retroactiv pe cinci ani de zile sau a renunţa la PFA, devenind salariaţi, cu diminuarea aferentă a venitului net.

„Este puţin probabil ca o multinaţională, sau chiar o companie mare românească, să preia, fie şi parţial, şocul financiar al renuntarii renuintarii colaborarilor cu PFA-uri si trecerea acestora pe contract de munca – adică să plătească toate taxele şi contribuţiile, pentru a le păstra venitul net neafectat. Cu excepţiiile de rigoare, pentru câţiva specialişti extraordinari, cel mai probabil că veniturile nete se vor diminua cu sumele suplimentare de achitat de angajator statului român”, este de părere Sorin Istrate, managing partner Contexpert, unul dintre principalii furnizori români de servicii de consultanţă fiscală, contabilitate si audit.

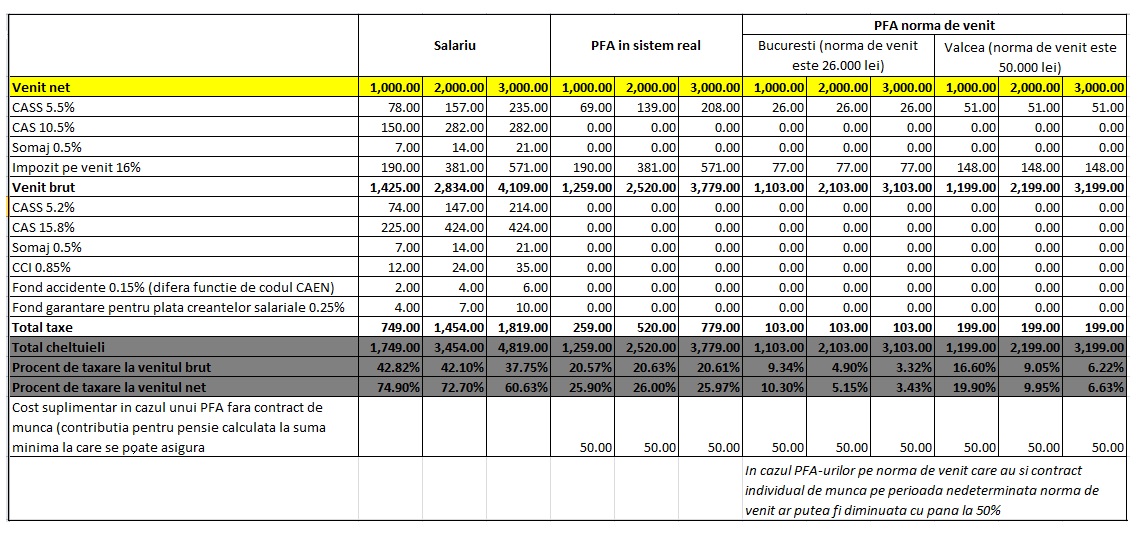

Specialistii din IT se situeaza constant în topul veniturilor si optează, de regulă, să-şi desfăşoare activitatea apelând la alte forme contractuale decât cele de muncă, în primul rând din cauza fiscalităţii care le erodează veniturile. Care este procentul de taxare netă pentru un venit de 1.000 euro în IT?

75% în cazul salariului

25,9% PFA în sistem real

10,3% PFA cu norme de venit

Iată mai jos un tabel comparativ pentru exemplificare:

Concret, „oferta” ANAF – amnistia fiscala pentru PFA-uri – obligă companiile IT care folosesc serviciile PFA-urilor fie să suporte creşterea taxării pentru a le păstra angajaţilor veniturile nete neafectate, fie să descarce şocul noilor taxe catre angajaţi – adică să le reducă veniturile nete, riscând ca aceştia să îşi caute de lucru peste hotare.

Autorităţile vor să descurajeze utilizarea PFA-urilor considerandu-le ca principalul motiv al deficitului la bugetul de pensii si de sanatate, contributiile la aceste fonduri fiind nule sau foarte mici.

Ce trebuie să plătească PFA?

Un PFA trebuie să plătească impozitul pe venit de 16%, contribuţia de asigurări de sănătate (CASS) de 5,5% la venitul net precum şi contribuţia de asigurări sociale (CAS) de 26,3% din venitul pentru care se încheie contractul de asigurare. În cazul în care au si alte venituri din salarii,eventual un contract de munca pe timp partial la care totalul taxelor nu depaseste 110 Ron , PFA sunt exceptate de la plata contribuţiei la pensii (CAS).

Dacă optează pentru înregistrarea ca plătitor la norme de venit, PFA-ul are un tratament şi mai favorabil fiscal, pentru că taxarea se aplică la o sumă fixă anuală indiferent de nivelul venitului realizat.

În concluzie, tendinţa autorităţilor este de a transforma cat mai multe PFA-uri in salariati, cu amenintarea retratarii veniturilor pe ultimii 5 ani. Este evident din recentele propuneri de modificare a Codului fiscal şi din campania ANAF că decizia este de a elimina pe cât posibil avantajele PFA-urilor şi de a le determina să încheie contracte de muncă. Indiferent cum se va transpune această abordare în legislaţie, domeniul IT va fi unul dintre cele mai afectate.