Piața analizelor medicale din România a explodat în ultimii 10 ani pe fondul îmbătrânirii populației, bolilor profesionale și a virușilor care fac tot mai multe victime.

Afacerile clinicilor specializate în analize medicale vor atinge în acest an nivelul de 2,5 miliarde de lei, o cifră de aproape 5 ori mai mare decât în 2010, arată o analiză realizată de compania de consultanță Frames.

Abundența de reclame la clinicile de analize medicale, din această perioadă, vine pe fondul interesului în creștere al românilor pentru acest tip de servicii. De la analizele pentru angajare și obținerea permisului auto, la cele necesare pentru diagnosticarea unor probleme de sănătate, tot mai mulți români au ales să plătească pentru aceste servicii, în condițiile în care cabinetele medicale de stat sunt supraaglomerate.

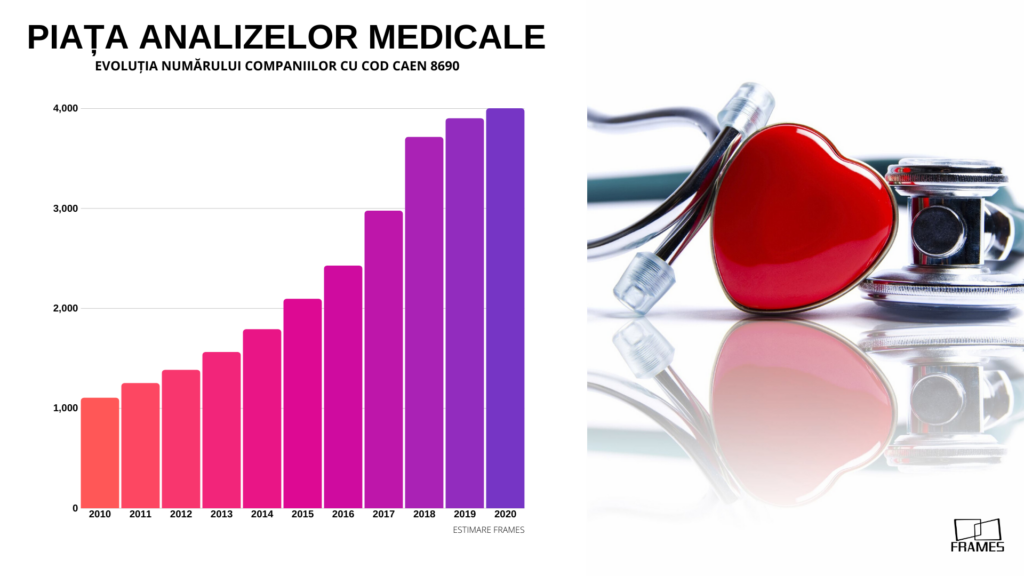

Investitorii au evaluat în mod optim potențialul acestui sector, dovadă că numărul firmelor active din acest domeniu (CAEN 8690) a crescut spectaculos, de la 1103 în 2010 la 3713 în 2018. Iar afacerile acestora au avansat semnificativ, de la 591,1 milioane de lei în 2010 la 2,06 miliarde de lei în 2018.

,,Din estimările noastre, pe fondul investițiilor semnificative, piața serviciilor medicale a înregistrat anul trecut un plus de peste 250 mil.lei, iar 2020 se anunță a fi anul în care business-ul va trece de pragul de 2,5 miliarde de lei’’, afirmă analiștii de la Frames.

Investițiile în acest sector s-au dovedit de succes, dovadă că profitul înregistrat de clinicile de analize medicale a crescut semnificativ, de la 50,5 mil.lei în 2010 la 314,2 milioane de lei în 2018, ultimul an pentru care companiile au declarat datele financiare finale la Ministerul Finanțelor.

Peste 3400 dintre cele 3713 firme care activează în acest sector au raportat profituri de până în 100.000 de lei, 372 de companii între 100.000 și 500.000 de lei și aproape 100 între 500.000 și 5 milioane de lei.

,,Dincolo de cele 7 companii mari, care dețin lanțuri de clinici la nivel național, piața serviciilor de analize medicale este asigurată, în mare parte, de laboratoare independente (3788 de microîntreprinderi), semn că în acest sector, piața este încă fragmentată și că există potențial de achiziții și extindere, asta mai cu seamă că peste riscul de business este unul scăzut’’, afirmă Adrian Negrescu, managerul Frames.

Potrivit analizei, evoluția semnificativă a pieței serviciilor de analize medicale este reflectată și de creșterea numărului de angajați, de la 6506 în 2010 la peste 13.599 în 2018.

Cele mai multe firme din acest sector activează în București (930), Timișoara (181), Iași (173), Brașov (167), Bihor (169), Constanța (161), Dolj (146), Prahova (128), Cluj (115), iar cele mai puține în Giurgiu (16), Harghita (24), Tulcea (26), Gorj (34), Botoșani și Vrancea (câte 38).

Principalii jucători din piață

Mare parte din business-ul cu analize medicale din România este controlat de firmele mari, cu Synevo România SRL în prim-plan. Compania domină topurile cifrei de afaceri din ultimii ani.

În 2018, Synevo a raportat o cifră de afaceri de 256,9 milioane de lei, de aproape 3 ori mai mare decât în 2010. Și profitul a urmat aceeași tendință, avansând de la 11,3 mil.lei în 2010 la 29,9 mil.lei în 2018. În această perioadă, compania și-a dublat și numărul de angajați, ajungând la 1095.

Locul secund în topul cifrei de afaceri pe 2018 este ocupat de Gral Medical SRL, cu afaceri de 125,4 milioane de lei și un profit net de 5,2 milioane lei. Iar pe locul 3 se află Hiperdia SA, cu un business de 110 milioane lei în 2018 și un profit de 14,7 mil.lei.

În Top 10 clinici de analize medicale, după cifra de afaceri, urmează firmele Bioclinica SA, MNT Healtcare Europe SRL, Laboratoarele Bioclinica SRL, Pharmaceutical Research Associates Romania SRL, Laboratoarele Synlab SRL, Dorna Medical SRL și Regina Maria – Banca Centrală de Celule Stem SA.

Românii, mai preocupați de sănătate?

Datele statistice arată că românii apelează tot mai mult la serviciile medicale. Studiile recente realizate de Frames pe piața spitalelor private și a farmaciilor din România, completate de această nouă analiză, indică faptul că business-ul privat din sănătate a crescut semnificativ în ultimii ani.

,,Motivele sunt multiple. Pe de o parte avem investițiile majore realizate de investitori în deschiderea unor noi unități și dotarea acestora cu aparatură performantă, sectorul privat de sănătate devenind, astfel, o alternativă optimă la cel public, grevat de subfinanțare și de climatul de incertitudine determinat de scandalurile de malpraxis, infecții nosocomiale, în general de starea a infrastructurii medicale’’, afirmă Adrian Negrescu.

,,Pe de altă parte, creșterea interesului poate fi pusă în legătură directă și cu starea de sănătate a populației, cu înmulțirea cazurilor de infecții și viruși, cu creșterea numărului de cazuri de boli profesionale, cu fenomenul de îmbătrânire. Nu în ultimul rând, asistăm la o creștere a nivelului de conștientizare a românilor în privința problemelor de sănătate’’, a mai spus acesta.

Dincolo de faptul că românii tind să perceapă tot mai mult importanța prevenirii problemelor medicale, estimările Institutului Național de Statistică arată că fenomenul de îmbătrânire a populației se va accentua în următorii ani, iar acest fapt va determina o creștere a cererii de servicii medicale.

În România, conform datelor INS din 2018, erau 3.495.629 persoane vârstnice (65 de ani şi peste) din populaţia stabilă de 19.644.350 persoane.

,,Acest fenomen este cauzat de scăderea continuă a ratei de fertilitate începând cu anii 1970, care s-a accelerat în anii 1990, a fluxurilor puternice de migraţie în ultima decadă, precum şi a unei tendinţe pozitive de mai multe decenii de creştere a speranţei de viaţă’’, afirmă experții.

Analizele medicale, business cu potențial

Studiul Frames, realizat pentru unul dintre investitorii care vor să își extindă prezența în România, arată că potențialul pieței de analize medicale este unul foarte ridicat.

,,Radiografia business-ului la nivel național indică faptul că există multe zone din țară unde astfel de servicii nu acoperă cererea, reliefată de numărul de locuitori și situația demografică. În plus, piața este relativ fragmentată, iar potențialul de achiziție și fuziune este ridicat. Sunt mii de laboratoare de analize medicale mici, fără putere financiară, care necesită investiții, care pot genera un business predictibil pe viitor, mai ales în condițiile dezvoltării unor rețele de francize’’, arată analiza Frames.

Potrivit experților, potențialul de investiții în acest sector este amplificat și de perspectiva atragerii clienților din zona serviciilor publice.

,,Ultimele discuții privind extinderea accesului românilor la clinicile private pe baza asigurării de sănătate emisă de CAS, decontarea serviciilor medicale private din bani publici, crearea unui sistem de parteneriat între spitalele publice și cele de stat, în fapt dezvoltarea unui sistem de sănătate publică unitar – sunt elemente de natură să genereze un plus de interes pentru investițiile în serviciile de asistență sanitară’’, afirmă aceștia.

Analiza Frames a fost realizată în luna ianuarie 2020 pe baza unui studiu de business realizat de compania de consultanță dedicat companiilor din sectorul altor activități referitoare la sănătarea umană (cod CAEN 8690). Datele prelucrate fac referire exclusivă la firmele care au acest cod principal de activitate și sunt obținute de la Registrul Comerțului și Ministerul Finanțelor pe baza informațiilor publice declarate de companii.