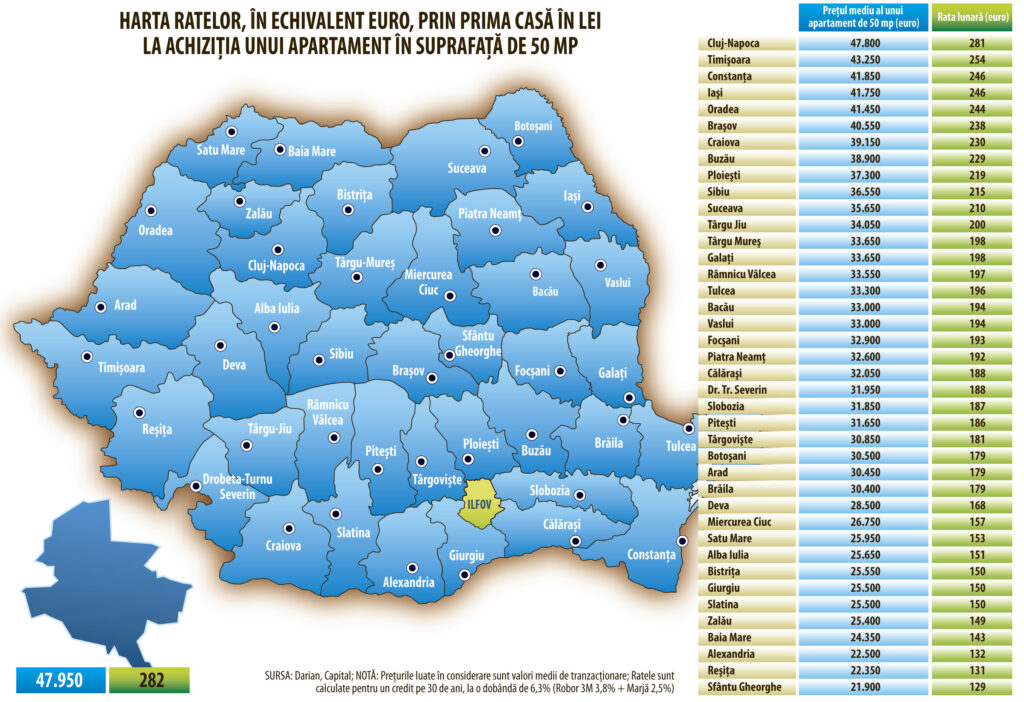

Trecerea programului Prima Casă la împrumuturi exclusiv în monedă naţională a venit la pachet cu decizia BNR de a reduce dobânda de referinţă la 4,5% pe an. După aceste mişcări, toţi dezvoltatorii de locuinţe şi-au îndreptat atenţia spre ratele interbancare (Robor), a căror scădere, influenţată de BNR, se transmite în reducerea ratelor lunare la împrumuturile în lei. Scăderea acestui indicator nu a întârziat să apară. Robor cu scadenţă la 3 luni a coborât cu 0,7%, la 3,8%, mai rapid decât pasul cu care a redus BNR dobânda-cheie, iar Robor cu scadenţă la 6 luni a scăzut la 4,17%. Această coborâre a dobânzilor interbancare înseamnă că diferenţa de costuri dintre noua variantă a Prima Casă, în lei, şi vechea variantă, în euro, nu mai este de 35%, ci de circa 25%. Practic, pentru achiziţia unui apartament în valoare de 50.000 de euro, rata lunară a unui împrumut pe 30 de ani prin noua variantă a Prima Casă ajunge la circa 1.293 de lei, echivalentul a 294 de euro, comparativ cu 233 de euro, cât ar fi fost rata la Prima Casă în euro. Calculele realizate de Capital au în vedere o marjă de 2,5%, practică de majoritatea băncilor, care este la nivelul maxim stabilit de Guvern. Totuşi, pentru a stimula creditarea pe acest produs, băncile ar putea merge spre o marjă mai redusă, chiar mai mică de 2%, cum deja se practicată la creditele ipotecare clasice.

Omul de afaceri Ionuţ Negoiţă atrage atenţia asupra faptului că devalorizarea leului ar putea duce rata lunară, pe termen lung, sub echivalentul uneia în euro, fiind chiar mai optimist decât Mugur Isărescu, care are ambiţia să aducă dobânzile la lei la acelaşi nivel cu cele de la euro.

Reprezentanţii Fondului de Garantare, care gestionează dosarele de credit prin Prima Casă, estimau la începutul acestei luni o înjumătăţire a numărului de dosare procesate zilnic, ca urmare a restrângerii gradului de accesibilitate şi atractivitate, pe fondul costurilor mai mari. Investitorii imobiliari nu sunt atât de pesimişti, însă au început deja să îşi ajusteze prognozele de vânzări.

„Spre deosebire de Prima Casă în euro, unde în marjă erau incluse şi comisioanele, acum Guvernul a permis băncilor, presupun că la presiunea FMI, care vrea să aibă grijă de sistemul bancar, să pună comisioane pe lângă marjă. Dacă băncile vor înţelege că e mai bine să nu ai comision sau poate unul mic aplicat la o sumă pe care o dai, decât unul mare la o sumă pe care nu o dai, atunci nu se va înjumătăţi ritmul de creditare, dar prevăd o reducere de circa 25% a ritmului de vânzare“, spune Antoanela Comşa, directorul general al Gran Via, dezvoltatorul spaniol care a început de curând construcţia unui bloc cu 98 de apartamente.

Luni de blocaj

Toţi dezvoltatorii şi consultanţii chestionaţi de Capital se aşteaptă la câteva luni de blocaj pe piaţa imobiliară, până când modificările aduse programului guvernamental vor fi implementate de sistemul bancar, şi românii vor analiza noile oferte. „În România, orice schimbare aduce şi întârzieri la îmbrăţişarea unui produs nou. Problema cea mai mare este legată de suma la care ai acces prin împrumut. Prin varianta anterioară a programului se puteau accesa 66.500 euro, cu un venit de circa 2.800 de lei, pentru achiziţia unui imobil nou. Acum, pentru aceeaşi sumă ai nevoie de un venit mai mare cu circa 30%“, spune Robert Kurthy, managing director în cadrul RPF Development, companie care a ajuns la etajul patru cu cel de-al treilea bloc de 85 de apartamente din cadrul complexului Vitan Residence 2. Din calculele Capital, reiese că venitul lunar, pentru o familie formată din două persoane, necesar pentru achiziţia unui apartament în valoare de 50.000 de euro, prin credit Prima Casă în lei, ajunge astăzi la circa 3.200 de lei.

Kurthy a prevăzut, pentru perioada următoare, o scădere a vânzărilor de 20%, pentru că se aşteaptă să urmeze circa două luni de acomodare cu noul produs. „În ultima perioadă, ponderea achiziţiilor prin Prima Casă a fost de circa 30%, mă gândesc că 10% o să îi pierdem şi 20% să se reorienteze spre alte produse“, menţionează directorul RPF.

Pe de altă parte, vânzătorii ansamblului Cosmopolis mizează pe faptul că potenţialii clienţi vor fi în continuare eligibili, pentru că prin vechea variantă a programului, cumpărătorii nu ajungeau la un grad de îndatorare maxim. „Circa 30% din vânzările Cosmopolis sunt realizate prin credit, din care 90% reprezintă Prima Casă. Eliminarea finanţărilor în euro va face ca numărul celor eligibili pentru un credit în lei să fie mai mic, ţinând cont că ratele sunt mai mari şi, implicit, plafonul de îndatorare e mai mic. Din totalul vânzărilor Cosmopolis prin Prima Casă, maximum 40% se fac cu un nivel maxim de îndatorare, deci vor exista în continuare destui cumpărători care să fie eligibili. În plus, nu cred că vom înregistra un impact puternic negativ, deoarece acum 30% din cele 19 tranzacţii lunare (media pentru primele şapte luni ale acestui an) sunt efectuate prin sistemul de rate la dezvoltator, cumpărătorii putându-se îndrepta spre acest sistem“, comentează Gabriel Voicu, manager al proiectului Cosmopolis din partea Coldwell Banker.

Preţuri neschimbate

Scăderea accesului populaţiei la credite ar putea avea trei efecte majore asupra pieţei imobiliare: o nouă rundă de scădere a preţurilor, orientarea clienţilor către imobile mai ieftine sau accesarea unor credite ipotecare clasice în lei, unde se impune un avans de 15%, dar în cazul cărora se practică deja de către unele bănci o marjă de doar 1,9%.

Varianta scăderii preţurilor este exclusă din start de dezvoltatori, pentru că cei care mai construiesc astăzi şi-au adaptat deja produsele vechii variante a programului Prima Casă.

„Mulţi dintre dezvoltatorii pe care îi cunosc sunt cu preţurile aproape de break-even, mai ales cei care au construit înainte de criză, şi nu mai au unde să se mişte. Nu văd o scădere de preţuri nici la locuinţe vechi. Din experienţa noastră, de obicei, proprietarii apartamentelor vechi nu se raportează la posibilităţile de finanţare. Preţurile nu au fluctuat pe această piaţă în funcţie de piaţa bancară. Proprietarii au nişte aşteptări şi tind să le ducă la bun sfârşit fără a se mula pe piaţă“, spune Robert Kurthy. Orientarea spre produse mai ieftine rămâne singura opţiune pentru mulţi români care au venituri mici, fără capacitate de economisire, şi care merg spre un prag maxim de îndatorare. Dacă pe vechea variantă a programului, cu un venit minim de 2.800 de lei se putea cumpăra prin Prima Casă în euro o locuinţă de 60.000 de euro, cu acelaşi venit se poate cumpăra astăzi prin Prima Casă în lei un apartament cu o valoare de maximum 47.200 de euro.

„Eu aş fi fost de acord să treacă la lei, dar să existe Noua Casă (program destinat exclusiv achiziţiei de locuinţe noi, promis de Guvernul Ponta la începutul mandatului – n.red.). În aceste condiţii, cred că se vor vinde locuinţele mici, a căror valoare este de până în 45.000 de euro. Şi ce locuinţe sunt până la această valoare? Cele din afara oraşului, cele care sunt vechi şi mici. Noi avem în plan construcţia a încă două blocuri anul viitor, dar depinde foarte mult de vânzarea primelor apartamente. Ori, dacă eu nu o să am un ritm susţinut, acţionarii mei nu vor mai fi interesaţi să investească curând alţi bani în România“, explică Antoanela Comşa.

Variante alternative

Dezvoltatorii contactaţi de Capital spun că au observat, de câteva luni, din momentul în care băncile începeau să îşi epuizeze plafoanele pentru Prima Casă în euro, că potenţialii clienţi au început să se îndrepte către credite ipotecare clasice în lei, în ciuda avansului mai mare de care au nevoie. Pentru a reduce impactul avansului, această categorie de clienţi accesează credite de nevoi personale.

Variante alternative sunt şi ratele la dezvoltator. „Deja observasem o migrare spre creditul ipotecar clasic, mai ales printre clienţii care se îndreaptă către proprietăţi de 80-90.000 de euro, în ciuda avansului mai mare. Impactul acestei măsuri asupra Adama va fi mic, pentru că noi nu aveam prea mulţi clienţi prin Prima Casă, însă cred că se va simţi un impact mai puternic pe piaţa apartamentelor vechi. Proprietarii vor fi nevoiţi să reducă din preţuri după ce vor vedea că nu mai sunt cumpărători eligibili pentru locuinţele pe care le promovează ei la vânzare“, susţine Alina Necula, directorul de vânzări al Adama, unul dintre cei mai mari dezvoltatori de locuinţe din România.

Dacă dezvoltatorii cu produse mai scumpe nu au prea mult de suferit, cei care vând preponderent prin Prima Casă vor resimţi acut trecerea la finanţarea în lei. „Efectul poate fi chiar dramatic în cazul celor care nu au o strategie de marketing şi o echipă bună de vânzări, aceştia urmând să vândă cel mult câteva unităţi pe lună, un nivel prea redus pentru a nu intra în insolvenţă sau faliment“, spune Ionuţ Bălău, managing partner Coldwell Banker.

Deşi dispariţia Primei Case în euro a produs un şoc pentru mulţi dezvoltatori şi potenţiali clienţi, Prima Casă în lei rămâne cea mai accesibilă variantă de achiziţie a unei locuinţe, graţie avansului de doar 5%. Cei care s-ar califica la limită cu veniturile la Prima Casă în lei pentru achiziţia unui imobil de 60.000 de euro, având doar avansul de 3.600 de euro, ar putea cumpăra prin ipotecarele clasice locuinţe cu preţuri de două până la patru ori mai mici, întrucât avansul minim este de 15% (lei), respectiv 25% (euro).

98.000 de credite au fost acordate până acum prin Prima Casă, de la începutul programului, cu o valoare medie de sub 39.000 euro

Click pentru mărire![]()