Deprecierea leului, retragerea capitalurilor, creşterea inflaţiei şi recesiunea sunt riscurile la care se expune România dacă vor fi încălcate condiţiile FMI după acceptarea împrumutului.

Nerespectarea acordului cu Fondul Monetar Internaţional este reţeta sigură prin care economia poate ajunge într-un impas şi mai mare decât acum. Intrate într-o înţelegere „cu sens unic“, autorităţile pot obţine exact contrariul beneficiilor pe care le aşteaptă din partea ajutorului extern, de aproape 20 miliarde de euro, dacă eşuează în aplicarea măsurilor angajate. „Încălcarea acordului poate amplifica disconfortul economic existent înainte de acesta“, avertizează Lucian Croitoru, consilierul guvernatorului BNR, Mugur Isărescu. În opinia sa, principalul risc este transformarea acestui disconfort într-un „atac asupra monedei“.

Consecinţele s-ar resimţi mai departe prin dificultăţi în rambursarea creditelor, creşterea inflaţiei şi agravarea recesiunii economice. Un eşec al acordului poate determina şi o retragere masivă a capitalurilor, întorcând cu 180 de grade rezultatul pozitiv pentru încrederea investitorilor, obţinut după încheierea acestuia.Alte ţări care au apelat la fonduri externe, cum ar fi Ungaria sau Letonia, experimentează deja ce înseamnă încălcarea condiţiilor impuse de FMI. Letonia a ratat o tranşă de împrumut pentru că nu a rectificat bugetul, iar Ungaria are nevoie de noi fonduri, după ce forintul s-a depreciat din cauza instabilităţii politice.

La Bucureşti, autorităţile ar trebui să reducă cheltuielile în sectorul public şi să monitorizeze companiile cu pierderi.

Acordul de finanţare externă poate avea efect de bumerang. Nerespectarea condiţiilor acestuia ar duce economia într-o situaţie mai gravă decât cea de dinaintea împrumutului.

Cel mai mare risc pentru economia românească în cazul derarierii acordului cu FMI este deprecierea puternică a monedei naţionale. „Nu degeaba, cursul de schimb este supranumit preţul preţurilor“, spune Lucian Croitoru, consilierul guvernatorului BNR, Mugur Isărescu. Din deprecierea cursului de schimb, „aflat la un nivel sustenabil acum“, în opinia şefului Băncii Naţionale, decurg toate celelalte riscuri majore: inflaţie, reducerea masivă a investiţiilor străine, retrageri de capitaluri şi, implicit, agravarea recesiunii economice la niveluri de peste 4%. Acestea ar atrage după sine „pierderea veniturilor bugetare“, apreciază Lucian Croitoru.

Nerespectarea acordului poate slăbi şi mai mult leul

Încheierea acordului a fost necesară tocmai pentru preîntâmpinarea unor presiuni prea puternice pe cursul de schimb. De aceea, echilibrele economiei depind acum de modul în care vor acţiona autorităţile române.

Pentru a putea primi toate tranşele de împrumut şi a redobândi astfel încrederea pieţelor externe în economia naţională, autorităţile trebuie să respecte cu stricteţe toate condiţiile asumate prin înţelegerea cu Fondul Monetar Internaţional şi Comisia Europeană. În caz contrar, cum s-a întâmplat de altfel în cazul Ungariei sau al Letoniei, România riscă să fie percepută ca un mediu cu riscuri chiar mai mari decât în perioada anterioară de către investitori şi agenţii de rating.

Totalul datoriei externe a ţării, în 2009, se situează în jurul valorii de 33 de miliarde de euro, în condiţiile în care rezerva valutară a BNR este de 26 de miliarde de euro. Chiar şi după obţinerea refinanţării liniilor de credit de la băncile-mamă către băncile-fiică din România, BNR mai avea de rezolvat o necunoscută: datoriile companiilor româneşti, de aproximativ 16-17 miliarde de euro către furnizorii externi.

Pentru ca repatrierea acestor sume să nu conducă la o depreciere prea puternică a leului, a fost necesar acordul cu FMI. „Rezerva BNR va înregistra din această cauză mai multe scăderi în perioada următoare, dar ele vor fi completate prin tranşele din împrumutul FMI“, spune Lucian Croitoru.

Consilierul guvernatorului BNR precizează că singura variabilă în cadrul acordului este opţiunea băncilor vizavi de reducerea rezervelor minime obligatorii (RMO), precizând însă că un „gentlemen agreement“, precum cel încheiat recent la Viena de nouă bănci austriece, în prezenţa FMI, este sfânt în sectorul bancar. Băncile-mamă s-au declarat de acord cu reînnoirea liniilor de credit pentru băncile din România şi chiar cu extinderea acestora.

Neîncrederea alungă capitalurile străine din ţară

Un alt risc major al nerespectării acordului este retragerea din ţară a capitalurilor străine. Un eşec al înţelegerii încheiate cu Fondul ar putea exonera băncile austriece şi greceşti prezente pe piaţa românească de respectarea acestui „gentlemen agreement“. Consecinţele ar agrava riscurile României, conducând la noi retrogradări de rating şi chiar la intrarea în incapacitate de plată.

„Acordul cu Fondul Monetar Internaţional va ajuta la stabilitatea economiei, dar poate să se transforme într-un real pericol, mai ales asupra cursului, dacă politicile nu respectă condiţionalităţile şi nu va fi dus la bun sfârşit“, spune Croitoru. Stabilitatea ratei de schimb este pe placul tuturor actorilor din piaţă şi trebuie avut în vedere că mesajul pozitiv transmis prin încheierea acordului cu FMI se poate transforma într-unul extrem de negativ dacă înţelegerea nu este finalizată. Croitoru precizează că acordul a creat aşteptări pozitive şi a oferit un confort general.

Probleme pentru companii după creşterea inflaţiei

„Încălcarea acordului poate amplifica disconfortul economic existent înainte de acesta, disconfort care s-ar putea transforma într-un adevărat atac asupra monedei, deprecierea leului reprezentând reflectarea cumulată a deraierii de la acord, deoarece include şi o majorare semnificativă a inflaţiei“, consideră Croitoru.

Nici ţinta de inflaţie nu trebuie abandonată, chiar dacă nu este cuprinsă în înţelegerea cu FMI, iar forţele politice implicate în implementarea acesteia se concentrează în special asupra bugetului şi a măsurilor privind rezervele minime obligatorii. Inflaţia nu este un indicator abstract. Efectele ei sunt simţite de fiecare firmă în parte. Astfel, inflaţia ridicată a României comparativ cu cea din alte state membre se traduce, pentru companiile autohtone, printr-o competitivitate mai redusă în faţa celor europene.

Guvernatorul BNR, Mugur Isărescu, se aşteaptă ca, în ciuda reducerii treptate a rezervei minime obligatorii în valută a băncilor comerciale la BNR, raportul intrări/ieşiri din sectorul bancar să tindă către zero în 2009.

Fluxurile de retrageri de capitaluri din sectorul privat nu pot fi stopate, iar nivelul investiţiilor străine directe este aşteptat să scadă de la opt la patru miliarde de euro în 2009. „Pe partea societăţilor de leasing, pe zona corporate, mă aştept la ieşiri de capitaluri. Din cauza decalajelor de finanţare a sectorului privat, mă aştept ca descreşterea intrărilor de capitaluri în acest an să fie de la 16 la 4 miliarde de euro“, spune Isărescu.

Toţi aceşti indicatori ar fi mult deterioraţi în cazul în care autorităţile nu vor îndeplini obiectivele care stau la baza acordului: reducerea cheltuielilor bugetare, condiţionată de majorarea ponderii cheltuielilor de capital în total deficit bugetar şi corelarea productivităţii muncii cu nivelul salariilor.

«O abatere de la obiectivele asumate prin acordul cu FMI ar face pieţele şi mai irascibile şi ar fi un mare pericol pentru stabilitatea cursului de schimb.»

«O abatere de la obiectivele asumate prin acordul cu FMI ar face pieţele şi mai irascibile şi ar fi un mare pericol pentru stabilitatea cursului de schimb.»

Lucian Croitoru, consiler al guvernatorului BNR

«Creditele în valută acordate persoanelor care nu şi-au acoperit riscurile valutare constituie unul dintre principalele riscuri din România.»

Levent Topcu, agenţia Fitch

19,5 mld. euro reprezintă valoarea totală a împrumutului extern pentru care România s-a înţeles cu FMI, Comisia Europeană, Banca Mondială şi Banca Europeană pentru Reconstrucţie şi Dezvoltare

INDICATORII CRIZEI

Creşterea economică va fi de -4% în 2009, conform previziunilor FMI, după ce în 2008 a fost de 7,1%. Guvernatorul Mugur Isărescu s-a arătat optimist, sperând totuşi pe o creştere pozitivă.

Deficitul bugetar va fi de 4,6% din PIB în acest an, în creştere faţă de ţinta iniţială a Guvernului, de 2% din PIB, dar în scădere comparativ cu 2008, când a ajuns la 5,2% din PIB.

Deficitul de cont curent se va reduce la 7% din PIB în 2009, de la 12,5% în 2008 (când se situa la 16,87 miliarde euro). În urmă cu doi ani, era 13,5% din PIB.

Drumul banilor

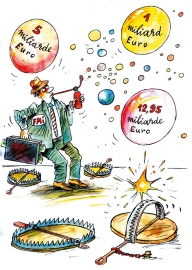

Pachetul total de finanţare externă, aranjamentul cu FMI, Comisia Europeană, Banca Mondială şi BERD, va ajunge la 19,95 miliarde euro. Circa 12,95 miliarde euro va fi contribuţia FMI, 5 miliarde euro a CE şi câte un miliard de euro de la BERD şi de la BM. În plus, BEI va investi, direct pe proiecte în sectorul privat, circa 1,5 miliarde de euro pe an.

12,95 miliarde de euro (mai exact 11,4 drepturi speciale de tragere – DST) vor veni de la FMI şi vor avea o singură destinaţie: BNR pentru acoperirea rezervei valutare. Cele 5 miliarde de euro care vin de la CE vor fi parţial direcţionate către Ministerul Finanţelor şi vor fi rambursate de la buget, în cinci ani, „fiind vorba de un împrumut tip bond“, potrivit guvernatorului Mugur Isărescu.

România va trage din finanţarea externă convenită cu FMI, CE şi BM 11,8 miliarde euro în acest an, 7,1 miliarde euro în 2010 şi 1,05 miliarde euro în 2011.

Costurile împrumutului de la FMI sunt cuprinse între 3% şi 3,5%, în funcţie de tranşe. Suma de bani care va intra în 2009 în România acoperă doar jumătate din finanţările consumate de sectorul privat în 2008.

O istorie plină de eşecuri

România a reuşit să finalizeze un singur acord cu FMI după Revoluţie, într-o perioadă în care s-au succedat mai mulţi negociatori-şefi ai Fondului. Trataţi cu atenţia cuvenită unor şefi de stat, vizitele acestora ţineau prima pagină a ziarelor la finele anilor ‚90, la fel ca şi aprobarea sau întârzierea tranşelor de împrumut. Condiţiile acordurilor cu FMI aprindeau dispute politice, scoteau sindicatele în stradă, influenţau ratingurile României şi deschideau sau închideau, după caz, pentru ţară, porţile pieţelor internaţionale de capital.

Poul Thomsen (1996-1998)

A fost negociator-şef al FMI pentru România într-una din cele mai tumultuoase perioade, când obiective de inflaţie de 90% păreau ambiţioase, crizele politice din sânul Convenţiei Democrate schimbau premierii şi componenţa Guvernului, iar România risca intrarea în incapacitate de plată. După ce acordurile stand-by anterioare (din 1991 şi 1992) nu au putut fi finalizate, nici noua înţelegere semnată cu România în 1994 nu s-a putut încheia la termen, fiind prelungită la finele lui 2005. Amânând reformele, România nu a reuşit să tragă însă decât prima tranşă. Eşecul s-a repetat şi la următorul acord. Semnat în 1997, şi acesta s-a încheiat înainte de termen, fără ca România să poata trage întreaga sumă de 430 milioane de dolari aprobată.

A fost negociator-şef al FMI pentru România într-una din cele mai tumultuoase perioade, când obiective de inflaţie de 90% păreau ambiţioase, crizele politice din sânul Convenţiei Democrate schimbau premierii şi componenţa Guvernului, iar România risca intrarea în incapacitate de plată. După ce acordurile stand-by anterioare (din 1991 şi 1992) nu au putut fi finalizate, nici noua înţelegere semnată cu România în 1994 nu s-a putut încheia la termen, fiind prelungită la finele lui 2005. Amânând reformele, România nu a reuşit să tragă însă decât prima tranşă. Eşecul s-a repetat şi la următorul acord. Semnat în 1997, şi acesta s-a încheiat înainte de termen, fără ca România să poata trage întreaga sumă de 430 milioane de dolari aprobată.

Emanuel Zervoudakis (1999-2000)

A condus negocierile cu România într-o perioadă în care concedierile reaprinseseră tensiunile sociale, culminând cu protestele violente ale minerilor, iar România trebuia să facă faţă unui vârf de plată a datoriei externe (2,8 miliarde de dolari). Noul acord a fost condiţionat de obţinerea unui împrumut privat, extrem de dificil de aranjat pe pieţele internaţionale. Chiar dacă am evitat incapacitatea de plată în 1999, din împrumutul de 500 milioane dolari de la FMI nu s-a putut trage decât o tranşă, nefiind respectate angajamentele privind privatizarea, reducerea arieratelor, a inflaţiei şi a cheltuielilor salariale. Acordul a fost prelungit în 2000 cu nouă luni, dar după o altă primă tranşă, alegerile au dat din nou peste cap înţelegerea.

A condus negocierile cu România într-o perioadă în care concedierile reaprinseseră tensiunile sociale, culminând cu protestele violente ale minerilor, iar România trebuia să facă faţă unui vârf de plată a datoriei externe (2,8 miliarde de dolari). Noul acord a fost condiţionat de obţinerea unui împrumut privat, extrem de dificil de aranjat pe pieţele internaţionale. Chiar dacă am evitat incapacitatea de plată în 1999, din împrumutul de 500 milioane dolari de la FMI nu s-a putut trage decât o tranşă, nefiind respectate angajamentele privind privatizarea, reducerea arieratelor, a inflaţiei şi a cheltuielilor salariale. Acordul a fost prelungit în 2000 cu nouă luni, dar după o altă primă tranşă, alegerile au dat din nou peste cap înţelegerea.

Neven Mates (2001-2004)

La guvern nou, negociator nou. După mai multe amânări, FMI a aprobat, în octombrie 2001, un nou acord stand-by cu România (380 milioane USD). A fost primul şi singurul dus la bun sfârşit de ţara noastră. Până în 2003 s-au tras toate tranşele de împrumut, chiar dacă negocierile au fost de multe ori tensionate pe parcurs, iar acordul iniţial a fost prelungit cu doi ani faţă de durata iniţială de un an, deoarece autorităţile nu au îndeplinit la timp toate angajamentele asumate (mai ales privatizarea BCR). Puncte importante ale acordului au fost eliminarea facilităţilor fiscale discreţionare, închiderea întreprinderilor cu arierate, majorarea tarifelor la utilităţi. Un nou acord (de tip stand-by preventiv) a putut fi semnat abia către finele lui 2004.

La guvern nou, negociator nou. După mai multe amânări, FMI a aprobat, în octombrie 2001, un nou acord stand-by cu România (380 milioane USD). A fost primul şi singurul dus la bun sfârşit de ţara noastră. Până în 2003 s-au tras toate tranşele de împrumut, chiar dacă negocierile au fost de multe ori tensionate pe parcurs, iar acordul iniţial a fost prelungit cu doi ani faţă de durata iniţială de un an, deoarece autorităţile nu au îndeplinit la timp toate angajamentele asumate (mai ales privatizarea BCR). Puncte importante ale acordului au fost eliminarea facilităţilor fiscale discreţionare, închiderea întreprinderilor cu arierate, majorarea tarifelor la utilităţi. Un nou acord (de tip stand-by preventiv) a putut fi semnat abia către finele lui 2004.

Emmanuel van der Mensbrugghe (2006-2007)

A devenit negociator-şef al Fondului după ce în România s-a schimbat din nou conducerea politică, alianţa DA aplicând măsuri fiscale faţă de care FMI se arătase reticent (cota unică de impozitare). În mandatul său, România nu a finalizat noul tip de acord, stand-by preventiv, care prevedea tragerea unor tranşe de împrumut doar în caz de nevoie. Guvernul a renunţat în 2006 şi la încheierea unei noi înţelegeri, considerând că Fondul impune condiţii inacceptabile, într-un context în care economia înregistra un avans puternic şi nu avea nevoie de finanţare. În 2007, Van der Mensbrugghe a avertizat că majorările salariale în sectorul public, necorelate cu productivitatea, creează un risc de dezechilibru economic. Țintele de inflaţie ale BNR au fost consecutiv ratate.

A devenit negociator-şef al Fondului după ce în România s-a schimbat din nou conducerea politică, alianţa DA aplicând măsuri fiscale faţă de care FMI se arătase reticent (cota unică de impozitare). În mandatul său, România nu a finalizat noul tip de acord, stand-by preventiv, care prevedea tragerea unor tranşe de împrumut doar în caz de nevoie. Guvernul a renunţat în 2006 şi la încheierea unei noi înţelegeri, considerând că Fondul impune condiţii inacceptabile, într-un context în care economia înregistra un avans puternic şi nu avea nevoie de finanţare. În 2007, Van der Mensbrugghe a avertizat că majorările salariale în sectorul public, necorelate cu productivitatea, creează un risc de dezechilibru economic. Țintele de inflaţie ale BNR au fost consecutiv ratate.

Jeffrey Franks (2009)

A condus misiunea FMI din luna martie a acestui an, într-o perioadă în care efectele crizei împing din nou România în braţele FMI. Din delegaţie au făcut parte şi experţi ai Comisiei Europene, Băncii Mondiale şi Băncii Centrale Europene. După ce au susţinut, până la începutul acestui an, că nu avem nevoie să apelăm la sprijinul Fondului, economia românească fiind mai puţin afectată decât alte ţări din regiune de criză, autorităţile de la Bucureşti au ajuns să solicite cel mai mare împrumut extern din istoria postdecembristă.

A condus misiunea FMI din luna martie a acestui an, într-o perioadă în care efectele crizei împing din nou România în braţele FMI. Din delegaţie au făcut parte şi experţi ai Comisiei Europene, Băncii Mondiale şi Băncii Centrale Europene. După ce au susţinut, până la începutul acestui an, că nu avem nevoie să apelăm la sprijinul Fondului, economia românească fiind mai puţin afectată decât alte ţări din regiune de criză, autorităţile de la Bucureşti au ajuns să solicite cel mai mare împrumut extern din istoria postdecembristă.

Negocierile au creat dispute între cele două partide aflate la guvernare, PDL şi PSD, prima delegaţie „de tatonare“ pentru discuţii preliminare plecând la Washington fără ca unul dintre partenerii politici să fie informat.

Austeritate impusă pentru funcţionari şi companiile de stat

Principala obligaţie a autorităţilor române asumată prin acordul cu Fondul Monetar Internaţional şi Comisia Europeană este reforma finanţelor publice, care se traduce, în primul rând, prin înlăturarea risipei. De aceea, prima vizată este politica salarială şi de pensii în sistemul public. Legislaţia în aceste domenii va fi modificată astfel încât grila de remunerare să devină echitabilă pentru angajaţii cu aceeaşi pregătire şi răspundere din toate instituţiile de stat, iar sporurile, primele şi alte indemnizaţii să ajungă la cel mult o treime din totalul veniturilor. Reprezentantul FMI, Jeffrey Franks, a arătat că Guvernul trebuie să reducă cheltuielile de personal elaborând Legea salarizării unice şi, totodată, să reaşeze modelul de indexare a pensiilor în raport cu inflaţia, pentru a preveni o posibilă prăbuşire a bugetului de asigurări.

Salarii îngheţate

Conform statisticilor Ministerului Finanţelor, evoluţia cheltuielilor cu personalul din ultimii patru ani este îngrijorătoare. Acestea au crescut de la 20,7 miliarde de lei, în 2005, până la 43,34 miliarde de lei în 2008. Salariile de bază reprezintă doar aproximativ jumătate din totalul cheltuielilor, restul fiind sporuri, prime, indemnizaţii sau plăţi pentru ore suplimentare. Între 2005 şi 2008, salariile de bază de la stat au crescut cu 79%, în timp ce sporurile au luat un avans de 139%, iar premiile, de 272%. Numărul de posturi din sistemul public a ajuns la 1,53 milioane anul trecut, de la 1,3 milioane în 2005. Fondul de salarii va fi diminuat treptat, conform declaraţiilor lui Jeffrey Franks. O primă măsură luată de Guvern, după discuţiile cu delegaţia FMI şi CE, a fost îngheţarea salariilor, excepţie urmând să facă salariile mici şi foarte mici, după cum a declarat premierul Emil Boc. Totodată, Guvernul a realizat un proiect de lege prin care interzice cumulul pensiei cu salariul, la stat, în cazul în care salariul depăşeşte nivelul mediu pe economie de 1.683 de lei. Potrivit acordului, în cazul în care guvernul va majora totuşi salariile în acest an, numărul de posturi ar trebui micşorat cu 5%, a explicat preşedintele Traian Băsescu.

Guvernul a blocat atât angajările în sistemul public, cât şi ocuparea posturilor vacante. În 2008, din cele peste 1,53 milioane de posturi existente, 137 de mii erau vacante.

Obiceiul rectificărilor repetate adânceşte deficitul bugetului

Imediat după semnarea acordului, Guvernul trebuie să modifice bugetul pentru a realiza o ajustare de 1,1% din PIB, respectiv 5,9 miliarde de lei, prin două componente: reducerea cheltuielilor cu 4,53 miliarde de lei şi creşterea cu 1,37 miliarde lei a veniturilor. Ca urmare a măsurilor stabilite de FMI, Guvernul va rectifica bugetul, luând totodată în calcul noua prognoză macroeconomică – creştere economică de -4% şi deficit bugetar de 4,6% din PIB. Majorarea deficitului bugetar de la ţinta iniţială de 2% presupune reducerea cu 0,85% din PIB cheltuielilor cu bunurile şi serviciile şi majorarea veniturilor cu 0,25% din PIB. Cheltuielile suplimentare vor fi destinate investiţiilor publice în infrastructură şi lucrări publice, în sectorul energetic – reabilitare termică.

Un alt angajament al Guvernului vizează cadrul bugetar pe termen mediu. Câteva dintre deficienţele de programare ale acestuia, criticate de instituţiile financiare şi în anii trecuţi, ar trebui remediate. Obiceiul Guvernului de a rectifica bugetul de câteva ori pe an şi lipsa unui cadru multianual care să prevadă necesarul de cheltuieli pentru proiecte care se întind pe mai mulţi ani sunt principalele critici ale FMI. „Execuţia bugetară a presupus, în România, rectificări multiple, ceea ce a permis ca deficitul să crească“, a avertizat Franks. Companiile de stat vor fi strict monitorizate atât în privinţa cheltuielilor cu salariile, cât şi pentru diminuarea arieratelor şi a pierderilor.

FMI şi Comisia Europeană vor impune termene clare de monitorizare pentru îndeplinirea condiţiilor din acord, în funcţie de care vor fi eliberate tranşele din împrumut.

Reţeta eşecului, încercată de alte ţări

ungaria a fost primul stat membru UE care a cerut ajutor extern din cauza crizei. Prin încheierea acordului cu FMI, ţara vecină şi-a propus să rezolve problema finanţării guvernamentale, să recapete încrederea mediului extern, să menţină capitalizarea adecvată a băncilor locale şi lichiditatea pieţelor financiare.

Spre deosebire de România care se confruntă, în primul rând, cu dificultatea de finanţare a balanţei de plăţi, Ungaria a fost nevoită să caute fonduri pentru acoperirea deficitului bugetar. În toamna trecută, a luat circa 19 miliarde de euro de la Comisia Europeană şi FMI, asumându-şi măsuri de austeritate: îngheţarea salariilor la stat, a pensiilor şi ajutoarelor sociale.

După jumătate de an de la încheierea acordului, Ungaria ar putea avea nevoie din nou de ajutor FMI, investitorii rămânând reticenţi în a finanţa statul. Instabilă a devenit şi situaţia politică, după demisia premierului Ferencz Gyurczany, care nu a reuşit să reformeze economia.

Săptămâna trecută, Fitch a plasat ratingul „BBB“ al ţării sub monitorizare cu perspectivă negativă, precizând că pachetul de finanţare externă nu a oprit deprecierea forintului, ceea ce reprezintă un risc pentru rambursarea datoriei private în monedă străină.

letonia Nici economia Letoniei nu a avut o evoluţie conformă cu aşteptările iniţiale ale Guvernului, după semnarea acordului extern în valoare totală de 7,5 miliarde de euro. Împrumutul a fost luat de la Fondul Monetar Internaţional şi Comisia Europeană.

Scopul principal al ajutorului financiar astfel obţinut era stabilitatea cursului de schimb, problemă valabilă şi în cazul României. În luna martie a acestui an, Letonia a ratat tragerea unei tranşe în valoare de 200 milioane euro de la FMI, pentru că nu a realizat rectificarea bugetară aşa cum s-a obligat prin acord.