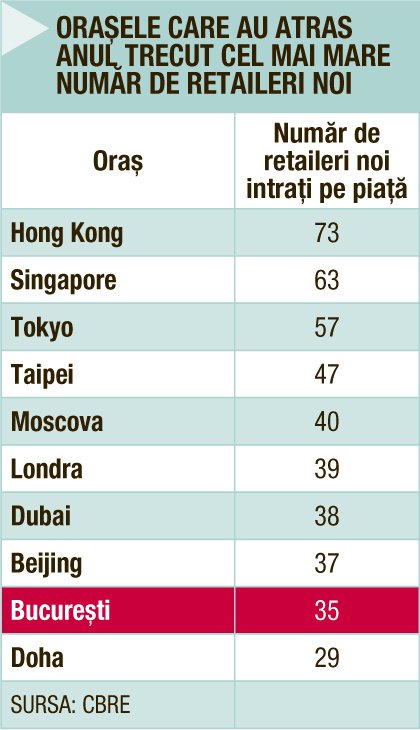

Anul trecut, România a fost mai atrăgătoare decât ţări precum Marea Britanie, Franţa sau Canada, din perspectiva brandurilor care au accesat piaţa pentru prima dată, fiind devansată doar de statele asiatice cum ar fi Hong Kong, Singapore sau Japonia. Avansul de anul trecut este un record pentru România, care în 2013 şi 2014 a atras 25, respectiv 21 de retaileri noi pe piaţă.

Bucureştiul, a noua cea mai atractivă piaţă de retail în 2015, a fost întrecut de Londra, Dubai şi Beijing şi a fost peste Doha, Viena şi Paris.

În privinţa alegerii locului de deschidere al primului magazin, retailerii preferă zonele deja consacrate, în 94% din cazuri, în cadrul centrelor comerciale (82% dintre ei) şi în Bucureşti.

Autorii studiului au identificat 334 de retaileri consideraţi reprezentativi la nivel internaţional şi au verificat prezenţa lor în fiecare dintre cele 61 de ţări şi 191 de oraşe incluse în cercetare. În România s-a constatat prezenţa a 30,8% dintre retailerii internaţionali reprezentativi, pondere care oferă ţării poziţia 32 în topul internaţional, peste Grecia, Ungaria şi Bulgaria. Marea Britanie şi China au cea mai bună reprezentativitate în rândul retailerilor.

Bucureştiul se plasează pe locul 56 în clasamentul pe oraşe cu o prezenţă de 31,1% a retailerilor reprezentativi. Capitala a urcat trei poziţii în această ierarhie în decurs de un an şi este peste capitale precum Atena, Budapesta sau Dublin. Pe primul loc se află Londra, unde sunt prezenţi 57,9% din retailerii reprezentativi.

Bucureştiul se plasează pe locul 56 în clasamentul pe oraşe cu o prezenţă de 31,1% a retailerilor reprezentativi. Capitala a urcat trei poziţii în această ierarhie în decurs de un an şi este peste capitale precum Atena, Budapesta sau Dublin. Pe primul loc se află Londra, unde sunt prezenţi 57,9% din retailerii reprezentativi.

În privinţa ţării de origine a retailerilor care s-au extins agresiv în 2015, clasamentul este condus de americani. Ceilalţi mari exportatori au fost toţi europeni, în frunte cu Italia, Marea Britanie şi Franţa, situaţie neschimbată faţă de cea din 2014. Retailerii americani au ţintit 51 de ţări anul trecut, iar cei italieni s-au extins în 42 de noi state.

Branduri noi

Cei mai mulţi retaileri care au intrat în România au preferat mallurile din Bucureşti, însă brandurile premium şi de lux se uită la spaţiile stradale sau la galeriile comerciale. Mallurile deschise anul trecut, Mega Mall din Bucureşti şi Coresi Shopping Resort din Braşov, precum şi extinderea City Park din Constanţa, au atras noi branduri pe piaţa românească. Este vorba de Hilfiger Denim, Pupa, Tween Damat şi Marks & Spencer Food, dar şi Casa Convenienza, Michael Kors şi Sport Vision, potrivit datelor DTZ Echinox.

Lor li s-a adăugat retailerul de lux Marc Cain, care a deschis primul magazin în galeria comercială a hotelului Radisson Blu, Armani Jeans şi Chanel care au inaugurat primele unităţi în Băneasa Shopping City şi Tally Weijl şi Liu Jo care au ales AFI Palace Cotroceni.

Nici anul acesta nu este mai sărac în retaileri noi. Fossil a inaugurat primul magazin din România, la fel ca retailerul de lenjerie Tezenis. H&M a deschis recent primul magazin COS din România, pe Calea Victoriei din Bucureşti, iar lanţul turc de cafenele Kahve Dunyasi şi-a deschis prima unitate în Bucureşti Mall. Doi mari retaileri, americanii de la Forever 21 şi portughezii de la Lanidor, vor deschide la toamnă magazine în centrul comercial ParkLake din Bucureşti.

Noile malluri aşteptate în acest an vor asigura extinderea retailerilor. Doar NEPI promite inagurarea a două malluri în Piatra Neamţ şi Satu Mare, plus extinderea centrelor comerciale din Constanţa, Drobeta-Turnu Severin şi Deva, la care se adaugă Veranda Mall, construit de familia Pogonaru în spatele pieţei Obor din Bucureşti.

Ieşiri de pe piaţă

Nu toate brandurile intrate în România dau şi rezultate. Unii retaileri sunt nevoiţi să se retragă de pe piaţă la scurt timp de la deschidere. Un exemplu recent este cel al magazinului de îmbrăcăminte de lux Vionnet, inagurat în toamna lui 2014 în galeria comercială a hotelului JW Marriott. Unitatea a fost închisă după un an şi jumătate de funcţionare.

Nu toate brandurile intrate în România dau şi rezultate. Unii retaileri sunt nevoiţi să se retragă de pe piaţă la scurt timp de la deschidere. Un exemplu recent este cel al magazinului de îmbrăcăminte de lux Vionnet, inagurat în toamna lui 2014 în galeria comercială a hotelului JW Marriott. Unitatea a fost închisă după un an şi jumătate de funcţionare.

Retailerul se alătură unui număr de peste zece companii care au eşuat pe piaţa locală în ultimii doi ani. Cele mai notabile ieşiri din joc sunt ale retailerilor bauMax, Obi, New Look, Nine West şi La Senza. „Motivele plecării din România variază şi reflectă fie un model de afaceri slab (în principal legat de promovare şi marketing), fie inadecvarea brandului la preferinţele consumatorilor“, spun consultanţii CBRE.

Interesant este exemplul Debenhams care a ieşit de pe piaţa locală în 2013, pentru a se întoarce anul trecut, prin intermediul unui nou operator de franciză şi cu noi planuri de extindere.

Dacă România s-a transformat într-un magnet pentru brandurile internaţionale, retailerii locali încep şi ei să iasă la export. Printre cei mai activi se numără Musette, Farmec, Nissa, Braiconf şi eMag, care ţintesc, în special, pieţe din Europa.

Produse mai scumpe

Banii în plus rezultaţi din reducerea TVA la produsele alimentare şi băuturi non-alcoolice şi din creşterile salariale s-au întors în consum în primul trimestru al acestui an, contribuind la majorarea la 60% a cotei de piaţă a retailului modern, în detrimentul celui tradiţional, se arată într-un studiu realizat de GfK.

„Dacă până în 2008, retailul modern creştea cu aproximativ 2-3 puncte procentuale anual în detrimentul celui tradiţional, în primele trei luni ale anului creşterea este semnificativă, de 4 puncte faţă de aceeaşi perioadă a anului trecut“, a declarat Raluca Răschip, Consumer Goods & Retail Director GfK România.

Hipermarketurile înregistrează cea mai mare rată de creştere dintre toate canalele de distribuţie. Acestea câştigă mai bine de un punct procentual, până la 29% cotă de piaţă datorită creşterii valorii coşului de cumpărături. În afară de coşuri mai mari de cumpărături pentru fiecare vizită, supermarketurile sunt vizitate de mai multe gospodării şi ajung la 17% cotă de piaţă. Discounterii arată o traiectorie diferită de creştere, reuşind să crească şi frecvenţa de cumpărare.

Valoarea bunurilor de larg consum a fost cu 0,4% mai mare în primul trimestru al acestui an, comparativ cu perioada similară a anului trecut, în contextul unei deflaţii alimentare de 6%, ceea ce se traduce într-o creştere de 3,5% în volum pentru cumpărăturile pentru acasă. Cu alte cuvinte, românii continuă să achiziţioneze mărci şi categorii de produse mai scumpe. Studiul GfK monitorizează consumul casnic pentru toate categoriile de bunuri de larg consum, în 3.000 de gospodării.

Extindere în oraşe mici

După ce marile oraşe din ţară au fost înţesate de malluri şi parcuri de retail, consultanţii imobiliari se aşteaptă ca, pe termen mediu, atenţia investitorilor să fie direcţionată spre oraşele de rangul trei. După modelul polonez, parcurile de retail de dimensiuni reduse ar putea deveni formatul preferat al dezvoltatorilor, consideră consultanţii DTZ Echinox.

Stocul spaţiilor moderne de retail din România a depăşit 3 milioane de metri pătraţi anul trecut; 60% din stoc este reprezentat de malluri, 25% de parcuri de retail şi 15% de galerii comerciale.

Densitatea spaţiilor comerciale moderne din România este de 151 mp la mia de locuitori, iar Bucureştiul, cu un stoc de circa un milion de metri pătraţi, are o densitate de 537 mp de retail modern la mia de locuitori.

EXPANSIUNE Anul trecut, vânzările din retail s-au majorat cu 8,9%, evoluţie care, coroborată cu creşterea încrederii consumatorilor, încurajează extinderea retailerilor

65% dintre noile branduri intrate pe piaţă aleg să-şi desfăşoare activitatea în sistem de franciză, doar unu din trei retaileri optează pentru o prezenţă directă