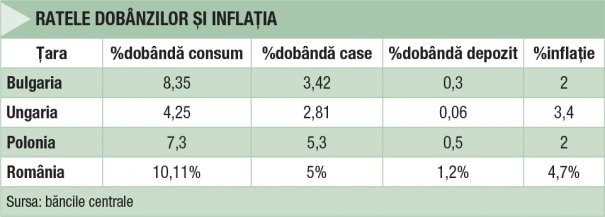

Un bulgar care vrea să își ia astăzi un credit de consum în leva va avea de achitat o dobândă anuală de circa 8,35%. Un maghiar va plăti puțin peste 4% pentru creditul său în forinți, în timp ce un polonez va trebui să lase băncii circa 7,3% pentru un împrumut în zloți. Așa arată datele băncilor centrale ale celor trei țări comparabile cu România care, la fel ca noi, sunt membre ale Uniunii Europene însă nu au adoptat încă moneda euro.

Prin comparație, un român care merge astăzi la bancă va trebui să lase, în medie, 10,1% pentru un credit de consum, după cum arată ultimele date ale Băncii Naționale a României. Cu alte cuvinte, românii trebuie să plătească pentru un credit de consum o dobândă cu cel puțin 2 puncte procentuale mai mare decât un locuitor al unei țări din regiune. Comparativ cu dobânzile practicate în țările care au doptat deja euro, dobânzile sunt de câteva ori mai mari. Tradus în termenii unei rate lunare la un credit de consum pe cinci ani, clienții băncilor din România suportă costuri cu până la 20% mai mari.

Dobânzile vor crește și mai mult, în România

Diferențele de costuri dintre creditele luate în România și cele acordate în alte țări ale Europei vin și din politica dusă de Băncile Centrale. Dacă în țări ca Polonia, Ungaria sau Bulgaria băncile naționale au ținut dobânzile relativ constante sau chiar le-au scăzut în ultimii ani, în România BNR a ales să lupte cu inflația și cu riscurile pe care le presupune un volum prea mare de credite de consum, inclusiv prin intervenții în piață. Rata medie a dobânzilor la care băncile se împrumută între ele, ROBOR, este astăzi de peste trei ori mai mare decât în urmă cu un an, inclusiv din cauza faptului că BNR a intervenit direct în piață prin atragerea de lei.

Totuși, inflația din România este cea mai mare din regiune, de peste două ori comparativ cu Bulgaria și Polonia și de peste o dată și jumătate comparativ cu Ungaria. În aceste condiții nici măcar clienții băncilor care vor să economisească nu pot profita de ratele mai mari de dobândă. Decalajul între dobânzile la depozite și inflație este mult mai mare în România decât în țările cu care ne-am comparat.

Astfel, cu 1,1% dobândă medie pentru depozite și cu o inflație de 4,7% în acest moment, un depozit aduce pierderi reale de 3,7%. În același timp, în Bulgaria, deși dobânzile pentru depozite sunt doar puțin peste 0%, diferența față de inflație este de sub 2%, în Polonia există un ecart de sub 1,5%, iar în Ungaria de sub 3%.

Nici perspectivele nu par mai bune în ceea ce privește relația românilor cu băncile. Analiştii economici anticipează pentru următoarele 12 luni o rată medie a inflaţiei de 4,66% și o creştere a ratei medii ROBOR, la trei luni, până la 4,16%. Datele adunate de CFA România, arată că „rata medie a ROBOR cu scadenţă de trei luni anticipată peste 12 luni este 4,16%, iar randamentul obligaţiunilor suverane denominate în lei cu scadenţă de cinci ani este de 5,28%. Ca urmare, având în vedere rata anticipată a inflaţiei, pentru scadenţele pe termen scurt, sunt anticipate în continuare dobânzi real negative”.

Riscul de țară are tendința să crească, ceea ce înseamnă că și dobânzile vor urca. Peste 76% dintre participanţii la studiul CFA anticipează o majorare a primei de risc de ţară, iar valoarea medie anticipată a acesteia este de 119 bps, în creştere cu aproximativ 25 bps faţă de valoarea actuală.

Indicatorul de Încredere Macroeconomică a fost lansat de CFA România în luna mai 2011 şi reprezintă un factor prin intermediul căruia asociaţia doreşte să cuantifice anticipaţiile analiştilor financiari cu privire la activitatea economică în România pentru un orizont de timp de un an. De asemenea, sondajul în baza căruia este calculat indicatorul include şi întrebări referitoare la evaluarea condiţiilor curente macroeconomice.

Românii fug spre dobânda fixă de frica scumpirilor

Românii au început să se orienteze mai mult către creditele cu dobândă fixă în a doua parte a anului 2017 şi în primul trimestru (T1) din acest an pe măsură ce dobânzile pe piaţa interbancară au început să crească, iar BNR a reluat ciclul de înăsprire a politicii monetare. În cazul creditelor ipotecare, ponderea împrumuturilor noi cu dobândă fixă s-a majorat în T1 2018 de aproape patru ori, până la 27%, faţă de nivelul de 7% din T1 2017, potrivit datelor BNR. În ceea ce priveşte creditele de consum, procentul împrumuturilor noi cu rată fixă s-a apropiat de 80% la finele primului trimestru, comparativ cu 61% în aceeaşi perioadă a anului trecut. Orientarea într-o proporţie mai ridicată către împrumuturi cu dobândă fixă, precum şi aplicarea unor măsuri privind gradul de îndatorare al populaţiei sunt de natură să menţină în parametri prudenţiali evoluţiile la nivelul creditării populaţiei, susţine BNR în cel mai recent Raport asupra Stabilităţii Financiare.

Credite mai greu de luat

Mai puţini români se vor califica pentru un împrumut bancar, iar cei care vor trece de testele băncilor vor putea lua sume mai mici decât în prezent. Banca Naţională a României, inclusiv prin vocea guvernatorului Mugur Isărescu, a transmis clar că, având în vedere creşterile din ultimii ani, creditele acordate persoanelor fizice încep să devină periculoase pentru bănci.

Concret, banca centrală va modifica unul dintre regulamentele privind creditarea persoanelor fizice în aşa fel încât ponderea ratei în veniturile celui care solicită un credit să nu mai poată depăşi un anumit nivel, acelaşi pentru toate băncile şi mai mic decât cel utilizat astăzi.

În prezent, băncile au libertatea de a îşi fixa singure gradul maxim de îndatorare, adică raportul dintre veniturile clientului şi rată, cel mai important indicator în procedura de acordare a unui credit.

Conform informaţiilor furnizate de bănci şi de calculatoarele de specialitate, în prezent rata la creditele de consum poate ajunge şi până la 70% din veniturile solicitantului, în cazul anumitor bănci. Mai mult, la Instituţiile Financiare Nebancare (IFN), adică firmele care acordă credite fără să fie bănci, acest grad de îndatorare merge şi până la peste 80%.

(Articol publicat în numărul 33 al revistei Capital, disponibil la centrele de difuzare a presei în săptămâna 20 – 26 august 2018)