Unde au greșit bancherii de top din anii de aur ai creșterii economice din Est? Începute acum doi, trei sau patru ani, în funcţie de politica fiecărei bănci, contractele de management ale președinților au expirat la sfârșitul lui 2011 sau vor expira în prima parte din 2012. O parte au fost semnate sau prelungite acum patru ani, când nimeni nu credea în recesiune, bancherii asumându-şi riscuri pentru a putea raporta profituri din ce în ce mai mari. La scadență, raportările au arătat că întreaga politică de creditare din trecut, expansiunea rețelelor prin înmulţirea sucursalelor și iniţierea de vânzări prin diverse canale alternative, alături de politica neadecvată de personal, s-au întors împotriva promotorilor. Pe o piață în creștere, toate aceste politici nu ar fi afectat rezultatele. Pe o piață care se contractă, însă, acestea au un efect de bumerang.

„Toate instituțiile de credit au plătit și mai plătesc în continuare factura creditelor neperformante, evident unele mai mult decât altele. Performanța suboptimă a anumitor instituții poate fi unul din motivele pentru care au fost schimbați membrii ai top managementului, dar în niciun caz singurul“, spune Cezar Furtună, partener KPMG.

Restructurarea începe de la vârf

Pe de altă parte, unele instituții de credit încearcă să își regândească modelul de business pe anumite arii. Băncile trebuie să decidă acum dacă strategia rămâne de creștere sau de consolidare a afacerii și să aducă, pentru aceasta, în top-management, persoane ce au în spate experiență relevantă.

„Modelul de business al băncilor este în schimbare. Mediul economic actual impune o schimbare de abordare, cu o atenţie sporită acordată riscurilor pe care le presupune activitatea de creditare, care trebuie să rămână funcţia de bază a unei instituţii de credit, ceea ce poate necesita un profil de bancher diferit de cel care a avut succes în perioada de boom economic“, subliniază Furtună.

Într-adevăr, toate modificările operate până acum sau pe cale de a se petrece au la bază profilul unui bancher nou, specializat deja în strategii de eficientizare, restructurare etc. Prima schimbare anunţată în sistemul bancar românesc a fost venirea lui Johann Lurf la conducerea Volksbank România. Lurf şi-a preluat noua poziţie după ce a restructurat și readus pe profit o sucursală a băncii-mamă din Cehia.

A doua bancă din ţară care și-a modificat strategia, tot în urmă cu un an, a fost Unicredit Țiriac Bank, care a schimbat echipa de vicepreședinți.

Înlocuirea președintelui RBS se înscrie în același trend. În martie, expiră și mandatul președintelui Raiffeisen, Steven van Groningen, despre care nu am primit confirmări că ar fi fost sau nu prelungit.

Numărul sucursalelor ar trebui înjumătățit

Faptul că urmează o perioadă de eficientizare a businessului bancar îl demonstrează și modificările anunțate în cazul BRD, cele așteptate la BCR sau schimbările deja operate la Banca Transilvania. Viitorul președinte al BCR, cehul Tomas Spurny (încă neanunţat oficial), care îl va înlocui pe Dominic Bruynselles, vine de la Intesa și are deja un renume: în Ungaria, pentru a eficientiza subsidiara de acolo a băncii italiene, a redus totul la o treime. Renume de specialist în restructurare are şi potenţialul înlocuitor al lui Guy Poupet la şefia BRD, directorul regional al sucursalei Société Générale din Camerun, Alexandre Maymat.

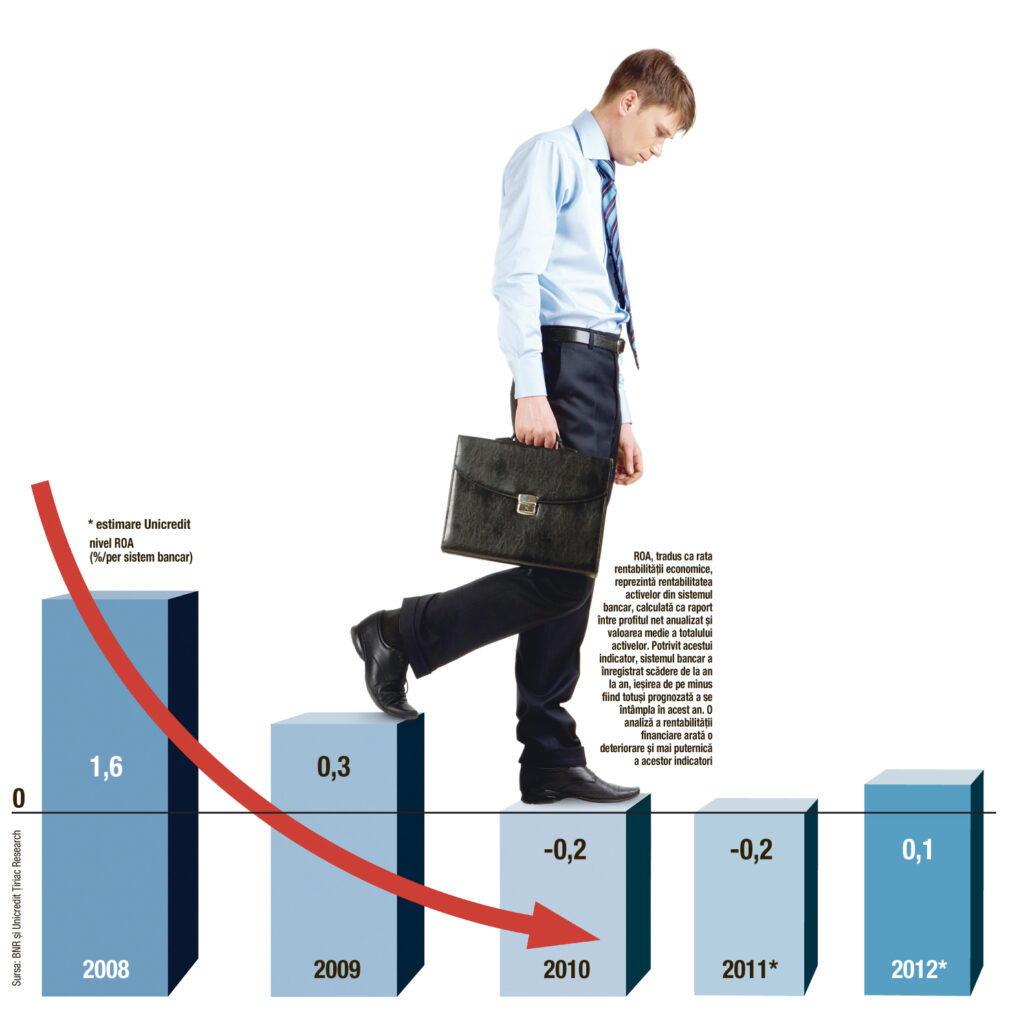

În cazul primelor trei bănci mari, BCR, BRD și Transilvania, schimbările s-au făcut și la nivel de vicepreședinți, în special al celor de retail. Aceștia plătesc factura creditelor neperformante, ajunse la 18,1% din totalul creditelor la finele lui 2011. Nivelul provizioanelor (despre care surse bancare afirmă că acoperă doar între 15% și 85% din totalul neperformantelor încadrate la pierdere, în funcție de bancă) a ajuns să reprezinte 3,7% din marja de profit. La sfârșitul lui 2011, băncile constituiseră provizioane de 7,28 miliarde euro.

Băncile s-au văzut nevoite să pună deoparte întregul profit operaţional pentru a-şi acoperi pierderile din credite neperformante, iar în unele cazuri acţionarii au adus şi bani de-acasă. Austriecii de la Erste au adus 100 milioane de euro la capitalul BCR, la finele anului trecut, o majorare de 85 milioane de euro fiind făcută şi la Volksbank. Cele două bănci înregistrau, după primele nouă luni de anul trecut, cele mai mari pierderi.

În aceste condiții, 2012 va fi un an de restructurare sistemică. Rețeaua supradimensionată de sucursale va fi restrânsă şi, odată cu ea, personalul.

În prezent, există 6.300 de unități bancare care se bat pe 10,5 milioane de clienți. Un calcul simplu arată că fiecărei unități i-ar reveni câte 1.600 de clienți. Media venitului pe economie este de 1.497 de lei, din care o familie acordă un maximum 150 de lei serviciilor financiare, fie că sunt rate de credit, fie economii. Din cele 240.000 de lei care se rulează prin unitatea respectivă, profitul băncii poate merge spre 8.000-10.000 de lei, în condițiile în care cheltuielile de întreținere a unei unități bancare cu cinci angajați sunt de 10.000-12.000 de lei. Rezultă că pentru a avea o unitate profitabilă, sucursala ar trebui să aibă un număr dublu de clienți (cel puţin 3.000). Şansele de creştere sunt însă mici în perioadă de criză, singura soluție de reducere a pierderilor rămânând închiderea sucursalelor. La numărul actual de clienți și la gradul de servicii financiare utilizate, un număr de 3.000-4.000 de sucursale ar constitui un sistem bancar eficient.

Tehnologie nouă și comisioane mari

Eficientizarea activităţii implică şi tehnologizare. Băncile vor avea mai multe aparate de schimbat bani, de încasat numerar, pentru depuneri sau retrageri, servicii tot mai complexe de internet și mobile banking. În plus, ar putea majora comisioanele pentru serviciile oferite. Unele dintre aceste majorări au început deja să intre în vigoare, iar perioada de creștere a prețurilor serviciilor se va încheia, probabil, în luna aprilie 2012, spun surse din piața bancară.

Eficientizarea activităţii implică şi tehnologizare. Băncile vor avea mai multe aparate de schimbat bani, de încasat numerar, pentru depuneri sau retrageri, servicii tot mai complexe de internet și mobile banking. În plus, ar putea majora comisioanele pentru serviciile oferite. Unele dintre aceste majorări au început deja să intre în vigoare, iar perioada de creștere a prețurilor serviciilor se va încheia, probabil, în luna aprilie 2012, spun surse din piața bancară.

„Ne așteptăm ca în anul 2012 acționarii să fie mult mai atenți la optimizarea capitalurilor investite în băncile din România și să exploreze și alte opțiuni de menținere sau îmbunătățire a solvabilității băncilor (de exemplu, vânzarea de credite neperformante, vânzarea de active care nu se încadrează în noua strategie a băncii)“, subliniază Cezar Furtună. Acest aspect se poate traduce, cel mai probabil, prin consolidarea jucătorilor din piață care nu își definesc sau nu găsesc resursele necesare pentru o dezvoltare sustenabilă.

Nu este exclusă nici intrarea pe piața bancară a unor noi jucători, în căutare de oportunități de investiții, care să aibă forța financiară suficientă de a susține un proces de restructurare și de a face față unei perioade de incertitudine prelungite.

Interesant este faptul că, în afară de francezii de la BRD și scoțienii de la RBS, toate băncile care au început această politică de restructurare din temelii a businessului sunt austriece. Până și italienii de la Unicredit prezenți în România sunt divizia care aparține Austriei. În concluzie, putem supune că toate băncile austriece prezente la noi s-au hotărât să facă din nou profit.

Acționarii vor fi mai atenți la optimizarea capitalurilor și la menținerea solvabilității fără alte infuzii de capital.

Cezar Furtună, partener KPMG