Vor fi incluse toate activele din cadrul programului existent de cumpărare de active (APP), iar achizițiile vor fi implementate într-o manieră flexibilă (alocarea de fonduri pentru datoria italiană în primă fază devenind astfel o posibilitate). BCE a decis, totodată, lărgirea gamei de active eligibile pentru achiziție pentru a include și efectele de comerț emise de societăți nefinanciare, dar și relaxarea standardelor de garanții pentru a permite băncilor să atraga bani pentru o proporție mai mare din activele deținute, incluzând și creanțele financiare corporative.

În contextul actualei pandemii globale de coronavirus, Euler Hermes este stabil din punct de vedere financiar și operațional; rezultatele pe 2019 au demonstrat încă o dată soliditatea financiară (capitalul propriu net s-a ridicat la 2.910 milioane EUR la 31.12.2019). De asemenea, este esențial faptul că Euler Hermes beneficiază de un rating AA acordat de către S&P și sunt 100% deținuți de Allianz, compania de asigurări numărul 1 din lume, care, la rândul său, este evaluată AA de S&P și Aa3 de catre Moody’s. Prin urmare, compania Euler Hermes este susținută de puterea ei financiară. În plus, Euler Hermes este riguros reglementată de autorități și este puternic reasigurat. Euler Hermes este o afacere veche de un secol și a trecut cu bine prin multe crize, astfel va naviga prin această criză cu încredere, aplicând în același timp prudența necesară în conducerea afacerii proprii și pentru îndrumarea clienților săi, prin această furtună. Este, de asemenea, important să ne amintim ca modelul de afaceri al Euler Hermes și, în general, asigurarea de credit comercial, se bazează pe anticipare/predicție și adaptare. Prin urmare, acest sector este în mod natural pregătit pentru situații de criză și este construit pentru a se adapta la mediile economice în schimbare.

Mărimea contează

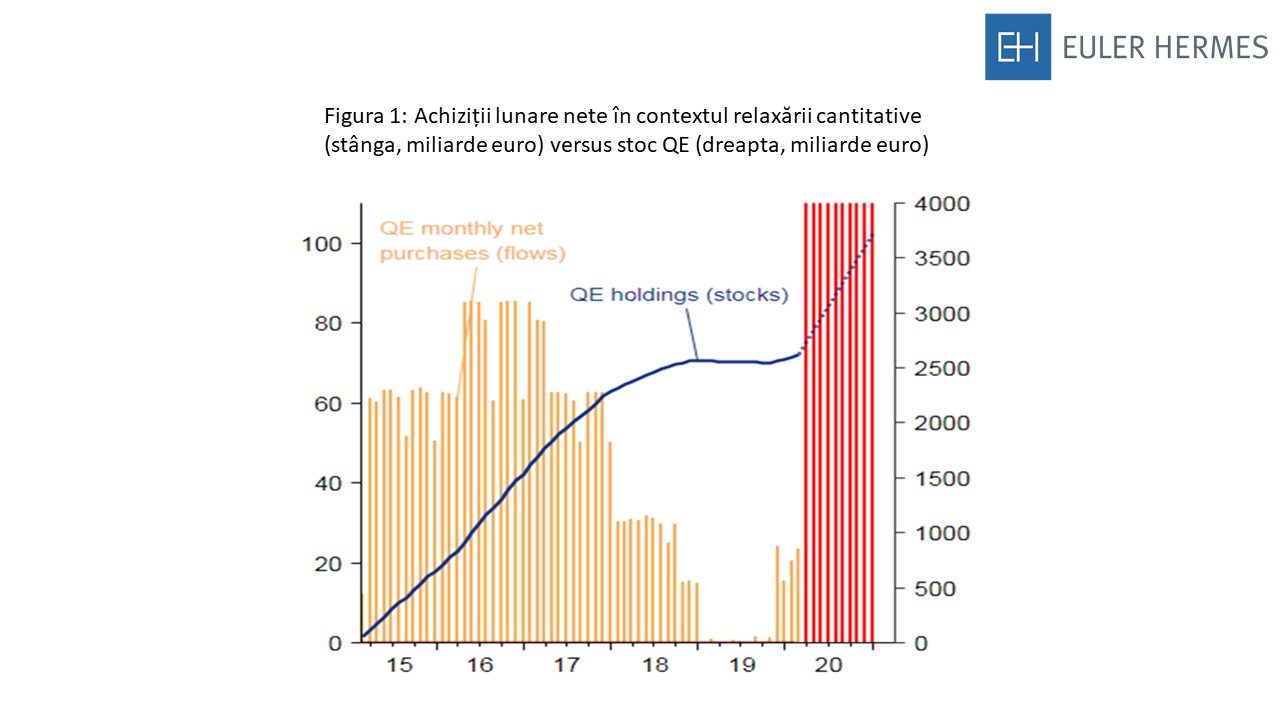

Programul Pandemic de Achiziții de urgență (PEPP) se va adăuga la achizițiile lunare în valoare de 20 miliarde euro din programul QE (relaxare cantitativă) și la pachetul de 120 de miliarde de euro anunțat săptămâna trecută, rezultând un total de achiziții până la sfârșitul anului de 1,1 trilioane euro, adică peste 110 miliarde euro în achiziții lunare de active. Desigur, BCE va continua, de asemenea, să înlocuiască titlurile care ajung la scadentă ca parte a programului său de reinvestiții. Punând acest lucru într-un context istoric: achizițiile lunare nete în contextul relaxării cantitative au atins un vârf de aproximativ 85 de miliarde de euro în 2016 (vezi graficul de mai jos). Acest lucru va duce la creșterea cu 40% a întregului stoc al Programului de Cumpărare de Active (APP), care a colectat deja active în valoare de 2,6 trilioane euro.

Fără limite

Dat fiind această creștere abruptă a ritmului de achiziții lunare, BCE a spus adio limitei de 33% per emitent – aceasta fiind o limită autoimpusă de a nu deține mai mult de o treime din datoria unei țări. Nu există încă o decizie oficială privind ridicarea limitei, însă în opinia Euler Hermes aceasta este o formalitate care va urma în scurt timp având în vedere că BCE implementează anunțul legat de Programul Pandemic de Achiziții de Urgență (PEPP). Între timp, limita de capital va fi menținută, însă va fi aplicată „într-o manieră flexibilă”, care permite abateri temporare. În cele din urmă, BCE a afirmat că „este pe deplin pregătită” să mărească programul „cu atât cât va fi necesar și pe cât de mult timp va fi necesar” și este pregătită să „exploreze toate opțiunile și situațiile neprevăzute pentru a sprijini economia să traverseze acest șoc”. Astfel, în cazul unei deteriorări viitoare semnificative a condițiilor financiare se așteaptă anunțarea unor măsuri suplimentare de politici neconvenționale și creative pe termen scurt.

Închiderea spread-ului (diferențialul de dobândă între obligațiunile emise de țările din zona euro)

Deși anunțul nu a reușit să suscite mult optimism în piața de actiuni – se observă doar o ușoară creștere pe piata de futures (0,5 până la 2%) – piețele de obligațiuni sunt cu adevarat influentate pozitiv de anunțul făcut de BCE, spread-ul în cazul Italiei începând ziua cu 85bp (basis points – echivalent cu 0,85% puncte procentuale) mai mic, în Grecia cu 155bp mai mic și toate celelalte spreaduri înregistrând, de asemenea, scăderi de două cifre (la scadențele pe 10 ani).

Probleme temporare legate de ofertă?

În ciuda pachetelor masive apărute în contextul combaterii crizei fiscale, extinderea Programului de achiziționare de titluri emise de sectorul public de pe piețele secundare (PSPP) și introducerea Programului Pandemic de Achiziții de Urgență (PEPP) ar putea reduce temporar oferta de obligațiuni guvernamentale disponibile pe piață, cel puțin până cand stimulentele fiscale vor fi implementate. Cu siguranță, pentru unii dintre emitenți a căror emisiune netă planificată era deja scăzută sau negativă, va aparea în mod cert un efect de atenuare a randamentelor. Potrivit estimărilor BCE, relaxările cantitative anterioare au condus la scăderea cu 100 bp (1% punct procentual) a randamentului obligațiunilor guvernamentale germane pe 10 ani – un indicator de referință pe piața obligațiunilor- și probabil efectul se va intensifică odată cu noile programe. Acestea fiind spuse, majoritatea țărilor au anunțat deja pachete fiscale vaste în valoare de peste 100 de miliarde euro fără garanții și 1.100 de miliarde cu garanții, sugerând dimensionarea corectă a ajutorului de catre BCE ex post.