Furnizată de Ethoca, companie deținută de Mastercard, noul produs va îmbunătăți experiența digitală a consumatorilor, oferind detalii suplimentare despre tranzacții, precum numele comerciantului, sigla acestuia și locul în care a avut loc achiziția. Astfel, pentru a crește vizibilitatea brandului și a reduce nivelul de confuzie în cazul tranzacțiilor neidentificate care duc la solicitări nejustificate pentru rambursarea banilor, comercianții sunt invitați să își încarce logo-urile în sistem.

În plus, Mastercard lucrează îndeaproape cu emitenții pentru introducerea unui nou standard la nivel de industrie, astfel încât, începând de la finalul anului 2022, canalele bancare digitale să includă informații complete ale tranzacțiilor.

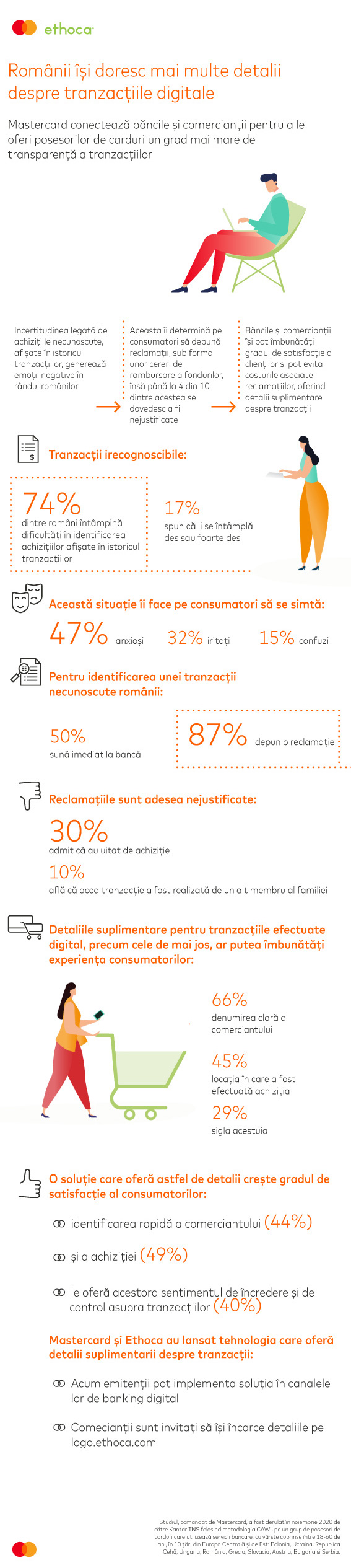

Conform unui studiu recent, majoritatea consumatorilor români au raportat dificultăți în identificarea anumitor tranzacții prin intermediul canalelor bancare digitale. Anxietatea legată de potențialele fraude a determinat mai mulți consumatori să depună cereri de rambursare a fondurilor, care puteau fi evitate.

Cu toții ne-am confruntat cu situația în care nu am putut identifica imediat anumite tranzacții aflate pe extrasul de cont. De exemplu, numele comerciantului poate fi irecognoscibil sau numele procesorului de plăți poate fi afișat în locul numelui comerciantului. Noul studiu Mastercard arată că aceasta este o problemă comună care generează emoții negative pentru mulți români care utilizează servicii bancare digitale. Până la 57% dintre respondenți declară că li se întâmplă uneori să nu poată recunoaște achizițiile afișate în istoricul tranzacțiilor, în timp ce pentru aproape unul din cinci acest lucru se întâmplă des sau foarte des. Această situație îi face pe consumatori să se simtă anxioși (47%), iritați (32%), confuzi (6%) și neajutorați (8%).

Cea mai comună reacție din partea românilor care nu pot identifica o tranzacție este să sune imediat banca (50%) sau, mai rar, comerciantul (3%). 43% dintre români admit că aleg să contacteze banca deși, după o anumită perioadă, și-ar putea aminti detalii despre tranzacțiile neidentificate inițial.

Ce pot face clienții Mastercard

În 87% dintre cazuri, apelurile către băncile posesorilor de carduri conduc, de obicei, la depunerea unei reclamații, sub forma unei cereri de rambursare a fondurilor. Cu toate acestea, multe dintre reclamații se dovedesc a fi nejustificate. Până la 4 din 10 dintre consumatori fie descoperă că au uitat de achiziție (30%), fie află că a fost vorba de o tranzacție realizată de un alt membru al familiei (10%). Totuși, odată ce o cerere de rambursare a fost depusă, aceasta trebuie să fie soluționată sau închisă de către emitent – ceea ce generează costuri operaționale, legate de timpul petrecut pentru contactarea titularului cardului, verificarea tranzacției și procesarea cazului clientului, și presupune, în medie, o durată de până la 2 săptămâni.

Respondenții studiului comandat de Mastercard confirmă că își doresc să vadă detalii suplimentare despre cumpărăturile realizate cu cardul, în istoricul tranzacțiilor, pentru a putea identifica achizițiile mai ușor și mai rapid. În opinia românilor, cele mai utile detalii ar fi denumirea comerciantului (66%), sigla acestuia (29%) și locația în care a fost efectuată achiziția (45%). Un istoric mai complex al tranzacțiilor efectuate cu cardul ar sprijini consumatorii în identificarea rapidă a comerciantului (44%) și a achiziției (49%), și, mai ales, oferă deținătorilor de carduri sentimentul de încredere și de control asupra tranzacțiilor (40%).

Comercianții, invitați să-și încarce logo-urile

Noua soluție dezvoltată de Mastercard va contribui la creșterea gradului de satisfacție a consumatorilor și va îmbunătăți semnificativ experiența utilizatorilor, limitând, în același timp, frecvența cererilor de rambursare adresate emitenților și comercianților. Vizitând site-ul logo.ethoca.com și completând formularul aferent, comercianții își pot încărca logo-ul cu ușurință pentru a fi afișat pe canalele de banking digital, atât online, cât și mobile, fără niciun cost. Odată pregătite, logo-urile acestora vor fi asociate tranzacțiilor corespondente, în cadrul aplicațiilor de banking digital, adăugând astfel indicii vizuale clare, care îi vor ajuta pe deținătorii de card să identifice rapid achizițiile autorizate. În ceea ce privește comercianții, această funcționalitate reprezintă atât o oportunitate de reducere a numărului de cereri de rambursare a fondurilor, care sunt costisitoare și consumatoare de timp, cât și de a-și crește vizibilitatea.

„Ne-am angajat să colaborăm cu emitenții și comercianții pentru a face din această funcționalitate un standard pentru utilizatorii de servicii bancare digitale până la finalul anului 2022. Credem că o transparență mai mare a tranzacțiilor îmbunătățește semnificativ experiența celor care utilizează canalele de servicii bancare digitale și le oferă consumatorilor un confort psihic și un sentiment de control asupra cheltuielilor. Din perspectiva emitenților, soluția crește gradul de interacțiune dintre deținătorii de carduri și canalele digitale ale băncii, iar în cazul comercianților, aceștia vor obține mai multă vizibilitate pentru brandul lor. De asemenea, atât băncile, cât și comercianții vor beneficia de un volum mai mic de apeluri și reclamații din partea consumatorilor”, a declarat Cosmin Vladimirescu, Country Manager Mastercard România și Croația.

Noua soluție dezvoltată de Mastercard și Ethoca este deosebit de relevantă în era digitală, în care popularitatea serviciilor bancare online și mobile crește la o rată fără precedent. În prezent, aceste aplicații reprezintă principalele canale de comunicare pentru clienții băncilor, 49% dintre români folosind servicii bancare digitale mai mult de o dată pe săptămână și 24% cel puțin o dată pe zi, conform studiului. Printre caracteristicile care îi determină pe respondenți să utilizeze canale bancare digitale se numără timpul economisit (66%), posibilitatea de a accesa aceste canale de oriunde și oricând (63%), un control mai bun asupra tranzacțiilor de cumpărături (53%), precum și simplitatea și conveniența acestor instrumente pentru gestionarea finanțelor (44%). Avansul digital (65%) este, de asemenea, unul dintre primele 3 criterii în alegerea unei bănci, alături de credibilitatea acesteia (66%) și de beneficiile financiare asociate ofertei sale (58%).