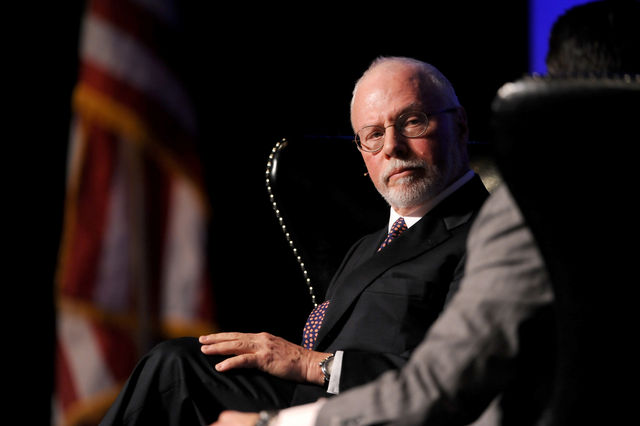

Are o avere netă de 1,92 miliarde dolari care îl face să stea tot timpul de veghe. Magnatul Paul Singer, cu un ochi de „vultur” – aşa cum şi-a câştigat reputaţia în pieţele internaţionale pentru cum urmăreşte obţinerea de câştiguri din consumarea "cadavrelor" financiare rezultate din creditarea greşită – se uită cu îngrijorare la pieţele de bonduri. Aici el aşteaptă o prăbuşire încă şi mai mare decât cea din anii 2007-2008 pe Bursă şi în creditul ipotecar, care ar urma să arunce în aer dobânzile.

Dacă implozia imobiliară şi a pieţei subprime a fost marea oportunitate a vânzărilor în lipsă, pe segmentul obligaţiunilor vine cel mai tare trade din ultimii zeci de ani. El va surveni odată cu pulverizarea încrederii în banii de hârtie şi politicile riscante, de „extremism monetar”, ale băncilor centrale, avertizează în ultima sa scrisoare către investitori, preluată de Zero Hedge, Singer, care prin Manchester Securities Corp. controlează peste 15% din Fondul Proprietatea.

O politică extremă având consecinţe necunoscute

Bondurile au preţuri record peste tot în lume, iar dobânzile sunt la minime istorice. Cu toate acestea, băncile centrale continuă să le cumpere cu trilioanele de dolari nou-tipăriţi. Nu mai ţin cont că urgenţa a dispărut la şase ani şi jumătate de la căderea băncii americane de investiţii Lehman Brothers şi că ţările dezvoltate nu se mai află în colaps financiar sau în recesiune adâncă.

Băncile centrale insistă într-o politică extremă a banilor foarte ieftini, fără precendent, ale cărei efecte finale nu pot fi cunoscute. Presupunerea este că preţurile ridicate ale hârtiilor de valoare şi proprietăţilor imobiliare vor antrena optimism în mediul de afaceri şi, implicit crearea de locuri de muncă. Efectul este însă indirect şi politicile sunt mai degrabă ineficiente, atrage atenţia Singer.

„O afacere foarte, foarte proastă”

Teoretic autorităţile de politică monetară ar trebui să se axeze pe creşterea economică de calitate şi stabilitatea financiară, însă întregul lor efort se centrează pe crearea de inflaţie. Deţinătorii de bonduri vor înţelege, însă, că obiectivul de a stimula inflaţia va contribui nemijlocit la erodarea valorii capitalului lor. Atunci îşi vor aminti de un adevăr al pieţelor: „Istoria arată că este a naibii de greu să îţi conservi valoarea banilor care nu sunt susţinuţi de nimic altceva decât de promisiuni.”

Dacă vom avea o inflaţie mai ridicată oricând în următorii 10-30 de ani, aceasta va transforma deţinerea de titluri de trezorerie pe termen lung „într-o afacere foarte, foarte proastă”, avertizează Singer, care, în 37 de ani în fruntea Elliott Management, a majorat activele în administrare la 23 miliarde dolari, de la 1,3 miliarde dolari.

O asemenea perspectivă nu justifică tranzacţionarea cu un randament de 0,6% a titlurilor de stat germane cu scadenţa la 30 de ani, marginal peste 1% la obligaţiunile guvernamentale nipone pe 20 de ani şi cu puţin peste 2% pentru bondurile cu maturitate de 30 de ani emise de Trezoreria SUA.

O criză de încredere

Cum va arăta criza? În viziunea lui Singer, va fi o pierdere de încredere în banii de hârtie, băncile centrale şi factorii de decizie politică. Doar o ridicare moderată a dobânzilor pe termen scurt va arăta fragilitatea sistemului financiar care în ultimii şase ani doar a contabilizat o mărire a volumului de credit asumat şi a efectului de pârghie cu care operează jucătorii.

Derivatele au crescut şi ele atât ca dimensiune, cât şi în complexitate, iar lipsa de transparenţă a raportărilor financiare şi a bilanţurilor marilor bănci a rămas aceeaşi. „Ingredientele unei noi crize financiare sunt iarăşi la locul lor”, scrie Singer.

Urmează un trade major, dat de supraevaluarea extremă a bondurilor şi încrederea universală nejustificată în băncile centrale. Spre deosebire de criza precedentă în care fondurile Elliott au pariat pe scăderi imediat ce au apărut primele falimente în sectorul imobiliar şi al obligaţiunilor cu acoperiri în ipoteci, aici dimensiunea pieţei va permite tatonări succesive. Piaţa bondurilor este mult mai mare şi de aceea merită aşteptarea unor confirmări pentru un trade care nu este lipsit de risc, mai spune Singer.